下面给大家分享,什么是白糖期货期权仿真交易套利机会?

2013年12月10日

白糖期货期权仿真交易中的套利机会

2013年12月10日

利用期权进行套保,在实现保值的同时,还可以保留进一步获利的空间,并且保值的效果也可以通过选取不同的合约来提前规划

期权看涨看跌平价关系

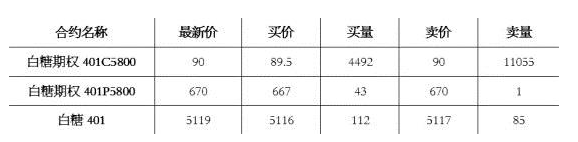

根据无套利交易原理,相同执行价格的看涨期权和看跌期权价格之间需要满足c+k×e-rT=P+S,其中,C和P分别代表执行价格为K的看涨期权和看跌期权的价格,S为标的资产的价格。如果看涨期权和看跌期权价格不满足公式中的关系,那么投资者便可以通过买入相对便宜的一端,同时卖出相对贵的一端而获取无风险收益。例如:

通过计算,公式左边的价格要明显大于右边的价格。因此,通过卖空左边、买入右边就可获得无风险收益。具体以元卖出1手C5800合约,同时以670元买入1手P5800合约,则相当于以5800×exp()+-670≈5213元 (假设无风险利率为4%)卖空1手SR401期货合约。如果同时在期货市场以5117元买入1手白糖(4910, -48.00, -0.97%)401合约,那么投资者到期就可以锁定盈利5213-5117=96元/吨,收益为960元。扣除开平仓手续费约30元,盈利为930元。

按照目前的保证金收取情况计算,开仓需要缴纳期货和卖出看涨期权的保证金及看跌期权的权利金,成本共计11305元,期间绝对收益率为。如果按郑商所期权交易管理办法(草案)对备兑看涨期权的规定,需要建立头寸的成本约为9770元,期间收益率达。但如上述分析,该策略组合是没有任何风险的,因此如果能够对这样的组合不收保证金而只收权利金,收益率将达,比现行收取方式多出。假设的收益由仿真交易价格失真造成,但保证金收取方式的不同仍然造成了的收益率差异。如果没有组合保证金优惠,那么这部分价差成本将由投资者来承担,增加了投资者的负担。

盒式套利策略

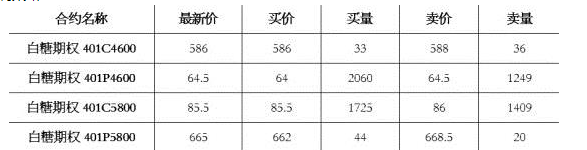

所谓盒式套利策略,是指通过看涨看跌平价关系,利用不同执行价格的看涨期权和看跌期权,分别复制期货合约的多头和空头,进行无风险套利的交易方式。如上表所示,以588元买入C4600,同时以64元卖出P4600,则相当于以4600+588-64=5124元买入SR401期货合约;以元卖出C5800,同时以元买入P5800,则相当于以5800+-=5217元卖出SR401期货合约。同时交易以上合约各1手,则可锁定(5217-5124)×10=930元的无风险收益。扣除开平仓手续费约40元,组合头寸仍有约890元的收益。

再来看一下该组合的成本。如果没有保证金组合优惠,则总成本为两手多头的权利金和两手空头的保证金,约为15635元,期间的收益率为。若按郑商所价差组合优惠,保证金成本约为11070元,期间收益率约,提高了。与直接用看涨看跌平价公式不同的是,盒式套利利用不同执行价格的期权分别构造期货合约的多头和空头,比较成本的高低。由于组合策略由4个合约组成,保证金收取方式的不同对策略的盈利情况会产生较大的影响。

跨期套利

利用跨期套利获得无风险或者低风险收益,主要是利用近远月合约间的时间价值差异。如果近月合约的时间价值高于远月合约,那么就可以通过卖出近月合约、买进远月合约的方式进行套利。

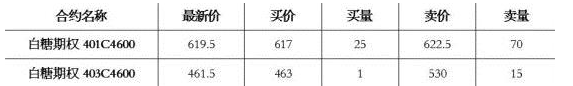

观察上表两个实值程度比较深的看涨期权,SR401C4600的时间价值大于SR40C4600,通过卖出近月买进远月,可以收取净权利金(617-530)×10=870元。在近月合约到期时将两份合约进行平仓。假设标的期货SR401和SR403价格保持同幅度的变动,如果价格降低,那么近月合约权利金的降幅与近月合约价格降幅不会低于远月合约的降幅;如果价格升高,由于两个合约均为深度实值,虽然远月权利金上涨幅度大一些,但建仓时delta已经很接近1,因此多上涨的幅度也会很大。扣掉开平仓20元手续费,仍有约850元的收益。

这个策略能够成功的关键是,近远月合约能够保持比较一致的价格变动幅度。在价格上行时,收益会小于净权利金的收入,但因为是深度实值合约,所以影响不大。同时,在价格下跌时,还会增加获利的幅度。构造策略的成本约为8370元,在价格基本不变的情况下,期间收益率可达。

结论:加强投资者教育,减免组合保证金

通过上述几种无风险或低风险的套利交易可以看出,白糖期权在仿真交易期间价格走势仍然存在较多的不合理性,个别还存在虚值程度更深的期权价格更高的现象。因此,在接下来的仿真交易阶段,有必要进一步加大投资者教育工作。同时,组合保证金减免措施的执行也是非常重要的。因为对期权的策略交易来说,组合保证金减免从根本上决定了套利交易的成本。在风险可控的情况下,降低不必要的成本,能够促使套利交易发挥应有的市场功能,使期权的市场价格保持在相对合理的范围内。否则,只有在价差扩大到足够有吸引力时,套利交易者才会入场,期间的成本需要普通投资者来承担。只有投机、套利、套保“三驾马车”发挥好各自的功能,才能更好地促进期权市场的发展。

想学习更多财经知识,请关注点掌财经直播、微信公众号或点掌财经APP

602

602

被折叠的 条评论

为什么被折叠?

被折叠的 条评论

为什么被折叠?