数据智能产业创新服务媒体

——聚焦数智 · 改变商业

2022年3月7日,软通动力信息技术(集团)股份有限公司(以下简称“软通动力”)在深交所创业板上市,首次公开发行6352.94万股人民币普通股(A 股)的申请已经深交所创业板上市委员会审议通过,并已经中国证券监督管理委员会同意注册。中信建投证券担任本次发行的保荐机构(联席主承销商),民生证券担任联席主承销商。

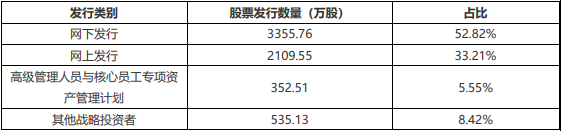

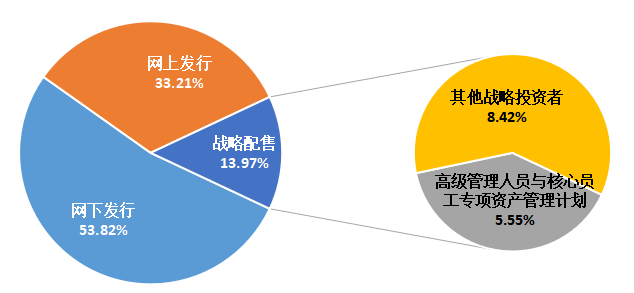

根据发布的上市公告,此次发行价格为人民币72.88 元/股,初始战略配售发行数量为1270.5882万股,占发行数量的20.00%。最终战略配售数量为887.63万股,占本次发行数量的13.97%。其中,软通动力的高级管理人员与核心员工专项资产管理计划最终战略配售股份数量为352.51万股,约占本次发行股份数量的5.55%;其他战略投资者最终战略配售股份数量为 535.13万股,约占本次发行股份数量的8.42%。

据交易所公告,软通动力公布网上申购情况及中签率。网下最终发行数量为3355.76万股,占本次发行总量的52.82%;网上最终发行数量为2109.55万股,占本次发行总量的33.21%。本次网上定价发行的中签率为0.0240136105%,申购倍数为4164.31倍。

软通动力各类股票发行占比

软通动力各类股票发行占比

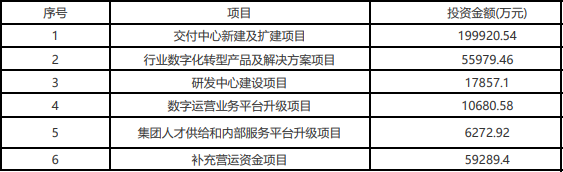

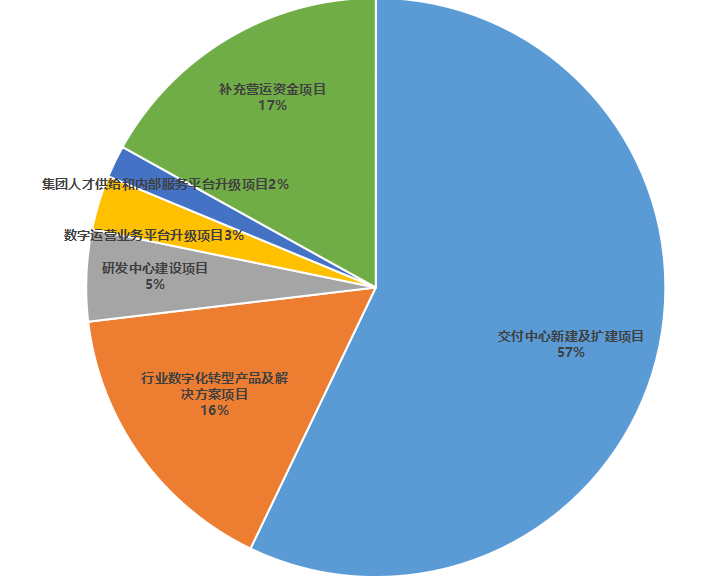

根据软通动力的招股说明书,原来拟定募集资金35亿元,分别投向交付中心新建及扩建项目、行业数字化转型产品及解决方案项目、研发中心建设项目、数字运营业务平台升级项目、集团人才供给和内部服务平台升级项目、补充营运资金等在内的六个项目。

软通动力上市资金拟投入项目

软通动力上市募集资金分布

按此次实际上市发行情况计算,软通软通动力将募集46.3亿资金,比招股说明书拟定数额多11.3亿。

2021年营收增长,利润下降

最低0.47元/天 解锁文章

最低0.47元/天 解锁文章

4万+

4万+

被折叠的 条评论

为什么被折叠?

被折叠的 条评论

为什么被折叠?