文章链接:

- 信用评分卡(A卡/B卡/C卡)的模型简介及开发流程|干货

- 这一次,真正搞懂信用评分模型(上篇)

- 这一次,真正搞懂信用评分模型(之二)

- 信用评分卡模型分析(基于Python)--理论部分【精华,风控机审打分模型建立与分析流程】

- 信用评分卡模型分析(基于Python)--python实现

- 模型评估指标AUC(area under the curve)

信用风险计量体系包括主体评级模型和债项评级两部分。主体评级和债项评级均有一系列评级模型组成,其中:

主体评级模型可用“四张卡”来表示,分别是A卡、B卡、C卡和F卡;

债项评级模型通常按照主体的融资用途,分为企业融资模型、现金流融资模型和项目融资模型等。

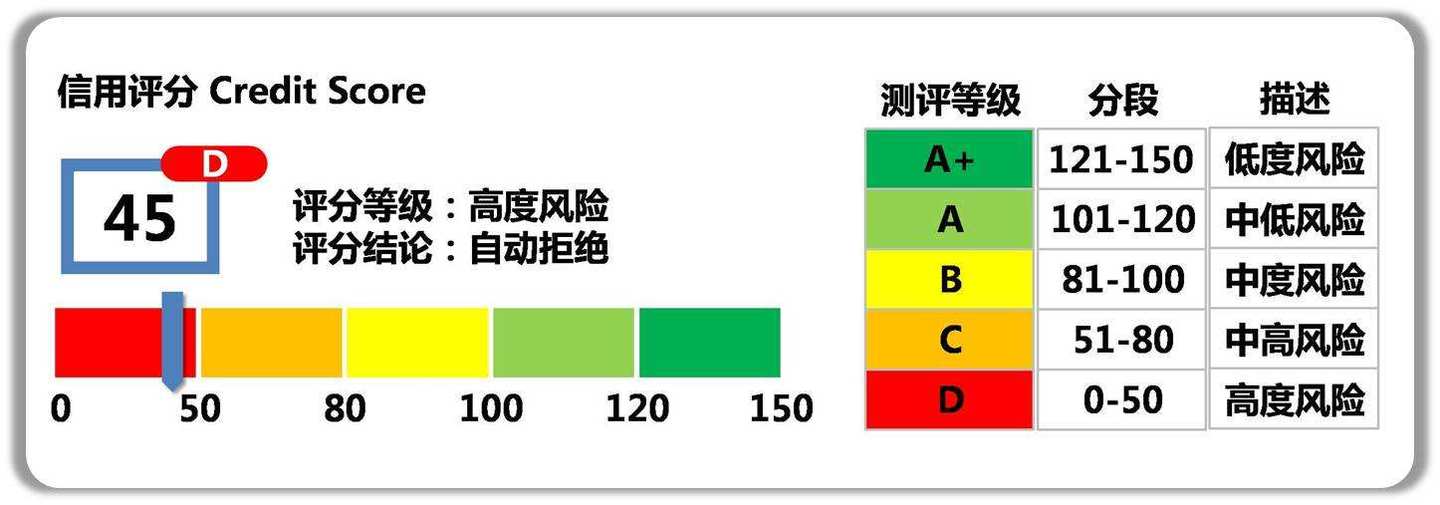

在互金公司等各种贷款业务机构中,普遍使用信用评分,对客户实行打分制,以期对客户有一个优质与否的评判。主要有反欺诈评分模型和信用评分卡模型(千元左右的小额短期贷款风控业务的重点工作是信用评分方面):

针对已知用户的每个特征进行打分,最后求和与阈值分数对比,以此做出判断,生成的不同变量的不同特征的分数体系即打分卡模型。

信用评分卡:

A卡,Application scorecard。即申请评分卡,用于贷前审批阶段对借款申请人的量化评估;

B卡,Behavior scorecard。即行为评分卡,用于贷后管理,通过借款人的还款及交易行为,结合其他维度的数据预测借款人未来的还款能力和意愿,推测用户是否会逾期;例如用户在某银行贷款后,又去其他多家银行申请了贷款,那可以认为此人资金短缺,可能还不上钱,如果再申请银行贷款,就要慎重放款。

C卡,Collection scorecard。催收评分卡,用于催收管理,在借款人当前还款状态为逾期的情况下,预测未来该笔贷款变为坏账的概率。

三种评分卡使用的时间不同,分别侧重贷前、贷中、贷后(已经逾期之后);另外数据要求不同,A卡一般可做贷款0-1年的信用分析,B卡则是在申请人有了一定行为后,有了较大数据进行的分析,一般为3-5年,C卡则对数据要求更大,需加入催收后客户反应等属性数据。现金贷行业通过率10%至30%,首逾15%至40%,坏帐4%至15%不等,相关指标根据不同时期市场环境和企业风控水平浮动。另外,风控不是风险越低越好,而是要控制在一个合理水平,根据不同风险对客户(额度,期限,费率)进行定价,风险管理是手段,盈利最大化才是目的。

不同的评分卡,对数据的要求和所应用的建模方法会不一样。

本文介绍了信用风险计量体系中的主体评级模型与债项评级模型,并详细解析了信用评分卡(A卡/B卡/C卡)的概念及其在信贷业务中的应用流程。A卡用于贷前审批,B卡关注贷后管理,C卡应用于催收管理。

本文介绍了信用风险计量体系中的主体评级模型与债项评级模型,并详细解析了信用评分卡(A卡/B卡/C卡)的概念及其在信贷业务中的应用流程。A卡用于贷前审批,B卡关注贷后管理,C卡应用于催收管理。

被折叠的 条评论

为什么被折叠?

被折叠的 条评论

为什么被折叠?