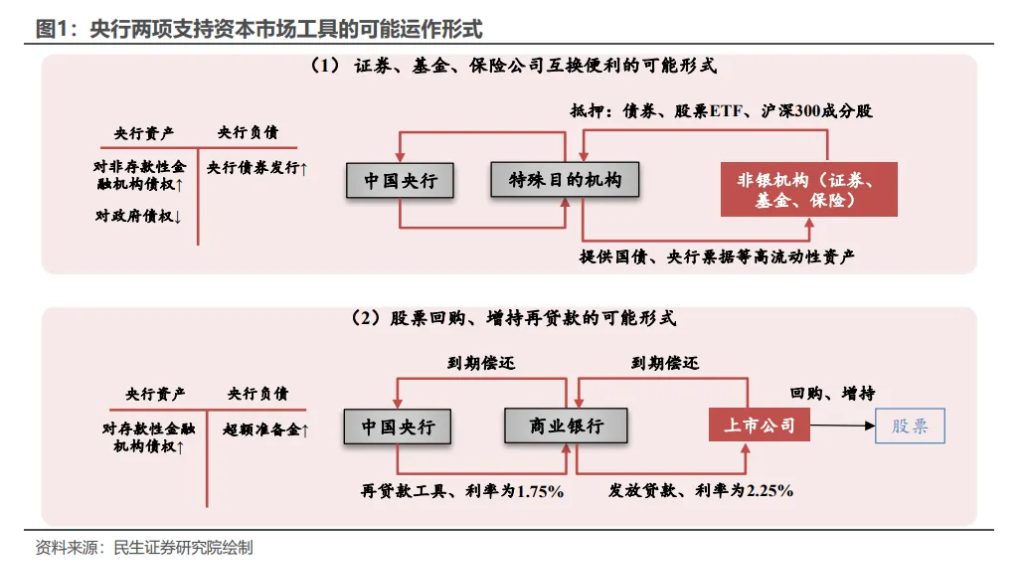

互换工具是在汇金买入大量ETF的背景下成立的,且外汇、债券市场的管理工具已经逐步完善,唯独缺乏股票市场相关管理工具。结合这一背景,分析师认为互换便利工具的政策目标并非令股票市场快速上涨,而是为了避免市场流动性不足、维护股市平稳。

在A股经历了前一日的调整之后,央行今早公布了“证券、基金、保险公司互换便利(SFISF)”这一工具。节后第一个交易日,上证指数开盘即涨停、成交额创历史新高之后,周三市场一度面临调整压力,参与者对于后续股市流动性的担忧加剧时,央行在周四早上8点即发布公告,推出互换便利工具,明确释放了维稳金融市场健康发展的信号。

由于具体细则尚未公布,当前市场对该工具存在较多疑问,我们在本文展望一下该工具的潜在机制和定位。

互换便利工具是用来加杠杆的工具吗?

互换便利工具应该在市场流动偏紧状态下使用,而不是“加杠杆”。

一是能够使用该工具的对手方可能范围并不广泛,或局限于头部少数非银机构。互换便利工具主要是针对符合条件的证券、基金、保险公司,考虑到当前央行公开市场操作业务中,一级交易商名单中仅有两家证券公司。所以即使该工具投入使用,可能也局限于头部的证券、基金、保险公司,并不会覆盖所有的非银机构。

二是股票等资产的质押率可能会偏低。按当前市场股票质押业务的质押率通常在30%到70%之间,考虑到央行尽可能避免质押品价值不足、以及非银机构重复质押引发的市场波动风险,实际使用股票或ETF的质押率可能会偏低。

互换便利工具与高股息资产之间存在有套利空间吗?

可能有,但并非套央行的利。当前该工具央行并未明确非银机构换入高等级流动性资产后,非银机构是否可以自行处置,也没有明确互换资产对应的票息、分红如何处理。

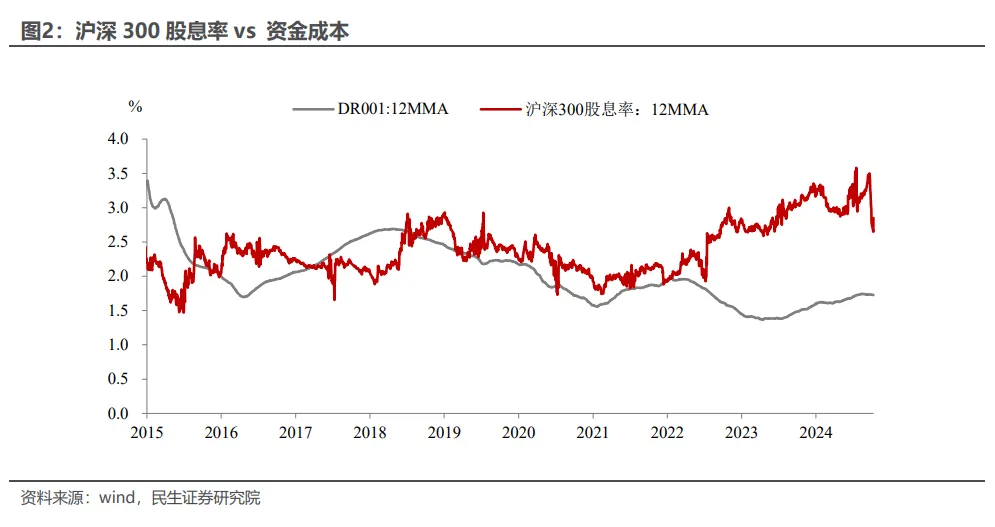

我们认为最有可能的方式是:央行与非银机构互换资产后,非银机构拿到高等级的国债、央票不可出售,但可以质押,符合不投放基础货币的工具定位。这种情况下,非银机构实际的资金成本是货币市场的资金成本,潜在的套利空间为股票分红率与质押式回购利率的差值,而非是”套央行的利“。

既不是加杠杆、也不是套利,那么互换工具的政策定位是什么?

我们认为要结合这一工具推出的背景来分析:

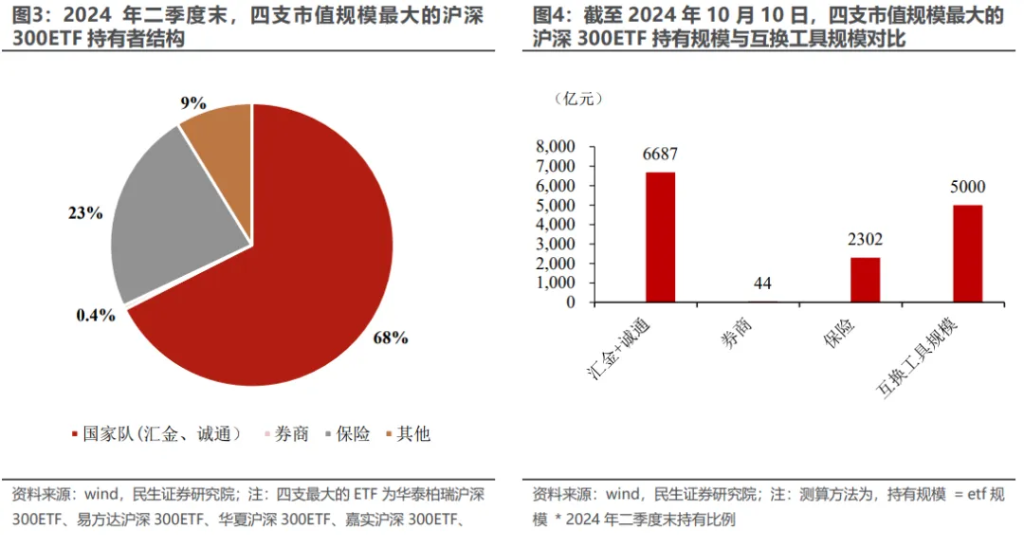

其一是互换工具是在汇金买入大量ETF的背景下成立的。自2023年10月,汇金公司宣布增持四大行、买入ETF,截至2024年二季度末,规模最大的四支沪深300ETF中,汇金+诚通已经68%。按10月10日四支沪深300ETF的市值规模测算,汇金持有当前的ETF规模与互换工具基本相当。若后续仍需要向股票市场提供流动性,则互换工具可以替代汇金发挥作用。

其二是外汇、债券市场的管理工具已经逐步完善,唯独缺乏股票市场相关管理工具。今年以来,股、债均逐步“汇率化”:即在合理均衡水平上波动,均呈现区间震荡、波动率下降的特点。但股票资产阶段性出现快速下跌,波动率上升的情况,在9月一度接近年内低点。互换工具+汇金等持有ETF市值规模,接近当前沪深300的自由流通市值的10%,保证了互换工具可以稳定指数,平抑市场波动。

这也就意味着当前股票市场快速上涨并不是该工具的政策目标,避免市场流动性不足、维护股市平稳、健康发展才是其角色所在。

非银互换便利(SFISF),央行可以借出的标的有多少?

支持资本市场的非银互换便利工具落地

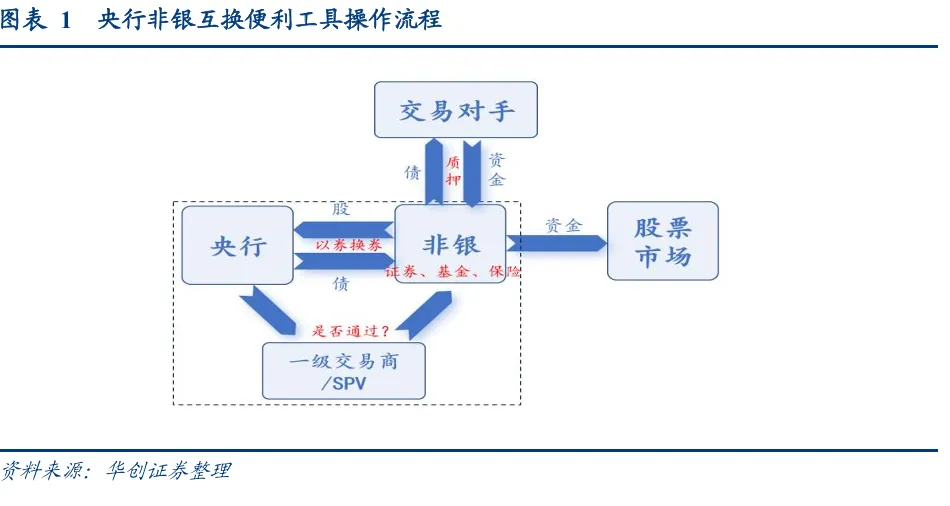

支持资本市场发展的非银互换便利工具落地。2024年10月10日为促进资本市场健康稳定发展,中国人民银行决定创设“证券、基金、保险公司互换便利(简称SFISF)”,支持符合条件的证券、基金、保险公司(由金监局确定)以债券、股票ETF、沪深300成分股等资产为抵押,从人民银行换入国债、央行票据等高等级流动性资产。首期操作规模5000亿元,视情可进一步扩大操作规模。即日起,接受符合条件的证券、基金、保险公司申报。

实质:提高股票流动性,为权益市场提供增量资金

一是,提高股票类资产的流动性,可参考央行创设工具“央票CBS”。

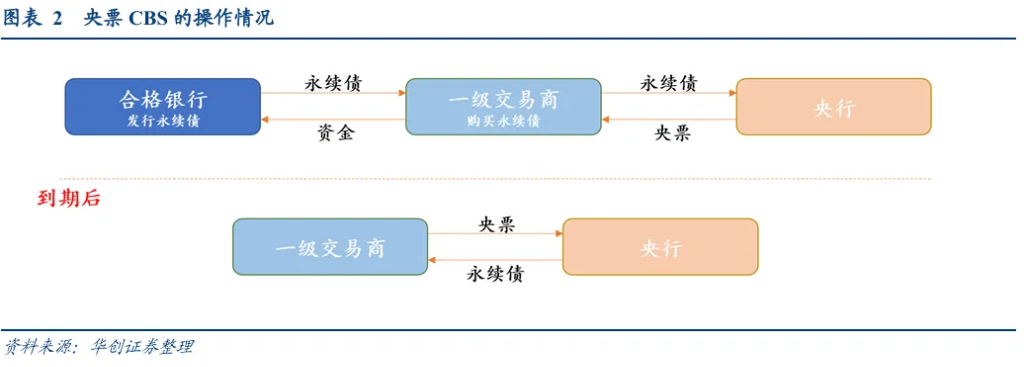

(1)2019年1月24日,为提高银行永续债(含无固定期限资本债券)的流动性,支持银行发行永续债补充资本,中国人民银行决定创设央行票据互换工具(CBS),公开市场业务一级交易商可以使用持有的合格银行发行的永续债从中国人民银行换入央行票据。

(2)根据现行《人民银行法》规定,央行不得直接向非银金融机构提供贷款,考虑到证券、基金、保险公司互换便利本质上也是“以券换券”的方式,不影响基础货币的投放,主要目的在于提升股票的流动性。

第二步,为权益市场提供增量资金,规模取决于金融机构主动或被动申报的情况。根据924新闻发布会的讲话,非银互换便利工具“通过与央行置换可以获得比较高质量、高流动性的资产是为了提升相关机构的资金获取能力和股票增持能力”。由于互换便利的底层资产的所有权不发生转移,且遵循风险自担的原则,非银机构获取资金后仍是投向资本市场,因此机构申报情况或取决于金融机构的主动或被动参与情况,创设工具的实际使用情况决定了为权益市场提供的增量资金规模。

五大待明确的问题:操作方式和工具要素设定

由于当前操作细则尚未公开披露,针对工具有以下可关注的问题:

一是,是否借助SPV或一级交易商?或借助一级交易商或SPV展开,但实质交易对手仍是央行和非银机构。

二是,换券比例如何?或大概率采用等额互换的方式。商业银行开展CBS要求央行从中标机构换入合格银行发行的永续债,同时向其换出等额央行票据。非银互换便利大概率也是1:1等额互换的方式。

三是,质押后获得的国债、央票是否可以卖出?或有限制。若参考央票CBS的有关规定,一级交易商互换后的央行票据不可用于现券买卖、买断式回购等交易,但可用于抵押融资,或作为担保品参与央行货币政策操作。

四是,费率和期限的设定如何?同样参考CBS的经验来看,2019年前两期所发行CBS期限为1年,其后所发行CBS期限均为3个月。对应费率分别为0.25%、0.1%。由于权益资产的流动性相较于银行永续更弱且风险更高,因此,非银借贷便利的费率设定或更高。金融机构从央行借券后,大概率通过质押式回购的方式获得资金,因此成本包含支付央行的费率及质押成本两重,或利好有稳定收益的高股息权益资产。

五是,互换便利的规模扩容上限或挂钩央行持仓,当前央行手里的国债情况如何?8月央行报表显示对中央政府债权科目的余额为2万亿(8月当月买入短债规模或在5000亿元),9月公开市场交易公告称净买入债券面值为2000亿元,因此当前央行持仓国债规模或大于2.2万亿。从期限角度看,当前3年以下短券规模占比较高,规模或在1.6万亿左右,或为主要用于借出的标的。

被折叠的 条评论

为什么被折叠?

被折叠的 条评论

为什么被折叠?