内容提要

风险偏好回升但市场仍谨慎。标普大盘、纳指和罗素小盘股最高均涨超2.3%,芯片和中概股指曾涨超3.6%,“恐慌指数”VIX盘初回落38%。英伟达一度涨超7%,苹果逆市跌。日元六天里首跌,缓解套利交易平仓恐慌。美债收益率全线升超10个基点,黄金跌1%。

正文

在美国7月ISM服务业指数超预期重返扩张,以及美联储官员、日韩当局和华尔街大行的安抚下,市场对经济衰退的恐慌有所缓解,部分投资者认为担忧美国经济立即衰退的反应过度。周二风险情绪反弹但市场交投仍谨慎,美股尾盘涨幅砍半,科技股涨跌不一。

周一时,美国疲软非农数据令经济衰退担忧加剧,科技股业绩喜忧参半而估值和预期高涨,地缘政治紧张局势加剧,以及在日本央行加息决定后,日元套息交易遭遇平仓,曾令全球风险资产大跌,套息交易受益者科技股领跌。

高盛CEO表示美国股市近期的回调可能仍是“健康”的,预计美国经济没有衰退风险,美联储将避免采取紧急降息行动。预计美联储将在今年秋季降息一到两次。欧洲央行前行长特里谢表示,日元反弹走势在预料之中,可被视作为“虽迟但到”的健康修正,无需对此恐慌。摩根资管表示,其基本预测情景仍然是美国经济软着陆,美联储不会紧急降息,但9月有降息50基点的可能性。芝商所美联储观察工具显示,9月降息50个基点的可能性为70.5%,低于周一的85%。

周二资金趁机逢低买入,推动全球股市昨日暴跌后迎来反弹,随着市场情绪的改善,避险需求减弱导致美元及美债收益率携手走高,打压贵金属走跌。金融市场反弹缓解油需前景担忧,同时中东紧张局势加剧,油价从六个月低点反弹。比特币也走高,日元小幅回落但未持续下跌,引发市场对日本央行悄悄干预汇市的猜测。

非农就业数据公布前,市场预计到2025年底美联储将降息200个基点。在周一预期峰值时,市场预计降息幅度将超过230个基点,而周二回落至210个基点左右

隔夜日股暴涨提振全球市场情绪

美股主要股指集体反弹,结束三日连跌,纳指和标普大盘脱离三个月低位,英伟达涨3.78%,而苹果跌0.97%:

- 美股指全线上涨。标普500大盘收涨1.04%至5240.03点。道指收涨294.39点或涨0.76%至38997.66点。纳指收涨至16366.85点。纳指100收涨1.02%。衡量纳指100科技业成份股表现的纳斯达克科技市值加权指数(NDXTMC)收涨1.16%。罗素2000指数收涨1.23%。恐慌指数VIX收跌28.16%至27.71。

- 刷新日高时,道指最高涨近750点或涨近2%,科技股为主的纳指涨近2.6%,标普500大盘涨逾2.4%,罗素2000小盘股指涨逾2.3%,芯片股指和中概股指曾涨超3.6%。

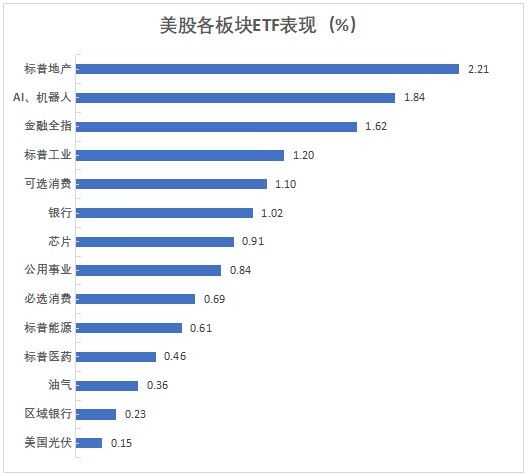

- 美股行业ETF收盘全线上涨。全球航空业ETF、半导体ETF与金融业ETF各涨近2%,科技行业ETF、全球科技股ETF、网络股指数ETF、可选消费ETF各涨至少1%。公用事业ETF、日常消费品ETF、能源业ETF及银行业ETF亦各涨至少0.5%。

- 标普500指数的11个板块全线收涨,房地产板块收涨2.3%,金融、电信、工业、信息技术/科技、可选消费板块至多涨1.46%,能源板块涨0.4%“表现最差”。

- “科技七姐妹”多数收涨。“元宇宙”Meta领涨3.86%,英伟达盘中涨超7%后收涨3.78%,微软收涨1.13%,特斯拉盘初跌超3%后转

收涨0.88%,亚马逊收涨0.57%,而谷歌A跌0.6%,苹果低开近4%后收跌0.97%。

“科技七巨头”股票周二反弹,但仍无法收复周一损失

- 芯片股涨多跌少。费城半导体指数涨1.06% ;行业ETF SOXX涨0.91%;英伟达两倍做多ETF涨6.83%。台积电美股涨5.03%,摩根士丹利将其列为首选股,Arm控股涨2.66%,高通涨0.49%,博通涨1.3%,科磊涨1.81%,应用材料涨0.78%,阿斯麦ADR涨2.76%,而英特尔跌1.39%,美光科技跌1.57%,AMD跌3.44%,安森美半导体跌0.67%。

- AI概念股集体走高。英伟达持股的AI机器人配送公司Serve Robotics涨15.05%,BullFrog AI涨11.39%,Snowflake涨1.94%,甲骨文涨0.27%,CrowdStrike涨4.34%,C3.ai持平,Palantir涨10.38%,英伟达持股的AI语音公司SoundHound AI涨5.69%,超微电脑涨1.33%,而BigBear.ai跌0.81%,戴尔科技跌3.58%。

- 中概股指强势领涨。纳斯达克金龙中国指数收涨3.03%。ETF中,中概互联网指数ETF(KWEB)收涨1.16%,中国科技指数ETF(CQQQ)收涨0.28%。热门中概股中,新东方大涨13.38%,百胜中国涨11.98%,极氪涨8.33%,理想汽车涨0.42%,拼多多涨5.1%,百度涨0.75%,京东涨2%,阿里巴巴涨1.2%,而B站跌2%,网易跌1.41%,腾讯控股(ADR)跌0.53%,蔚来跌3.08%,小鹏汽车跌1.37%。

其他因财报而变动较大个股中,(1)超微电脑虽然全年和三季度指引好于预期,但投资者更关注二季度销售额逊于预期,股价盘后抹除大约18%的涨幅并转跌超10%,英伟达回吐盘后超过4%的涨幅也转跌;(2)Uber收涨10.93%,公司二季度营收及利润优于市场预期;(3)“AI概念股”Palantir二季报好于预期,上调全年指引,收涨超10%;(4)百胜中国二季度EPS和新开门店好于预期,总收入和运营利润创历史同期新高,股价收涨11.98%;(5)迪士尼在业绩报告发布前宣布流媒体订阅服务涨价幅度最高达到25%,增加若干新的频道,股价收涨2.49%。(6)工业巨头卡特彼勒美股盘前一度涨逾7%,最终收涨3%,二季度调整后每股收益高于市场预估。

- 波动较大个股中,光伏股SunPower申请破产,股价收跌43.79%。

- 投研策略上,据高盛最新的经纪业务数据,对冲基金在美股周一暴跌之际逢低买入,值得注意的是,北美是全球唯一获得净买入的地区,所有其他地区都是净卖出。美国股市11个行业中,有8个行业获得净买入,以信息技术+防御性股票为首。摩根大通认为,美股逢低买入机会临近,从科技股向外轮动已基本完成。是否能够强劲反弹取决于未来的宏观经济数据。而花旗则认为,投资头寸刚开始减少,风险倾向于进一步解除,因此建议在抄底前耐心等待。瑞银表示,近期出现多个全球宏观风险,中国股票市场具备相对防御性。

欧洲股市告别前两日跌逾2%的颓势,跟随全球反弹并小幅收高,不过盘中在涨跌之间波动,显示出市场情绪仍谨慎:

- 欧股Stoxx 600开盘走高一度涨逾0.74%,最终收涨0.29%。其中旅游和休闲类股领涨并涨逾1.59%,受周一抛售最严重的银行、科技股也跟涨。主要地区股指涨跌不一,英国股指收涨0.23%,德国股指涨近0.1%,而法国股指跌近0.3%,意大利股指跌0.6%,西班牙股指收跌0.32%。

美国股市反弹,投资者降低对美债的避险需求,美债收益率全线走高,10年期收益率最高涨逾10BP至3.909%告别逾一年低点:

- 美债:尾盘时,对货币政策更敏感的两年期美债收益率涨6.11个基点,报3.9812%;美国10年期基准国债收益率涨9.97个基点,报3.8881%。两年期美债收益率最高升近12个基点并一度升破4%,脱离2023年4月来最低。美国财政部拍卖三年期国债,得标利率3.810%,略低于发行前交易水平,令盘中美债抛售加剧。

- 欧债:欧元区基准的10年期德债收益率涨1个基点,两年期德债收益率涨2.8个基点,法国10年期国债收益率跌2.4个基点,意大利10年期国债收益率跌3.0个基点,西班牙10年期国债收益率跌2.3个基点,希腊10年期国债收益率跌2.6个基点。英国两年和10年期国债收益率至少涨4个基点。

降息预期整体下降推高美债收益率,目前所有美债收益率仍低于非农就业人数暴跌时的高点

避险需求消退,美元回升0.2%,日元一度跌穿146后趋稳,加密货币全线走高:

- 美元:衡量兑六种主要货币的一篮子美元指数DXY涨0.21%,报102.901点,日内交投区间为102.7-103.225点,一度升破103脱离七个月低位。彭博美元指数涨0.28%,报1249.19点,日内交投区间为1244.73-1250.90点。

- 非美货币多数下跌。欧元兑美元跌0.17%脱离七个月最高,英镑兑美元跌0.68%至五周低位,避险货币瑞郎盘中下挫。

美元回升并抹去了昨日的损失

- 日元:日元兑美元在六日里首次下跌,一度跌1.5%并失守146。欧元兑日元跌0.06%,报157.78日元;英镑兑日元跌0.53%,报183.147日元。

- 投研策略上,摩根大通表示,由于日元仍是被低估最严重的货币之一,最近的融资套利交易平仓还有进一步空间。

- 离岸人民币:离岸人民币(CNH)兑美元跌205点,报7.1590元,盘中整体交投于7.1337-7.1650元区间。

- 比特币全线走高。市值最大的龙头比特币尾盘涨5.82%,盘中交投于54230.00-57420.00美元区间。第二大的以太坊尾盘涨2.48%,报2502.00美元。

- 分析称, 随着周一股市大跌和套息交易平仓,比特币的表现更像股票而不是黄金,一度暴跌17%跌破5万美元,打破投资者比特币等同于“数字黄金”,纳入资产投资组合可以对冲股市波动的信念。

比特币昨日延续从失守5万美元反弹的势头,周二盘中最高升破57000美元

油价脱离六个月低点,市场为中东局势升级做好准备,同时金融市场反弹缓解对油需前景的担忧:

- 美油:WTI 9月原油期货从昨日的72.94美元/桶反弹至73.20美元/桶,日内涨幅近0.36%或0.26美元。美油亚市盘初涨逾2.2%上逼75美元整数位,美股盘前最低跌超1%下逼72美元整数位,尾盘时重新转涨。

- 布油:布伦特10月原油期货从昨日的76.31美元/桶反弹至76.48美元/桶,日内涨幅超0.22%或0.17美元。布油亚市盘初曾刷新日高涨逾2%上逼78美元整数位,美股盘前最低跌近1%击穿76美元整数位,尾盘时重新转涨。

- 天然气:美国9月天然气期货收涨3.50%,报2.010美元/百万英热单位。

美国能源信息署(EIA)下调今明两年布油价格预期,并下调2025年美国GDP预期和石油产量预期。具体而言,预计布伦特原油价格2024年为84美元/桶(此前预计86美元/桶),预计2025年为86美元/桶(此前预计88美元/桶)。维持美国2024年石油产量预期在1320万桶/日不变,预计2025年1370万桶/日(之前预计为1380万桶/日)。维持美国2024年GDP预期在增长2.4%不变,2025年料增1.6%(之前料增1.8%)。

周二油价小幅走高,美油重新升破73美元

亚市盘初金价急剧抛售后企稳,降息预期及中东冲突升级支撑金价涨破2400美元/盎司,但随后美元及美债收益率携手走高打压金价走跌:

- 黄金:COMEX 12月黄金期货尾盘跌0.64%至2428.7美元/盎司。现货黄金亚市盘初曾刷新日高涨逾0.34%,美股早盘最低跌近1.2%击穿2400美元整数位,尾盘时跌幅有所收窄但未成功转涨。

- 白银:COMEX 9月白银期货尾盘跌0.36%至27.110美元/盎司。现货白银亚市盘初涨近1.2%后跌幅扩大,欧股盘前刷新日低时跌近2.4%跌破27美元关口,尾盘时小幅回升未转涨。

- 分析师观点:Forex.com市场分析师Fawad Razaqzada表示,各国央行将降息会限制金价的下行潜力,甚至推高金价至新高,预计短期内金价将触及2500美元。高盛分析师Daan Struyven维持对金价的乐观预测,预计到2025年金价将上涨至每盎司2700美元,较当前水平高11.8%。这一预测基于对美联储降息的预期,以及黄金作为无息资产在低借贷成本环境下的吸引力。

- 伦敦工业基本金属多数收涨。经济风向标“铜博士”涨0.45%,报8928美元/吨,伦锡收涨167美元,伦铝涨2.04%,而伦锌跌超1.21%,伦铅涨超1.24%,伦镍涨约0.67%。国际铜、沪镍、沪锡夜盘至多涨超1.9%。

现货黄金价格再次跌破2400美元

被折叠的 条评论

为什么被折叠?

被折叠的 条评论

为什么被折叠?