术语简介

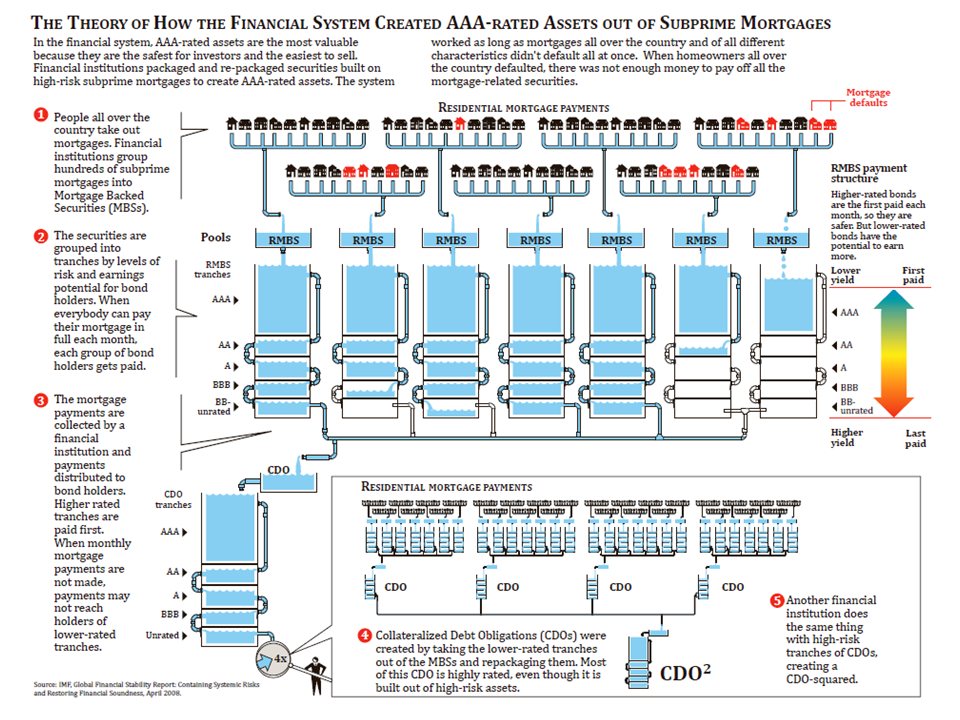

CDO

债务担保证券(Collateralized Debt Obligation),简称CDO,是一种信贷挂钩票据形式的结构性投资产品,是一种包含有资产抵押债券(ABS),由债权组合构成的证券化商品。

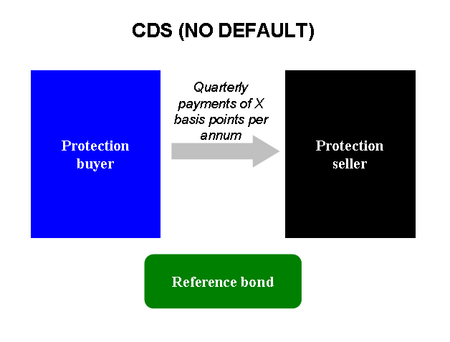

CDS

信用违约交换(英语:credit default swap,缩写CDS)也称信用违约掉期、信贷违约掉期、贷款违约保险;是信贷与保险的衍生工具之一,合约由两个法人交易,一个称为买方(信贷违约时受保护的一方),另一个称为卖方(保障买方于信贷违约时损失)。主要为约定期内信用违约提供一个高比率的保险业务,若担保方没有足够的保证金,会来相当大的投机行为。若保证金充足,其意义在于为买方提供被违约时的本金保障。

图示一:

If the reference bond performs without default, the protection buyer pays quarterly payments to the seller until maturity

If the reference bond defaults, the protection seller pays par value of the bond to the buyer, and the buyer transfers ownership of the bond to the seller

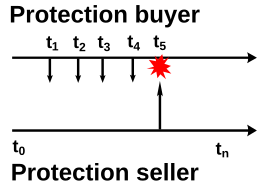

图示2:

Buyer purchased a CDS at time t0 and makes regular premium payments at times t1, t2, t3, and t4. If the associated credit instrument suffers no credit event, then the buyer continues paying premiums at t5, t6 and so on until the end of the contract at time tn.

However, if the associated credit instrument suffered a credit event at t5, then the seller pays the buyer for the loss, and the buyer would cease paying premiums to the seller.

次贷危机

次级贷款

银行给信用不好的人的贷款。

为什么发放次级贷款

一般来说,银行发放贷款时会考虑贷款人的信用。那么,为什么银行会给信用不好的人以贷款呢?原因主要有以下三个:

- 政府施压

- 增加收入

- 贷款利率增长

政府施压

2000年到2006年,房价很高,低收入或信用不好的群体很难申请到住房贷款。政府方面对贷款公司施压,希望能够降低贷款的标准,以减少无家可居的人数。

增加收入

当时的大环境下,房价迅猛增长,但是市场上的利率却是一个比较低的状态。对于贷款公司,要么提高利率,要么提高贷款量。因此,贷款公司通过提高贷款量来增加收入。

贷款利率增长

增加了次级贷款,那么就会面对更大的赖账风险。贷款公司通过以下两个办法来解决的:

- 贷款前几年利率较低,后面几年利率升高,以弥补前几年的低利率贷款。

- 贷款公司认为房价会持续升高。如果贷款者因为高利率违约了,那么贷款公司只需要收回作为抵押品的房子,卖掉就可以弥补损失甚至获得收益。

次贷危机的爆发

无追索权

房贷的无追索权,指的就是,如果贷款者无力偿还房贷,贷款公司没有权利没收贷款者除抵押房产以外的任何资产。

举个例子,你在五年前向银行贷款了100万美金买房,现在还有五年的偿还时间,剩余未偿还的贷款数额是70万美金。而五年前,你的房子价值是100万美金,但现在房价跌到50万美金了,而且并没有回涨的势头。那么在无追索权的条件下,你还会继续偿还放房贷吗?必然不会。如果你足够理性,你会放弃你的房产,因为它的价值只有50万美金,你没有必要为了价值50万的东西去偿还剩余的70万债务。

所以,如果房价暴跌,很多的贷款者其实会直接放弃偿还贷款,直接导致贷款公司的坏账大增。

CDO

次级贷款的信用评级都是很垃圾的,但是资产证券化给了他们从垃圾中掘金的能力。掘金的办法是打包所有次级贷款,然后将未来的现金流形成一个瀑布。

瀑布中分为三类资产,高级、中级、低级。未来通过次级贷款获得的现金流,先保证高级资产的收益实现,然后是中级资产,最后是低级资产。

所以,高级资产往往收益率最低风险最低,中级次之,最危险的是低级。

分类的原因是贷款公司希望把次级贷款打包卖出去,以获得现金并且转移风险。因为直接卖并卖不出去,所以可以通过打包再切片,人为地制造AAA评级的资产。

这种高信用评级的资产在市场上的流动性很高,所以贷款公司通过打包在切片出售的方式,将次级贷款卖了出去,从垃圾中获得了黄金,获得了现金转移了风险。

对于中级(往往评级BBB)和低级资产很难卖出。解决办法是:继续重复资产证券化的步骤,在证券化基础上继续证券化,获得CDO的平方。

需要注意的是:

- AAA评级的产品风险不一定相同。CDO平方中的AAA级切片的风险要高于原CDO中的AAA级切片,CDO三次方中的AAA级切片风险也要高于CDO平方中的AAA级切片。道理很简单,因为“瀑布”使得CDO的AAA切片先安全,其次才是CDO平方中的AAA切片,以此类推。可以说,你打包的次数越频繁,你获得的AAA级产品的风险就越大,尽管它们都是AAA级产品。所以,其实对资产的信用评级系统也是金融危机之后遭受大家诟病的一个点。

- 当危机来临的时候,CDO内部资产的correlation会猛增,这样会导致更大的风险。而在危机之前,这种correlation的风险在很大程度上并没有被重视。

CDS

CDS是一种类似于保险的产品,你担心与你交易的对手B违约,你去找券商C买一个CDS,这样,B违约的时候,因为违约所造成的一部分损失将由C支付给你。而你所需要做的就是,如果B不违约,你要持续的每隔一段时间就支付给C一部分固定资金,类似于保费。

因为这种特征,一旦出现了违约事件,CDS在很大程度上其实是在给违约推波助澜,因为一个卖出CDS产品的企业,会因为各个公司的违约而不得不支付巨额的违约金,甚至会导致自身的违约。一个很好的例子就是金融危机之下依赖政府援助才幸免倒闭的AIG。就这样,CDS在很大程度上大大增加了金融系统的整体系统风险。因此,CDS就继CDO之后,成了恶魔的第二个象征。

金融危机

金融危机的流程为:

- 次级贷款:因为政府压力,贷款公司盈利的目的,贷款公司降低贷款的标准,产生了很多的次级贷款。

- CDO:贷款公司将次级贷款打包CDO,人为地创造了高评级的资产,通过资产证券化获得了现金转移了风险,当然也扩大了潜在危机范围。

- CDS:贷款公司购入CDS,将风险转移到了CDS的保方,继续扩大了风险的范围。

- 一次违约:次级贷款低利率到期了,出现一部分贷款违约。

- 房子出售:贷款公司将一次违约的资产(房产)在市场上出售,使得房价下降。

- 二次违约:因为房价下降和无追索权,新入手房贷的人发现房子不值钱了,出现了第二波的贷款违约。

- 房子出售:贷款公司将二次违约的资产(房产)在市场上出售,使得房价继续下降。

- CDO暴跌:房贷公司再试图向投资者推销的CDO也不再获得之前的成功了。于是乎,很多房贷公司和被信用评级所误导而投资CDO产品的公司都倒闭了,包括着房地美,房利美,以及赫赫大名的雷曼兄弟。

- CDS暴跌:房贷公司的大规模倒闭,直接导致了发行CDS的公司遭受了前所未有的巨大压力,这些卖CDS的公司,比如AIG、美林证券,都遭受了前所未有的巨大损失。

2291

2291

被折叠的 条评论

为什么被折叠?

被折叠的 条评论

为什么被折叠?