摘要

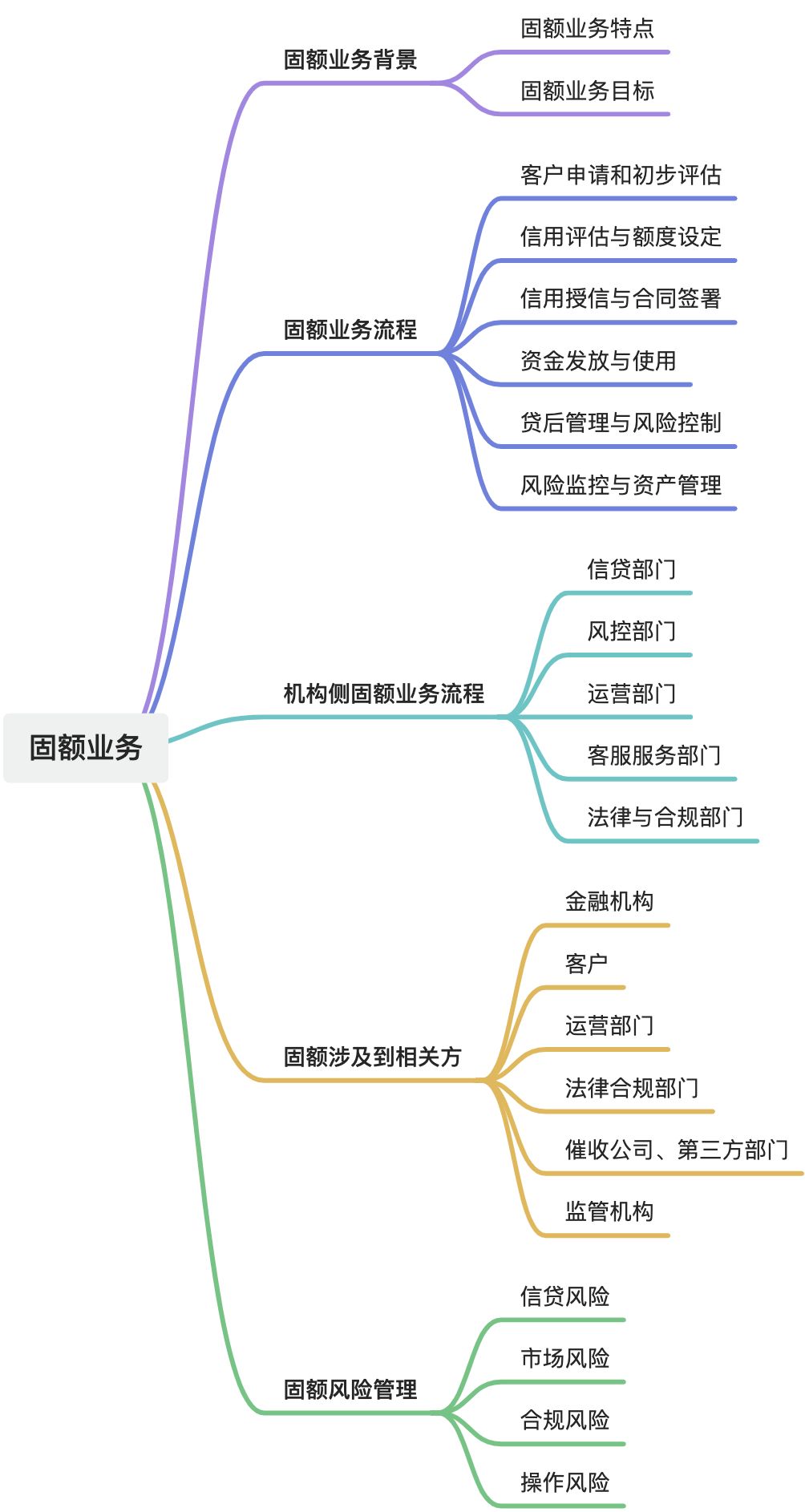

固额业务是信贷业务的一种,指银行或金融机构为客户设定长期固定信贷额度,常见于信用卡、个人消费贷款等。其核心理念是提供稳定信用额度,客户可自由支配资金,金融机构通过评估客户信用状况等因素设定额度,确保合理可控。固额业务流程包括客户申请、信用评估、额度设定、授信签约、资金发放、贷后管理等环节,涉及信贷、风控、运营等多个部门,旨在满足客户需求、控制风险、优化资产负债匹配。

1. 固额业务背景

在信贷业务中,固额业务(固定额度业务)通常指的是贷款或信用卡产品中,银行或金融机构为客户设定的固定信贷额度,这一额度通常是长期的、固定的,并且不随时间或消费频繁变化。固额业务常见于信用卡业务、个人消费贷款、信用额度类贷款产品等。

固额业务背后的核心理念是提供一个固定的信用额度,客户可以根据这个额度自由支配资金,进行消费或贷款,而不需要逐次申请。金融机构通过评估客户的信用状况、资产水平、收入情况等因素,设定固定额度,确保额度合理且可控。

1.1. 固额背景特点:

- 稳定性:固额产品通常为长期产品,不随时间波动。额度一旦设定,客户可以在额度范围内自由使用。

- 风险控制:银行会通过风控手段确保固额产品的风险可控,避免出现过度放贷的情况。

- 授信标准:银行通过系统的信用评估模型(如客户的收入、负债、信用评分等)来设定客户的固额额度。

1.2. 固额业务的目标:

- 客户需求:为客户提供稳定的消费和贷款额度,解决客户的流动资金需求。

- 风险控制:通过客户评估、风险定价等手段,保证额度的合理性,从而降低违约风险。

- 资产负债匹配:金融机构通过固额管理,能够更好地规划和管理其资产负债表。

2. 固额业务流程

固额业务的流程大致包括以下几个步骤:

2.1. 客户申请和初步评估

- 申请提交:客户根据自身需求提交固额信贷产品的申请,如信用卡、消费贷款等。

- 信息核查:银行或金融机构会要求客户提供基本资料,如身份证、收入证明、银行账单等。

- 初步评估:通过对客户的信用状况、负债水平、收入能力等进行初步评估,银行可以决定是否进入详细审批流程。

2.2. 信用评估与额度设定

- 信用评估:根据客户的信用报告、收入证明、工作状态等信息,风控部门会使用信贷评分模型(如FICO、VantageScore等)评估客户的信用风险。

- 额度设定:银行根据评估结果设定客户的固定额度,额度的高低取决于客户的信用评估结果。银行可能会通过以下方式决定额度:

-

- 固定额度:根据评估结果设定长期固定额度,通常不随时间调整。

- 临时额度:一些银行可能根据客户的需求提供临时额度,在一定时期内有效。

2.3. 信用授信和合同签署

- 授信批准:若信用评估结果良好,银行会批准客户的信贷申请并授予固定额度。

- 合同签署:客户和银行签署贷款或信用卡合同,合同中明确规定授信额度、利率、还款期限、费用结构等条款。

2.4. 资金发放与使用

- 资金发放:客户在获得固定额度后,可以根据额度范围进行消费或提现。资金发放可以通过银行转账、信用卡消费、现金提款等方式。

- 额度管理:客户在额度内自由使用,并按期还款,银行持续跟踪客户的还款情况,确保风险可控。

2.5. 贷后管理与风险控制

- 还款管理:银行会定期提醒客户按时还款,并监控客户的账户和信用状况。

- 额度调整:如客户信用发生变化,银行可能会对额度进行动态调整(升额或降额)。

- 逾期管理:如客户发生逾期或违约,银行会启动催收措施,包括电话催收、信用记录报告、诉讼等手段。

2.6. 风险监控与资产管理

- 风险监控:银行风控部门持续监控客户的还款能力、信用变化等,确保贷款产品的风险不超出控制范围。

- 不良资产处理:当客户长期违约时,银行会将不良资产处理,包括核销、债务重组、催收等措施。

3. 机构测内部固额业务流程

固额业务流程涉及多个部门的协作,包括信贷部门、风控部门、客户服务部门等。具体流程如下:

3.1. 信贷部门

- 产品设计:信贷部门根据市场需求和风险管理要求设计固定额度的信贷产品,如信用卡、消费贷款等。

- 额度审批:负责审批客户申请的额度,进行初步的授信评估。

- 产品推广与营销:信贷部门通过市场推广活动吸引客户申请固额信贷产品。

3.2. 风控部门

- 客户审核:风控部门负责对客户的信用状况、还款能力、负债情况等进行严格评估,制定授信政策和标准。

- 信用评估与评分:利用风控模型评估客户的信用风险,为额度设定提供依据。

- 贷后风险监控:贷后风控部门持续监控客户的还款情况,识别逾期、违约风险,进行及时干预。

3.3. 运营部门

- 额度管理:运营部门负责客户额度的发放、调整、监控等日常管理。

- 催收与服务:在客户逾期时,运营部门会启动催收流程,与风控部门协作解决风险问题。

3.4. 客户服务部门

- 客户支持:提供关于额度、还款、资金使用等方面的客户支持,解决客户疑问,提升客户满意度。

- 投诉处理:处理客户关于额度调整、违约催收等方面的投诉和纠纷。

3.5. 法律与合规部门

- 合规审查:确保固额产品的设计和流程符合相关法律法规,避免合规风险。

- 催收合规:在催收过程中,法律合规部门确保催收手段合法、合规,防止不当行为。

4. 固额业务中的相关方

4.1. 金融机构(银行、消费金融公司等):

为客户提供固额信贷产品,评估和管理授信额度,负责风险控制。

4.2. 客户:

使用固额信贷额度进行消费、贷款,按时还款,维护良好的信用记录。

4.3. 风控部门:

负责客户的信用评估,风险管理与控制,确保信贷业务的安全性。

4.4. 运营部门:

负责额度管理、资金发放和还款管理,支持客户的日常需求。

4.5. 法律合规部门:

确保固额信贷产品和催收行为符合监管要求,保障双方权益。

4.6. 催收公司/第三方:

当客户出现逾期或违约时,催收公司或第三方负责追偿债务。

4.7. 监管机构:

对金融机构的信贷行为进行监管,确保信贷业务合规。

5. 固额业务的风险管理

固额业务的风险管理主要包括以下几个方面:

- 信贷风险:通过严格的客户评估、信用评分、资产负债审核等措施,减少违约风险。

- 市场风险:通过产品设计和风险定价,降低市场波动对固定额度的影响。

- 操作风险:通过完善的操作流程、系统安全保障,减少内部操作错误和外部攻击的风险。

- 合规风险:通过法律和合规审查,确保信贷业务符合相关监管要求,避免法律风险。

6. 固额业务与临额业务对比

| 固定额度(固额) | 临时额度(临额) | |

| 定义 | 长期授信额度 | 短期提升的额外额度 |

| 调整 | 需要申请或系统评估 | 短期内自动调整 |

| 有效期 | 长期有效 | 通常30-90天 |

| 是否能分期 | 支持分期 | 视银行政策,有些不支持 |

| 是否影响征信 | 可能影响 | 部分银行不上传到征信 |

| 适用场景 | 日常消费、分期购物 | 大额消费、旅游、购物季 |

3838

3838

被折叠的 条评论

为什么被折叠?

被折叠的 条评论

为什么被折叠?