简介:MATLAB金融工具箱在金融领域提供了一个集成了丰富函数和模型的计算平台,特别是对股票市场分析具有重要意义。本教程详细介绍了MATLAB金融工具箱在时间序列分析、统计分析、金融模型构建、优化与投资组合构建、风险管理、金融衍生品定价、数据接口连接、可视化以及模拟与回测等方面的应用。还包括教学资源和案例,旨在帮助学习者掌握MATLAB在金融计算中的实战技能。

1. MATLAB金融工具箱的概述与安装

MATLAB金融工具箱是MathWorks公司开发的一款强大的金融计算软件包,它为金融分析师、交易员和风险管理专业人士提供了丰富的函数和应用程序接口。这一工具箱广泛应用于资产定价、投资组合分析、风险管理和金融工程等领域。

1.1 MATLAB金融工具箱概述

MATLAB金融工具箱的核心优势在于它的集成性与灵活性。工具箱提供的函数能够直接处理时间序列数据、进行统计分析、建立预测模型、评估金融衍生品价值以及优化投资组合。这使得用户可以快速搭建起从数据分析到金融决策的完整工作流程。

1.2 安装MATLAB金融工具箱

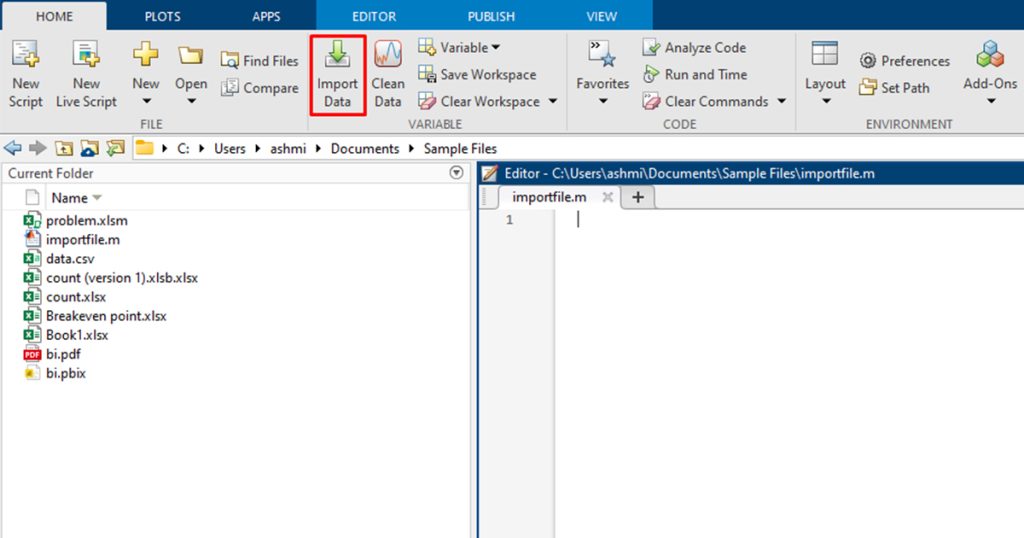

安装金融工具箱之前,确保已经安装了MATLAB软件本身。接下来,通过以下步骤进行工具箱的安装:

- 打开MATLAB软件。

- 选择“Add-Ons”菜单中的“Get Add-Ons”选项。

- 在Add-On Explorer搜索栏中输入“Financial Toolbox”。

- 找到对应工具箱后,点击“Add”或“Install”按钮进行安装。

一旦安装完成,用户就可以开始利用MATLAB金融工具箱进行各种金融数据分析工作。接下来的章节将深入介绍时间序列分析等关键内容,并逐步展开金融工具箱在金融行业的多种应用场景。

2. MATLAB中的时间序列分析

2.1 时间序列分析的基础理论

2.1.1 时间序列的基本概念

时间序列是按照时间顺序排列的、依赖于时间的随机变量序列。在金融分析中,时间序列分析被广泛应用于股票价格、汇率、利率等金融指标的预测。时间序列的数据特点通常包括趋势性、季节性和随机性。理解这些特性对于构建有效的预测模型至关重要。

2.1.2 时间序列的建模方法

时间序列建模通常使用统计学的方法,将时间序列分解为趋势、季节性和随机成分。经典的模型包括移动平均(MA)、自回归(AR)以及自回归移动平均(ARMA)模型。扩展的模型如自回归积分滑动平均(ARIMA)模型,能够处理非平稳时间序列数据。ARIMA模型通过差分的方式使非平稳时间序列转化为平稳序列,然后用ARMA模型进行建模。

2.2 时间序列分析的实践操作

2.2.1 数据导入与预处理

在MATLAB中,时间序列数据可以通过多种方式导入。例如,使用 readtable 或 readmatrix 函数导入Excel或CSV文件。导入的数据首先需要转换为时间序列对象,这可以通过 timeseries 函数实现。

% 导入CSV数据

data = readtable('financial_data.csv');

% 选择时间与收盘价列

time = data.Timestamp;

closing_prices = data.Close;

% 转换为时间序列对象

ts = timeseries(closing_prices, time);

数据预处理包括处理缺失值、异常值检测和修正、以及数据的归一化或标准化。对于金融数据,异常值可能是由于市场突发事件引起的,需要仔细分析其真实性。

2.2.2 ARIMA模型的实现

ARIMA模型的实现可以通过MATLAB内置的 arima 函数来完成。为了找到最佳模型参数,需要对模型参数进行估计,这通常涉及到对模型的阶数(p,d,q)的选择。

% 拟合ARIMA模型

model = arima('Constant', 0, 'D', 1, 'Seasonality', 12, 'MALags', 1:2);

model_fit = estimate(model, ts.Data);

% 预测未来的数据点

num_forecast = 12; % 预测未来12个时间点的数据

[forecast, forecasterval] = forecast(model_fit, num_forecast, 'Y0', ts.Data);

2.2.3 季节性分解技术应用

季节性分解是分析和预测时间序列数据的重要步骤,它有助于分离出时间序列中的季节性成分,从而更清晰地观察数据的趋势和周期性变化。MATLAB中的 decompose 函数提供了季节性分解的功能。

% 季节性分解

decomposition = decompose(ts.Data, 'model', 'multiplicative');

plot(decomposition);

通过分解,可以得到一个包含趋势、季节性和随机项的数组,这些成分可以单独分析和预测。例如,可以使用ARIMA模型对趋势成分进行建模,以预测未来的趋势变化。

graph LR

A[原始时间序列数据] --> B[季节性分解]

B --> C[趋势成分]

B --> D[季节性成分]

B --> E[随机成分]

C --> F[ARIMA建模与预测]

在上述流程图中,原始时间序列数据首先经过季节性分解,然后分别对趋势、季节性和随机成分进行处理。其中,趋势成分通过ARIMA模型进行建模和预测。这样做的目的是为了使模型更加聚焦于数据的长期趋势,提高预测的准确性。

通过本章的介绍,我们了解了时间序列分析的基础理论,实践操作的步骤,以及如何在MATLAB中实现ARIMA模型和季节性分解技术。这些方法和技术对于进行金融市场分析、预测市场走势具有重要的实际意义。下一章我们将探讨如何在MATLAB中进行金融统计分析和金融模型应用。

3. MATLAB金融统计分析与金融模型应用

3.1 统计分析函数的深入探索

3.1.1 描述性统计的应用

在金融分析中,描述性统计是理解和解释数据的基础工具。MATLAB提供的描述性统计函数可以快速计算出数据集的基本特征,包括均值、中位数、标准差、偏度、峰度等。这为金融分析师提供了对数据集中趋势、分布和离散程度的初步认识。

在MATLAB中,使用 mean 函数计算均值, median 函数计算中位数, std 函数计算标准差,以及 skewness 和 kurtosis 函数分别计算偏度和峰度。这些函数往往可以直接应用于向量或者矩阵,非常方便快捷。

以下是使用MATLAB进行描述性统计的代码示例:

data = [***]; % 示例数据集

mean_value = mean(data); % 计算均值

median_value = median(data); % 计算中位数

std_dev = std(data); % 计算标准差

skewness_value = skewness(data); % 计算偏度

kurtosis_value = kurtosis(data); % 计算峰度

% 输出结果

fprintf('均值: %.2f\n', mean_value);

fprintf('中位数: %.2f\n', median_value);

fprintf('标准差: %.2f\n', std_dev);

fprintf('偏度: %.2f\n', skewness_value);

fprintf('峰度: %.2f\n', kurtosis_value);

3.1.2 概率分布与假设检验

在金融数据分析中,理解数据的概率分布是至关重要的。MATLAB支持多种概率分布函数,如正态分布、对数正态分布、t分布、卡方分布等,并提供了相应的累积分布函数(CDF)、逆累积分布函数(ICDF)和概率密度函数(PDF)。

假设检验则是基于样本数据来推断总体参数是否符合某些假设。MATLAB中的 ttest 、 ztest 等函数可以帮助完成这一过程。

以下是进行t检验的MATLAB代码示例:

data1 = [70, 71, 73, 75, 77, 79]; % 第一组样本数据

data2 = [72, 73, 74, 76, 78, 80]; % 第二组样本数据

[h, p, ci, stats] = ttest2(data1, data2); % 双样本t检验

% 输出结果

if h == 0

fprintf('两组样本数据无显著差异,p值为 %.4f\n', p);

else

fprintf('两组样本数据有显著差异,p值为 %.4f\n', p);

end

在进行假设检验时,需要特别注意选择正确的检验方法和理解p值的含义。p值是拒绝原假设的概率,当p值小于显著性水平(通常是0.05)时,我们拒绝原假设,认为两组数据存在显著差异。

3.2 金融模型的实际应用

3.2.1 期权定价模型(如BS模型)

布莱克-斯科尔斯(Black-Scholes,BS)模型是金融领域中的一个里程碑,为欧式期权的定价提供了一个理论基础。MATLAB中可以通过内置函数或自定义函数来实现BS模型的计算。

以下是使用MATLAB内置函数 blsprice 计算欧式期权定价的示例:

S = 100; % 标的资产当前价格

K = 100; % 行权价格

T = 1; % 到期时间(年)

r = 0.05; % 无风险利率

sigma = 0.2; % 标的资产价格的波动率

callPrice = blsprice(S, K, T, r, sigma, 1); % 计算欧式看涨期权价格

putPrice = blsprice(S, K, T, r, sigma, -1); % 计算欧式看跌期权价格

fprintf('欧式看涨期权价格: %.2f\n', callPrice);

fprintf('欧式看跌期权价格: %.2f\n', putPrice);

3.2.2 资本资产定价模型(CAPM)

资本资产定价模型(Capital Asset Pricing Model,CAPM)用于评估资产的预期收益率与风险之间的关系。在MATLAB中,可以通过构建线性模型来估计资产的预期收益。

以下是使用MATLAB实现CAPM模型的简单示例:

% 假设的市场数据和资产收益数据

market_return = [0.03, 0.02, 0.04, 0.05, 0.03, 0.03]; % 市场组合的收益率

asset_return = [0.04, 0.03, 0.05, 0.06, 0.04, 0.04]; % 某资产的历史收益率

risk_free_rate = 0.01; % 无风险利率

% 使用最小二乘法估计CAPM模型中的参数

X = [ones(length(market_return), 1), market_return]; % 设计矩阵

coefficients = X\asset_return; % 线性回归计算系数

% 输出结果

beta = coefficients(2); % 资产的beta值

expected_return = risk_free_rate + beta * (mean(market_return) - risk_free_rate);

fprintf('资产的beta值: %.2f\n', beta);

fprintf('资产的预期收益率: %.2f%%\n', expected_return*100);

在CAPM模型中,资产的预期收益率由无风险收益率和市场组合风险溢价与资产beta值的乘积组成。通过上述代码,我们可以估计出资产的beta值以及预期收益率。这对于投资决策和风险管理具有重要意义。

4. MATLAB在投资组合优化与风险管理中的应用

4.1 投资组合优化的理论与实践

4.1.1 马科维茨模型的实现

马科维茨模型(Markowitz Model)是一种经典的资产组合选择理论,它假设投资者根据预期收益和风险来进行投资决策。模型的核心是寻找有效前沿,即在给定的预期收益率下,拥有最小风险的投资组合集合,或者在给定的风险水平下,拥有最大预期收益的投资组合集合。

在MATLAB中实现马科维茨模型可以分为以下几个步骤:

-

数据收集 :首先需要收集投资组合中各资产的历史收益率数据,这些数据可以通过金融市场数据接口获取。

-

计算期望收益率和协方差矩阵 :使用收集到的历史数据,计算每个资产的期望收益率,以及资产收益率之间的协方差矩阵。

-

确定目标函数和约束条件 :目标函数是最大化投资组合的预期收益率,同时受到投资组合风险和资产投资比例的约束。

-

求解优化问题 :使用MATLAB内置的优化工具箱(如

quadprog函数)来求解上述优化问题,得到最优资产配置比例。

下面是一个简化的MATLAB代码示例:

% 假设我们有3个资产的历史收益数据,分别存储在Asset1、Asset2、Asset3中

% 转换为预期收益率矩阵

expected_returns = mean([Asset1; Asset2; Asset3]) * 252;

% 计算协方差矩阵

cov_matrix = cov([Asset1; Asset2; Asset3]);

% 定义目标函数(最大化预期收益率)

f = -expected_returns;

% 定义不等式约束(例如,资产投资比例总和为1)

A = ones(1, 3);

b = 1;

% 定义等式约束(无)

Aeq = [];

beq = [];

% 定义变量的上界和下界(例如,资产投资比例不低于0,不高于1)

lb = zeros(3, 1);

ub = ones(3, 1);

% 求解优化问题

options = optimoptions('quadprog','Display','off');

weights = quadprog(cov_matrix, f, A, b, Aeq, beq, lb, ub, options);

% 输出最优资产配置比例

disp('最优资产配置比例为:');

disp(weights);

4.1.2 多因子模型与风险评估

多因子模型是一种用于投资组合管理的资产定价模型,它认为资产回报不仅受到市场因子的影响,还会受到其他特定因子的影响。这些因子可能包括价值、大小、动量等。在MATLAB中,可以通过多元线性回归来构建和测试多因子模型。

以下是使用MATLAB进行多因子模型分析的步骤概述:

-

收集因子数据 :获取市场因子和特定因子的数据,这些因子可以是公开的指数数据,也可以是自己构造的因子。

-

构建因子模型 :构建描述因子与资产回报之间关系的回归模型。

-

估计因子模型参数 :使用历史数据估计模型的参数。

-

评估模型性能 :通过统计测试来评估因子模型的解释力和预测能力。

以CAPM(资本资产定价模型)为例,以下是一个简单的MATLAB代码示例:

% 假设我们有市场指数和特定资产的历史收益数据,存储在Market和Stock中

% 首先,添加常数项作为截距

Market = [ones(length(Market), 1) Market];

Stock = [ones(length(Stock), 1) Stock];

% 运行多元线性回归

[b, bint, residuals, residualint, stats] = regress(Stock, Market);

% 输出回归结果

disp('回归系数为:');

disp(b);

disp('回归统计量为:');

disp(stats);

在上述代码中, b 是回归系数,表示每个因子对应的资产预期超额回报率, stats 包含了R平方值等统计量,用于评估模型的拟合优度。

4.2 风险管理工具的运用

4.2.1 在险价值(VaR)的计算

在险价值(Value at Risk,VaR)是金融市场中广泛用于度量风险的一个工具,它代表了在正常市场条件和给定的置信水平下,资产组合在一定时间内可能遭受的最大损失。

在MATLAB中计算VaR可以通过以下步骤实现:

-

确定计算方法 :选择适合投资组合的VaR计算方法,如历史模拟法、方差-协方差法或蒙特卡罗模拟法。

-

收集资产收益数据 :获取资产历史收益数据,用于模拟资产组合的潜在损失。

-

计算资产组合的历史收益率 :根据资产配置权重计算资产组合的历史收益率。

-

估计收益率的分布 :估计资产组合收益率的概率分布。

-

确定置信区间 :确定VaR计算的置信水平,例如95%或99%。

-

计算VaR值 :根据所选方法计算VaR值。

MATLAB提供了 var 函数来简化VaR的计算过程。以下是一个使用历史模拟法计算VaR的示例:

% 假设我们有一个资产组合的历史收益率数据portfolio_returns

% 计算95%的VaR值

confidence_level = 0.95;

VaR = -quantile(portfolio_returns, 1 - confidence_level);

% 输出VaR值

disp(['95% VaR值为:', num2str(VaR)]);

4.2.2 压力测试与情景分析

压力测试和情景分析是风险管理中用来评估极端市场条件对资产组合影响的方法。压力测试关注的是在极端但可能性较小的事件下,资产组合可能遭受的损失。情景分析则更加灵活,它评估在一系列预先设定的特定市场情景下,资产组合的表现。

在MATLAB中进行压力测试和情景分析,可以使用以下步骤:

-

确定压力测试和情景条件 :确定哪些市场因素将会受到影响,例如利率、汇率、股票市场指数等,并为这些因素设定压力变化。

-

调整资产组合 :根据压力情景重新计算资产组合的预期收益和风险。

-

进行模拟 :模拟压力情景下的资产组合价值变化。

-

分析结果 :评估资产组合在压力情景下的表现,并与正常情况下的表现进行对比。

以下是一个使用MATLAB进行简单压力测试的示例:

% 假设资产组合的历史收益数据为portfolio_returns

% 压力测试:假设股票市场指数下跌10%

stress_test_return = portfolio_returns * (1 - 0.10);

% 计算压力测试后的资产组合收益分布

VaR_stress = -quantile(stress_test_return, 1 - confidence_level);

% 输出压力测试后的VaR值

disp(['压力测试后95% VaR值为:', num2str(VaR_stress)]);

在上述代码中,我们简单地假设股票市场指数下跌10%作为压力测试条件,并计算了新的VaR值。在实际应用中,压力测试条件会更加复杂和具体,并且需要考虑市场因素之间的相关性。

以上章节的介绍展现了MATLAB在投资组合优化和风险管理中的具体应用,通过结合理论和实践操作,展示了如何在MATLAB环境下进行复杂金融分析。通过对风险的定量评估和资产管理策略的优化,投资者和风险管理人员可以做出更加明智的投资决策。

5. MATLAB金融衍生品定价与策略模拟

5.1 金融衍生品定价模型

5.1.1 Black-Scholes期权定价模型深入

Black-Scholes模型是现代金融衍生品定价领域的基石,它提供了一种评估欧式期权价值的数学公式。该模型依赖于几个关键参数:标的资产的当前价格、执行价格、到期时间、无风险利率和标的资产价格的波动率。在MATLAB中,我们可以使用内置函数 blsprice 来计算欧式看涨和看跌期权的价格。

为了深入理解Black-Scholes模型,我们可以通过MATLAB代码示例,展示如何计算并分析期权价格随着不同变量的变化:

% 假定的市场参数

S = 50; % 标的资产当前价格

K = 50; % 执行价格

T = 1; % 到期时间(年)

r = 0.05; % 无风险利率

sigma = 0.3; % 波动率

% Black-Scholes公式计算看涨期权和看跌期权价格

callPrice = blsprice(S, K, T, r, sigma);

putPrice = blsprice(S, K, T, r, sigma) - S + K * exp(-r*T);

% 结果输出

fprintf('看涨期权价格: %.2f\n', callPrice);

fprintf('看跌期权价格: %.2f\n', putPrice);

5.1.2 利率衍生品定价方法

利率衍生品定价比期权定价更为复杂,因为它们依赖于利率的随机过程。MATLAB支持多种利率模型,包括Hull-White模型、Black-Karasinski模型等。在这一部分,我们将探讨如何使用MATLAB中 finmodel 类和相关函数来进行更高级的利率衍生品定价。

例如,使用Black-Karasinski模型,我们可以编写如下代码:

% 定义Black-Karasinski树模型参数

params = [0.05; 0.1]; % [长期均值; 波动率]

% 创建模型

BKModel = finmodel('BK', params);

% 生成利率期限结构

rates = [0.05; 0.055; 0.06];

dates = {'30-Apr-2021', '31-Oct-2021', '30-Apr-2022'};

RateSpec = intenvset('Rates', rates, 'StartDate', '30-Apr-2021', 'EndDates', dates);

% 创建并评估利率衍生品

Strike = 0.055;

Maturity = '30-Apr-2022';

CouponRate = 0.05;

Bonds = [datenum('30-Apr-2021') datenum('31-Oct-2021') datenum('30-Apr-2022')];

Face = 100;

CouponTimes = datenum('30-Apr-2021':'6M':Bonds(3));

CouponPayment = CouponRate * Face * ones(1,3);

BondTree = instbond(RateSpec, BKModel, CouponTimes, CouponPayment, ...

BondType='amortizing', IssueDate=datenum('30-Apr-2021'), ...

FirstCouponDate=datenum('30-Apr-2021'), CouponFrequency=2);

Price = bondbyBK(BondTree, CouponRate, Settle=Bonds(1), Maturity=Maturity, ...

Period=2, Basis=0);

% 输出定价结果

fprintf('债券价格: %.2f\n', Price);

5.2 策略模拟与回测

5.2.1 历史数据分析与策略开发

在MATLAB中,我们可以利用丰富的金融工具箱函数对历史数据进行分析,并基于这些数据开发投资策略。MATLAB提供了许多内置函数来进行技术分析,例如移动平均、相对强弱指数(RSI)等,这些都可以作为交易策略的输入。

以下是一个简单的基于移动平均交易策略的代码示例:

% 导入股票数据(例如苹果公司)

load('aaplData.mat'); % 假设已经加载了包含日期和收盘价的数据集

% 计算短期和长期移动平均线

shortMA = movmean(Close, 20);

longMA = movmean(Close, 100);

% 生成交易信号

signal = [0; diff(shortMA) - diff(longMA)];

signal = [signal; 0];

% 买入和卖出逻辑

buy = signal == 1 & lag1(signal) == 0;

sell = signal == -1 & lag1(signal) == 0;

% 输出交易信号

disp('买入信号:');

disp(buy);

disp('卖出信号:');

disp(sell);

5.2.2 模拟交易环境与性能评估

开发策略后,下一步是在一个模拟环境中评估策略的性能。MATLAB提供了一个非常强大的回测框架,我们可以使用 backtest 工具箱来创建一个策略对象,并在历史数据上进行回测。

以下是如何创建一个简单的策略对象并进行回测的示例:

% 创建策略对象

策略名 = '简单移动平均交易策略';

策略描述 = '当短期移动平均线上穿长期移动平均线时买入,下穿时卖出';

strat = backtestStrategy(策略名, @交易策略函数, ...

'Properties', 战略属性, ...

'Description', 策略描述);

% 创建回测引擎

engine = backtestEngine(strat);

% 运行回测

results = runBacktest(engine, aaplData, 'Points','all');

% 性能评估

性能指标 = table(results.Positions, 'RowNames', results.ScanDates);

性能指标.损益 = [0; diff(results.Positions.ClosePrice .* results.Positions.Portfolioweights)];

性能指标.累积收益 = cumsum(性能指标.损益);

% 输出性能结果

disp(性能指标);

通过上述章节内容,我们可以看到MATLAB如何在金融衍生品定价和策略模拟中发挥作用。每个章节的内容都通过案例代码,逐一展示了如何在MATLAB环境中实现具体的金融分析任务,为金融分析师提供了实用的技能。在下一章节,我们将探索MATLAB在金融数据处理与可视化方面的能力。

简介:MATLAB金融工具箱在金融领域提供了一个集成了丰富函数和模型的计算平台,特别是对股票市场分析具有重要意义。本教程详细介绍了MATLAB金融工具箱在时间序列分析、统计分析、金融模型构建、优化与投资组合构建、风险管理、金融衍生品定价、数据接口连接、可视化以及模拟与回测等方面的应用。还包括教学资源和案例,旨在帮助学习者掌握MATLAB在金融计算中的实战技能。

2688

2688

被折叠的 条评论

为什么被折叠?

被折叠的 条评论

为什么被折叠?