今年大环境持续恶劣,美国科技公司已裁员13万人(见链接)。前几天,我们分析了戴尔5年裁员4.5万人的原因(见链接),今年年底估计再减1万人左右。

同时,也引发了另一个话题。戴尔裁员之多,是戴尔的问题还是归结于大环境不好?这个问题只有同友商相比较,才能得出答案。

我选择了中国的联想做对比。两者的业务70%相似,均依靠PC、服务器等纯硬件加企业IT服务,都是全球化公司。当然,从两者的规模、人数来看,不是同一个级别。所以,我们在制作表格的时候,尽量看相对值,也就是说某项业务在总营收中的占比,只有这样,才能真实反映出两家公司的运营程度。

小说明:两个公司的会计法则不同,年报周期、名称和计算方式不同,但大体能反映真实情况。货币单位均为亿美元。

01

看营收和利润

这张表是近5年的营收和利润。

2022财年(其实是2021年)几乎是高光时刻,营收和净利润都很棒,然后一路下滑,裁员力度加强。这与大环境一脉相承。业内感同身受,口罩三年带来的影响是全球性的,直接反映在经济中了。

利润微薄。戴尔的净利润远超联想,甚至在2020年的时候比联想多出4.5%。但是,放在整个业内看,两家的净利润在3%,2%左右波动,真的是“搬箱子”的利润太薄了。相比较而言,戴尔的营收波动较大。

这里再插入一张图看营收和净利润的同比。仍旧是那个结论,戴尔波动太大,忽上忽下,不可捉摸,营收和利润之间不成正比。联想在一定可控范围之内,营收和利润呈现相关性,连续两年均下滑。

人效比戴尔不如联想。从员工数来看,2024、2023财年戴尔有12~13万人,人均产值是73万元左右;而2024、2023财年联想有6.9~7.7万人,人均产值在120万元左右,远超戴尔。戴尔必定在某些方面做的不如联想,才造成这种反差。

年年裁员。戴尔每年是削减1万人左右;联想是削减8千人左右,与各自的营收、利润几乎成一定比例。

02

资产负债

这张表是资产负债。

什么意思呢?就是利用杠杆率,也就是在外面融资(借钱)用以经营生产的费用。

由此可见,戴尔这几年财政压力很大,资产负债表居高不下,一直利用融资的手段拆分公司,年份不好,更是借钱多多,这是一种压力。相反,联想比较稳定:外部环境好的时候多融资,环境差融资少,相对谨慎。

03

资产负债

这张表是营业成本占比。

从这个表格看,在成本控制上,戴尔比联想优秀,多出5~8个点,这已经很厉害了。1个点就是8.5亿元,5个点就是42亿元左右。足够养活一大票人了。

04

资产负债

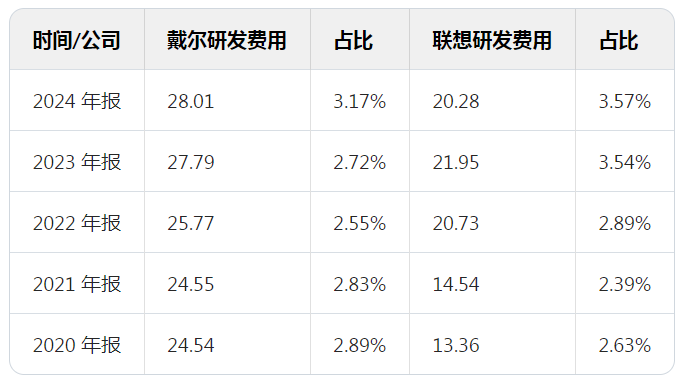

这张表是研发费用占比。

研发费用看,戴尔差评,这完全不符合脑海中的映像,VMware (已转售)、RSA Security(已出售、Boomi(已出售)、EMC都是技术型公司,没有足够的研发如何支持未来呢?

联想比戴尔好一点,尤其是这一两年迎头赶上,研发投入不断增加。

但同业内10%的研发投入这个数值看,两者都不及格。

05

应收和应付账款

这张表是应收账款和应付账款。

应收账款指,在供应链体系中,欠多少经销商(下游)的钱,是显示公司对渠道的控制能力。应收账款看,联想比戴尔优秀太多了,差别最多时候在8个点,联想在渠道方面果然名不虚传啊。

应付账款是指,欠供应商(上游)多少钱,显示公司的议价能力。这方面看,戴尔完胜联想,欠了一大堆的钱也不着急(想起欠渠道商的钱了吗)。当然,也反映出联想良好的现金能力。

06

存货

这张表是存货以及占比。

为什么单独把存货拉出来?

对于硬件厂商而言,存货越多,意味着周转越慢、库存压力越大、资金压力越大,渠道流转不顺。

戴尔以“定制化”和“直销”知名,果然在存货占比中,速度太快了,完胜联想。而且联想这几年都是居高不下,这与渠道流转速度有关系。与应付账款等信息结合看,联想估计仍旧是“压货”在渠道中,积极回笼资金,对渠道商而言,并不是好事情。

07

运营能力

由于财务报表的口径不同,同样都是盈利能力和运营能力,两者披露的信息不通。从财务报表中摘取了相近的部分。

从存货转换周期看,戴尔几乎是联想的两倍。

戴尔是:22天、24天、21天、18天、19天;

联想是:51天、52天、45天、41天、36天;

从总资产净利率(百分比)来看,戴尔是联想的1.5~2倍。

戴尔是:3.72、2.66、5.28、2.89、4.79;

联想是:2.6、3.85、4.92、3.24、2.14;

从应收账款周转天数看,联想是戴尔的1.2~1.4倍。

戴尔是:64、62、60、67、66;

联想是:52、57、50、44、47;

从销售毛利率(百分比)来看,戴尔是联想的2~1.5倍。

戴尔是:23、22、21、31、31;

联想是:17、16、16、16、16;

08

结论 谁家更强?

戴尔优势:总营收较高;销售净利润较高,在 2020 年报中达到 6.00%;存货占比相对较低,这有助于减少资金占用和降低存货管理成本;经营成本比例、库存周转速度很快、总资产净利率都控制的很好。

戴尔劣势:这几年收购了一大堆的公司,频繁借助投融资拆分公司,导致营收和利润波动起伏较大;虽然成本控制、销售毛利率和净利润控制的都不错(这是戴尔的立身之本),但是人员成本居高不下,研发投入严重不足。可以推算出,戴尔这几年太折腾了,内耗严重,不注重研发,没有搞定内部整合,最后被迫出售收购的公司。如果这种波动还要持续,将严重危害接下来几年的利润。

联想优势:同戴尔比较,对联想不公平。但是在人效比和研发投入上,联想给人惊喜,相对值都比戴尔高出很多。联想的立身之本在渠道,在渠道方面的资金回收和议价能力都比戴尔强,这是没想到的。只从报表看,联想这几年的营收、净利润、资产负债等都很稳定,没有出现大幅的波动,说明都在可控的范围之内,按照自己的节奏走。

联想劣势:从成本控制、运营控制、库存占比、存货运转等涉及到供应链方面的,联想与戴尔相比较有太大差距了,还值得学习,这是硬功夫,不能偷懒。在营收做大做强、问产品要利润方面,还需要加强,利润太薄弱了,连续两年净利润下滑,说明在运营消耗、产品成本上、行政方面的损耗太多。

总结:戴尔依旧很强,牢牢把控住成本、供应链、上下游渠道管理方面;如果它不急于求成做大做强,不务虚,多投入,也许经营和利润更加稳定。而联想如果在供应链全面像戴尔看齐,更加精细化运营,利润和营收会更好看。当然,实际的公司表现还需要结合市场环境、行业趋势、管理团队等多方面因素综合评估。

被折叠的 条评论

为什么被折叠?

被折叠的 条评论

为什么被折叠?