客户疫情期间案例内容

张先生是一个普通的上班族,他平时工作努力,生活节俭,但突如其来的疫情让他的生活陷入了困境。由于实体经济的萧条,张先生的收入锐减,为了维持生计,他不得不依靠各种网贷平台来渡过难关。

然而,事情并没有像张先生想象的那样顺利。去年10月开始,他的借呗账户莫名其妙地被封了,接着是京东金条、白条,招联金融,网商贷等网贷平台也相继冻结了他的账户。张先生感到十分愤怒和无奈,他从未逾期还款,也没有提前还款过,这些平台的做法让他感到十分不解。

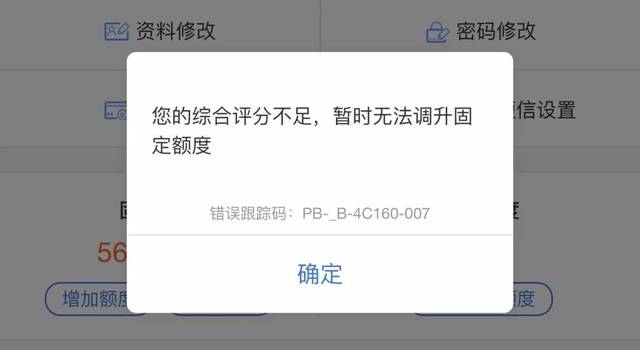

更让张先生感到绝望的是,当他急需贷款来周转资金时,却因为综合评分不足而被银行拒贷。他仔细查看了自己的征信报告,发现征信查询次数过多,负债较高,而且还有多家银行申请贷款的记录,这些都是导致他综合评分不足的原因。

在申请贷款时,你是否曾因为“综合评分不足”而被拒贷-?这究竟是怎么回事?又该如何规避这一风险呢?本文将为你详细解答。

一、认识综合信用评分

综合信用评分,又称信用大数据,是信用评估机构利用信用评分模型对消费者个人信用信息进行量化分析的结果。它涵盖了风险评分、收入评分、响应度评分等多个方面,是银行和其他金融机构决定是否批准贷款申请的重要依据。

二、综合评分不足的原因

1. 负债过多:过去借款逾期较多或当前有借款未结清,负债远大于收入水平,都会影响还款能力,导致综合评分降低。

2. 征信问题:征信记录中有多次逾期、拖欠等不良信用记录,或征信查询次数过多,都会让贷款方认为申请者还款能力差,从而拒绝贷款申请。

3. 申请频繁:频繁申请贷款或信用卡,网贷多次逾期,进入“网贷黑名单”,同样会降低综合评分(频繁定义:1个月>10家)。

4. 手机号异常:手机号非本人实名认证、通讯记录中有过多贷款相关通话或敏感电话等,也会影响综合评分。

三、如何规避综合评分风险

1. 合理安排负债:避免过度借贷,确保按时还款,维护良好的信用记录。

2. 关注征信情况:定期查询个人征信报告,及时发现并处理不良信用记录。同时,避免频繁查询征信,以免给贷款方留下负面印象。

3. 谨慎申请贷款:避免频繁申请贷款或信用卡,以免进入“网贷黑名单”。在申请贷款前,仔细阅读授权协议,确保了解并同意相关条款。

4. 注意手机号使用:确保手机号实名认证且使用稳定,避免与贷款相关的敏感通话或电话。

四、结语

综合评分不足被拒贷是一个常见的问题,但并非无法解决。通过了解综合信用评分的含义和影响因素,我们可以有针对性地采取措施,规避信用评分风险。同时,保持良好的信用记录和谨慎的借贷行为,也是提高综合评分的关键。希望本文能对你有所帮助,让你在申请贷款时更加顺利。

文章讲述了疫情期间张先生因综合评分不足遭遇贷款拒贷的经历,分析了负债、征信、申请频率等因素对评分的影响,并提供了规避综合评分风险的建议。

文章讲述了疫情期间张先生因综合评分不足遭遇贷款拒贷的经历,分析了负债、征信、申请频率等因素对评分的影响,并提供了规避综合评分风险的建议。

被折叠的 条评论

为什么被折叠?

被折叠的 条评论

为什么被折叠?