数据截至 2025年11月08日)

一、总体概况

-

截至 2025 年 11 月,国家网信办发布的前14批深度合成算法备案中,累计通过 5100 款,其中:服务提供者 3931 款(77.1%);服务技术支持者 1169 款(22.9%)

-

-

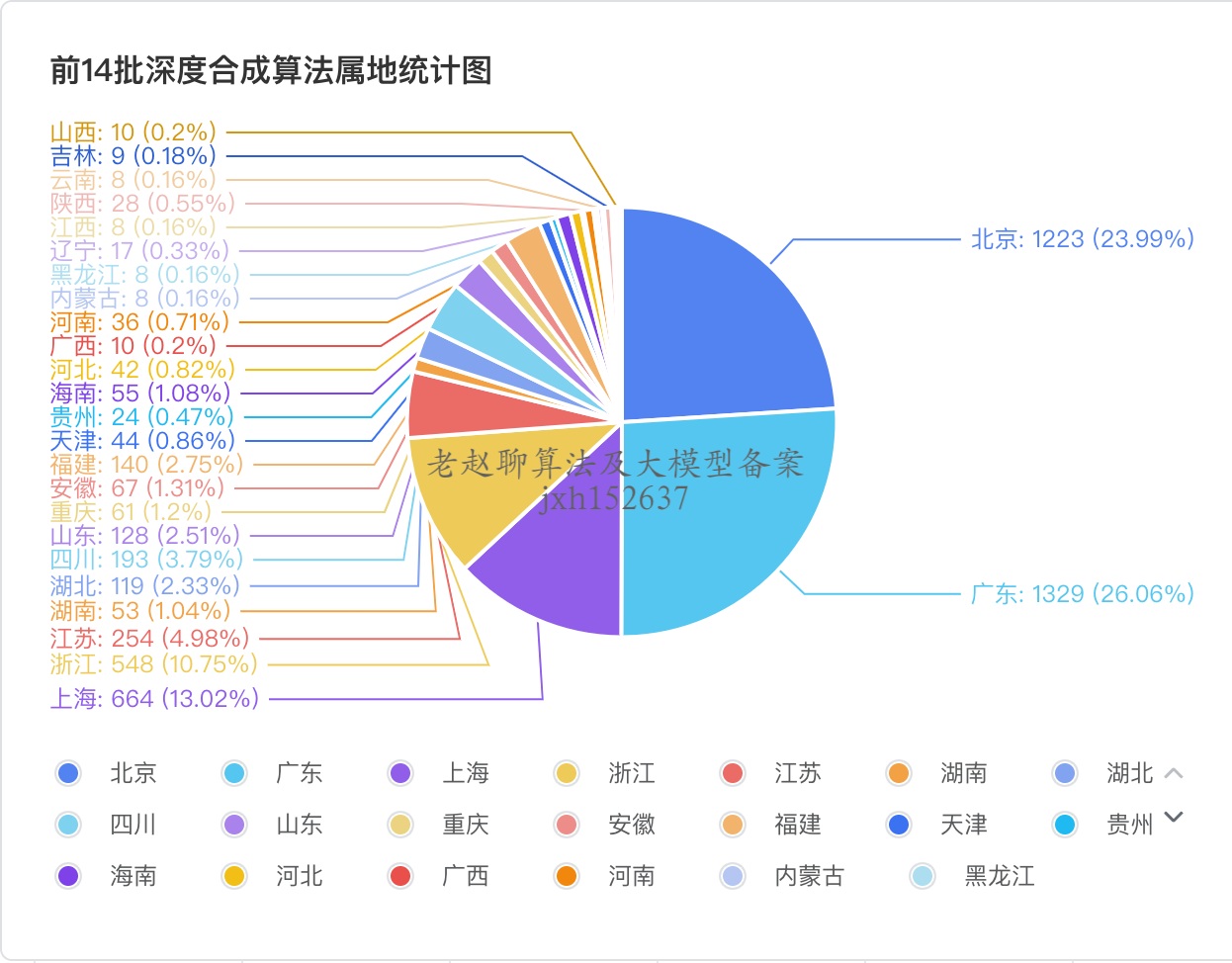

根据不同属地分布情况,属地存量 TOP8(含历史批次):

-

-

广东 1329 款(26.1%)

-

北京 1223 款(24.0%)

-

上海 664 款(13.0%)

-

浙江 548 款(10.7%)

-

江苏 254 款(5.0%)

-

四川 193 款(3.8%)

-

福建 140 款(2.7%)

-

山东 128 款(2.5%)

-

-

第 14 批新增 680 款,环比 +14.9%,再创单批新高;2025 年 4 批平均 580 款/批,同比上年提升 66%,进入"加速放行"通道.

-

二、属地分布:京津冀+长三角+珠三角占 87%

-

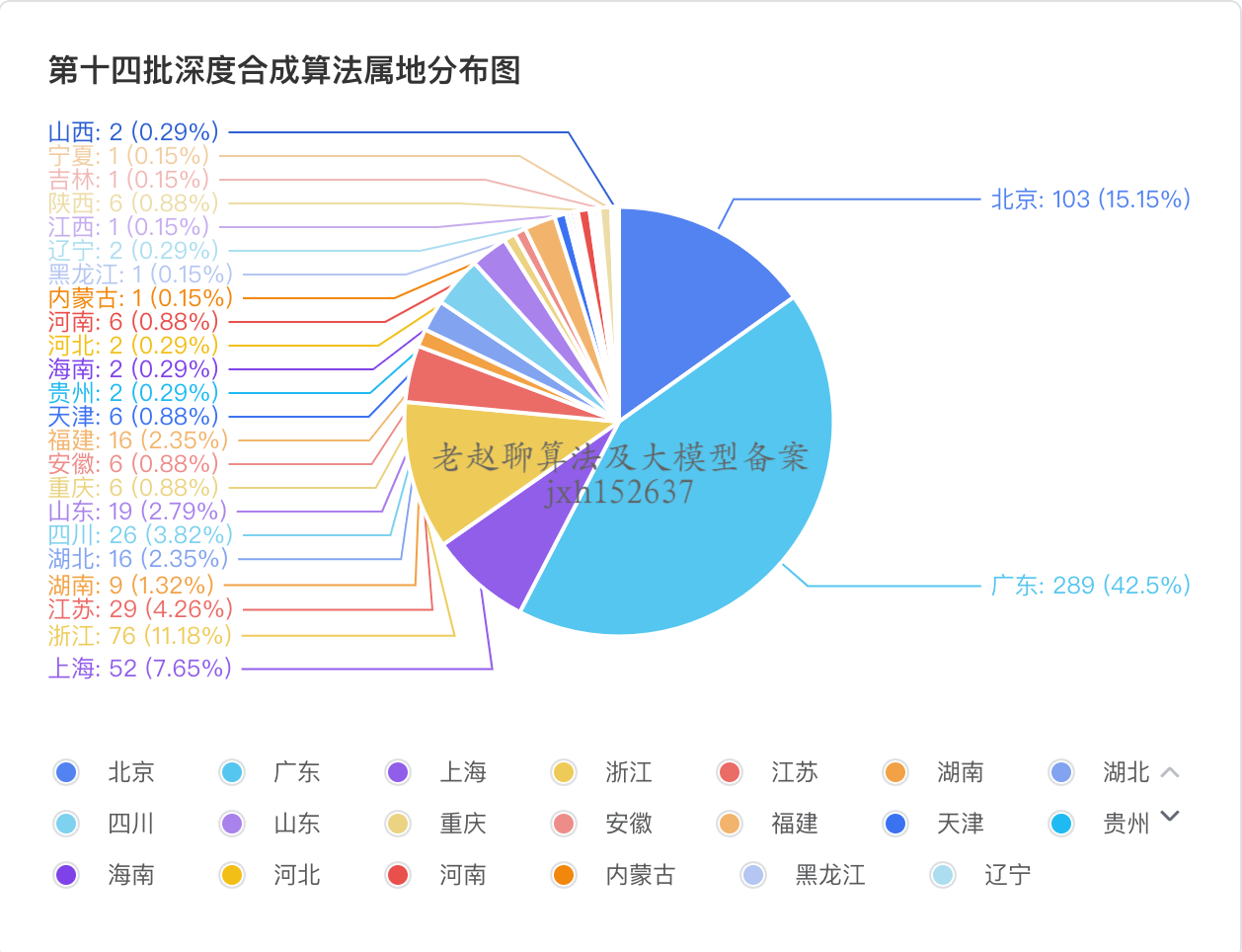

属地 算法数 占比 备注(代表企业) 广东 289 42.5% 深圳 201、广州 78;含腾讯(微保)、平安、顺丰、货拉拉、明源云、 OPPO 小布等 北京 103 15.1% 百度(文心政务)、京东(京医千询)、360、字节(InfoSeek)、小米、中国移动研究院等 浙江 76 11.2% 阿里系(支付宝“探一下”)、网易、咪咕新空、菜鸟、连连数字等 上海 52 7.6% 米哈游、饿了么、陆基金、兴业证券、商汤(SenseChat)等 江苏 29 4.3% 思必驰、同元软控、钟吾大数据集团 其他 11 省 31 4.5% 四川、山东、福建、湖南、湖北、河南、重庆等 -

结论:

-

珠三角独占 4 成,广东无论从单次数量还是总计数量首次 超过北京,成为全国算法密度最高城市;

-

京津冀(北京+河北+天津)合计 111 条,政治中心+央企总部优势明显;

-

长三角(沪苏浙皖)合计 163 条,金融与制造业场景丰富;

-

东北、西北、西南边疆合计<10 条,数字鸿沟依然显著。

-

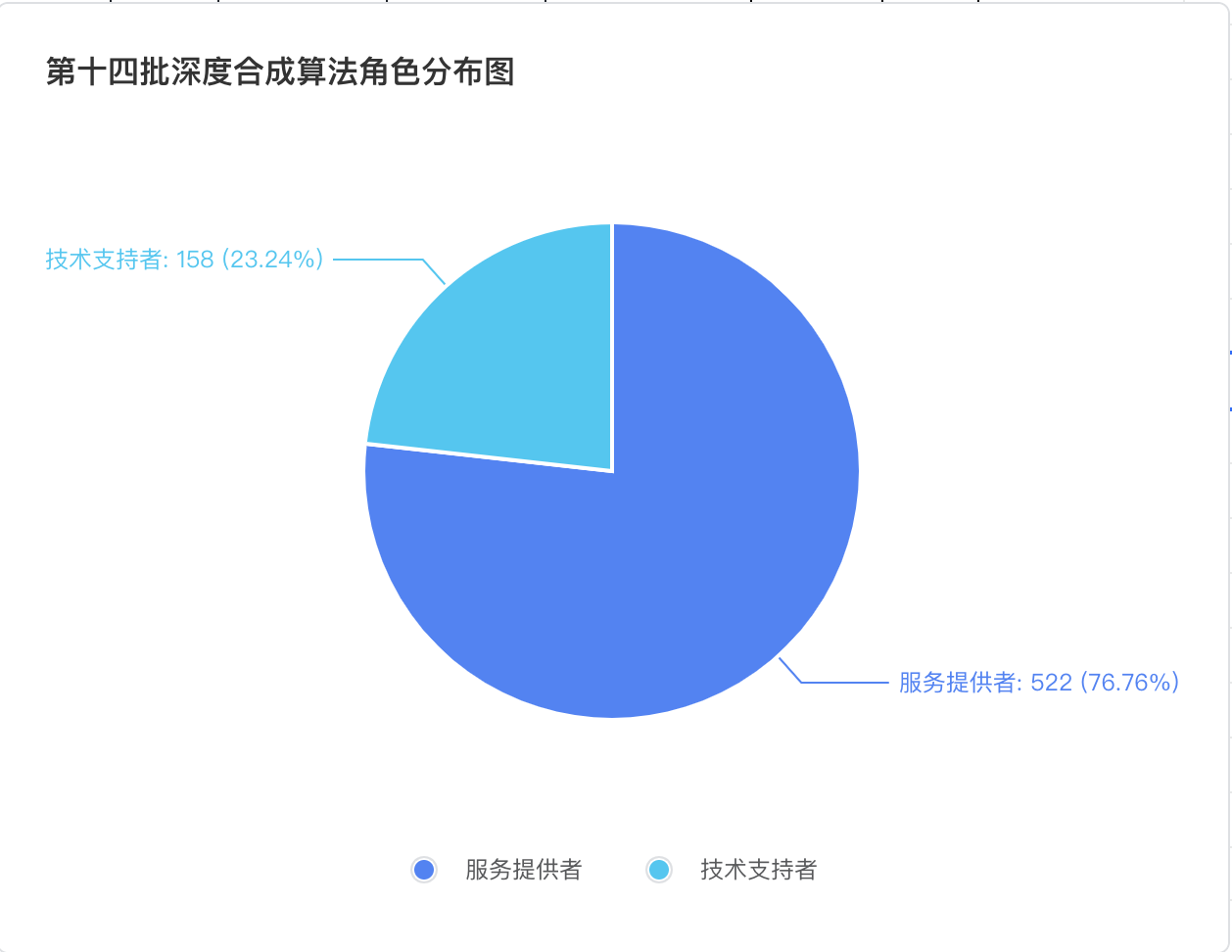

三、算法角色:服务提供者占 77%,技术方加速渗透

| 角色 | 数量 | 占比 | 典型场景 |

|---|---|---|---|

| 服务提供者 | 522 | 76.8% | 面向 C 端/小 B 的 SaaS、App、小程序 |

| 服务技术支持者 | 158 | 23.2% | 纯 B2B 底层能力(语音克隆、数字人驱动、视频生成、行业大模型) |

变化趋势:

-

技术支持者占比从 12 批的 18% 提升到本批 23%,技术开发支持者(魂域、起杭、华软、南方网通、三三得玖等)开始加速备案,反映大模型基础设施化加速。

四、应用领域:医疗、教育、企业级服务“三分天下”

| 领域 | 算法数 | 细分TOP3 |

|---|---|---|

| 医疗健康 | 83 | 宠物医疗 12、中医舌诊 8、肿瘤辅助 3 |

| 企业服务 | 90 | 客服 21、运维 11、招投标 8 |

| 教育 | 52 | K12 辅导 19、职业教育 9、语言学习 7 |

| 数字内容 | 60 | 数字人 27、文生图/视频 33 |

| 金融 | 24 | 证券 9、理财 8、保险 4 |

| 文旅 | 23 | 旅行规划 9、会展 3 |

| 社交娱乐 | 32 | 虚拟伴侣 6、游戏 NPC 8 |

| 安全 | 18 | 应急 7、网络/数据安全 11 |

从上述表格中科院看出,医疗健康、教育、企业服务、数字内容含数字人、金融等领域是备案的主要方向,同时也有多项其他方向开始备案如宠物医疗、招投标、农业、运动、航空、建筑等领域开始向垂直领域发力。

新增亮点:

-

宠物医疗赛道爆发(好兽医 4 条、萌宠 3 条),“毛孩子”经济进入 AI 时代;

-

工业制造算法 17 条(江苏、广东为主),首次出现“水泵能效”“化工管道泄漏”“变电站设备”等垂类工业大模型,标志 AI 从办公走向生产核心环节;

-

政务服务 21 条,“一网通办”成为标配,北京、上海、深圳、成都四地政府密集上线政策问答、人社、应急、排水等场景。

五、典型场景渗透率:对话生成 > 多模态 > 纯语音 > 纯图像

| 场景 | 算法数 | 占比 |

|---|---|---|

| 文本对话/问答 | 312 | 45.9% |

| 多模态(文+图+音+视) | 198 | 29.1% |

| 纯语音合成/克隆 | 68 | 10.0% |

| 纯图像/视频生成 | 102 | 15.0% |

趋势:

-

“对话即入口”依旧最大公约数;

-

多模态增长最快,环比↑6.3 pct,数字人、虚拟试衣、营销视频是三大落地爆发点;

-

语音克隆门槛降低,15 秒音色复刻成为标配(心逸、尚娱、三三得玖、联合创想等)。

六、公司发展状态:上市公司 vs 独角兽 vs 初创

| 类型 | 数量 | 备注 | |

|---|---|---|---|

| 上市/控股公司 | 78 | 腾讯、阿里、百度、京东、美团、小米、平安、华泰、兴业、咪咕、携程、同程、同花顺、拓尔思、彩讯、山大地纬、华录、全通教育等 | |

| 独角兽/Pre-IPO | 31 | 明源云、云从、思必驰、出门问问、乐信、货拉拉、Keep、Soul、小红书(薯名网络)等 | |

| 初创(≤5 岁) | 571 | 84% | 其中 2023-2025 成立 312 家,“备案即创业”现象突出 |

结论:

-

备案大门向小微企业全面敞开,158 家技术支持者中 92% 为<100 人团队;

-

上市公司更倾向多算法矩阵(大厂拥有多款算法备案产品),体现场景纵深;

-

深圳南山、北京海淀、杭州余杭三地初创密度最高,说明环境及政策方面非常适合初创公司创业。

七、时间数量时间变化趋势

(一) 批次备案数量波动与阶段特征

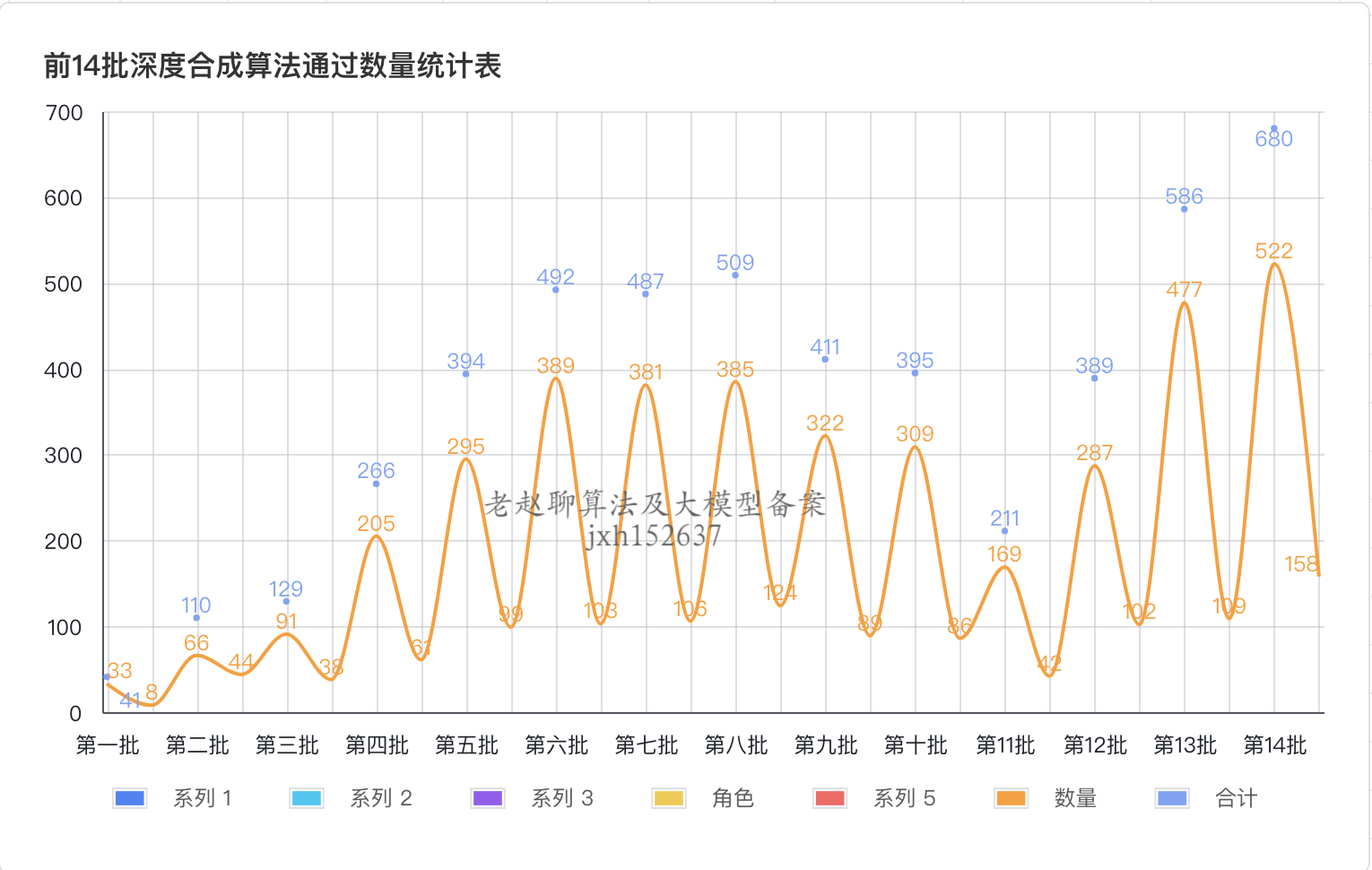

从首批(2023 年 6 月)到第 14 批(2025 年 11 月),全国深度合成算法备案总量达 5100 项,整体呈现 “初期起步 - 中期爆发 - 后期稳定” 的三阶段特征,具体批次数量变化如下:

起步阶段(首批 - 第 3 批,2023 年 6 月 - 2024 年 1 月):备案数量缓慢增长,首批仅 41 项,第 2 批 110 项,第 3 批 129 项。此阶段处于政策落地初期,企业对算法备案政策理解不足、准备周期较长,且仅头部科技企业率先完成备案,市场整体参与度较低。

爆发阶段(第 4 批 - 第 8 批,2024 年 2 月 - 2024 年 10 月):备案数量呈爆发式增长,从第 4 批 266 项攀升至第 8 批 509 项(峰值),5 个批次累计备案 2168 项,占总量的 42.5%。这一阶段政策细则逐步明确,地方监管部门加强引导,同时 AI 技术(如多模态生成、数字人)商业化加速,企业为抢占市场主动完成备案,形成 “政策 + 市场” 双轮驱动的增长格局。

稳定阶段(第 9 批 - 第 14 批,2024 年 12 月 - 2025 年 11 月):备案节奏趋于平稳,批次数量维持在 211-680 项区间,其中第 14 批以 680 项成为全周期次高峰。该阶段行业进入常态化备案阶段,一方面头部企业持续布局垂直领域算法(如医疗诊断、工业运维),另一方面中小企业逐步跟进,且政策对 “深度合成” 的界定范围略有扩大(如纳入多模态交互算法),共同推动备案量保持高位稳定。

2. 关键节点与驱动因素

2024 年 2 月(第 4 批):备案量首次突破 200 项,较上一批(129 项)增长 106%,主要因《互联网信息服务深度合成管理规定》正式实施满 6 个月,企业备案合规压力增大,同时春节后企业项目启动,算法落地需求集中释放。

2024 年 10 月(第 8 批):509 项成为前 10 批峰值,核心驱动是 “十一” 假期后内容创作、文旅等领域算法需求激增(如虚拟导游、短视频生成),且头部企业(如阿里、字节)集中备案多模态算法。

2025 年 11 月(第 14 批):680 项创全周期新高,除常规行业需求外,随着25年上半年陆续发布的新政策9.1日开始执行,3-9月份之间因为审核难度提升导致两批次备案数量下滑,随着备案企业资料的补充及完善及企业合规意识的增强,13-14批次开始进入井喷式备案。新增 “AI + 政务”“AI + 工业安全” 等领域备案(如江苏汇利旺化工管道泄漏诊断算法),且政策要求 “技术支持者同步备案”,推动服务技术支持者备案量从首批 8 项增至第 14 批 158 项。

(二)行业应用时间变化:从通用领域到垂直细分,场景持续深化

1. 核心行业备案时间轨迹

数字内容创作(图像 / 视频 / 数字人):起步阶段以简单图像生成(如首批的文本生图算法)为主,爆发阶段进入多模态融合(第 6-8 批的 “文本 + 图像生视频” 算法),稳定阶段细分至 “行业定制化”(第 12-14 批的 “电商虚拟试衣”“文旅数字导游” 算法),第 14 批该领域备案占比达 35%,为第一大应用领域。

企业服务:起步阶段聚焦通用办公(如文档生成算法),爆发阶段拓展至运维、供应链(第 5-7 批的 “智策运维大模型”“铱云供应链算法”),稳定阶段深入垂直场景(第 10-14 批的 “工业设备诊断”“政务公文生成”),第 14 批企业服务领域备案 90 项,占比 13.2%。

医疗健康:起步阶段以简单健康咨询为主(如首批的问诊文本生成),爆发阶段加入医疗影像分析(第 4-6 批的 “舌像健康分析”“肿瘤医疗决策” 算法),稳定阶段细分至 “专科领域”(第 12-14 批的 “宠物医疗诊断”“中医诊疗方案生成”),第 14 批医疗健康领域备案 83 项,较首批增长 10 倍。

2. 新兴行业崛起时间节点

AI + 工业:第 9 批(2024 年 12 月)开始发力,第 14 批备案量达 28 项(如苏州汇利旺化工管道泄漏诊断算法、广州边缘计算深井铸造监测算法),核心因工业企业 “智改数转” 需求增加,且政策鼓励 “AI + 制造业” 备案。

AI + 政务:第 10 批(2025 年 3 月)后快速增长,第 14 批备案 47 项(如四川 “川企通政策算法”、河南 “中原智企公文生成算法”),因地方政府推动 “政务数字化”,要求政务服务算法全部完成备案。

八、总结与趋势预判

1. 备案变化核心结论

增长逻辑:从 “政策驱动”(初期合规备案)转向 “政策 + 市场双驱动”(后期业务拓展备案),头部属地与垂直领域成为增长主力。

区域格局:“头部集中、二线跟进、长尾滞后” 的格局持续,广东在稳定阶段反超北京,成为备案量第一大省,长三角(上海、浙江、江苏)保持 “高质量 + 高均衡” 特征。

角色与行业:服务提供者仍为主导,但技术支持者占比提升反映行业分工细化;行业应用从 “通用内容生成” 向 “垂直领域深度应用” 转型,工业、政务等传统行业成为新增长点。

2. 未来趋势预判

区域变化:二线属地(如四川、福建)增速将高于头部,长尾属地可能依托 “特色产业 + 政策扶持” 实现突破(如云南 “AI + 农业”、甘肃 “AI + 文旅”)。

行业方向:“AI+医疗健康”“AI + 安全”(如网络安全、工业安全)、“AI + 绿色经济”(如环保监测、新能源)将成为新增备案热点,多模态融合与行业定制化算法占比将进一步提升。

2025年随着各地政府密集发布人工智能政策补贴及补贴兑现的通知,尤其近期发布的“AI+医疗健康”领域发展,AI行业在未来依然是新的增长点,AI在垂直领域及传统领域的应用会愈加广泛。

AI 产业的高质量发展离不开合规护航,而算法备案正是筑牢合规根基的关键第一步。完成备案不仅为企业业务开展划定了合规边界、降低了运营风险,更成为对接各地人工智能扶持政策的重要通行证 —— 从数十万到上百万的专项补贴、项目扶持等红利,正为合规先行的企业注入实实在在的发展动力,推动产业在规范中加速前行。

注:本次分析报告为个人一家之言,数据为手动统计,会有些许偏差,仅供AI从业者参考。

1917

1917

被折叠的 条评论

为什么被折叠?

被折叠的 条评论

为什么被折叠?