简介:投资组合分析是一个涉及金融领域的重要项目主题,通过使用Jupyter Notebook这样的数据分析工具进行多样化投资的风险管理和最优回报追求。在这个项目中,我们会通过一系列步骤来执行投资组合分析,包括数据收集与预处理、计算收益率和风险指标、协方差矩阵、有效前沿、最小方差组合、夏普比率计算、模拟回测和动态调整等,最后通过可视化功能展示分析结果。本项目文件夹内包含完成分析的Jupyter Notebook文件,涵盖数据分析的全过程。

1. 投资组合分析概述

1.1 投资组合分析的重要性

在金融领域,投资组合分析是进行资产配置和管理的关键过程。良好的投资组合分析能够降低非系统性风险,实现资产的最优配置以达到预期的收益目标。

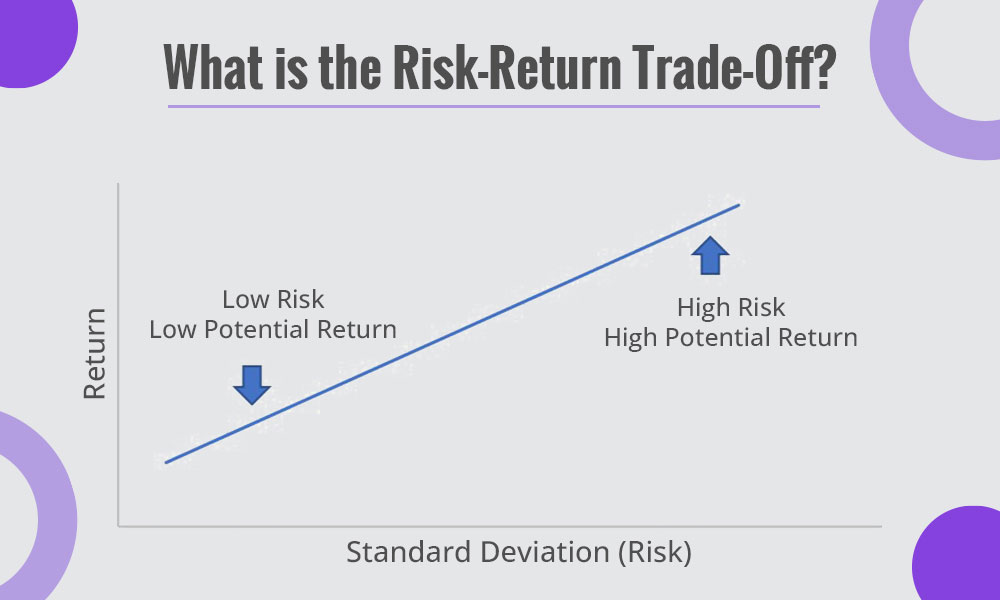

1.2 投资组合分析的目标

投资组合分析的目标在于制定出一个能够在可接受的风险水平下实现预期收益最大化的资产组合。这涉及到对不同投资标的收益和风险进行准确评估和预测。

1.3 投资组合分析的挑战

随着市场环境的不断变化,评估投资风险和收益的挑战越来越大。因此,分析师必须采用先进的工具和方法来适应这种变化,以确保分析的准确性和时效性。

1.4 投资组合分析的未来趋势

随着大数据和人工智能技术的发展,自动化和智能化的投资组合分析方法将逐渐成为主流。这不仅能提高分析效率,还能更准确地捕捉市场动态。

通过接下来的章节,我们将深入探讨如何运用Jupyter Notebook进行投资组合分析,以及如何收集和处理数据,计算收益率和风险指标,并进行投资组合的优化和动态调整。

2. Jupyter Notebook在金融分析中的应用

2.1 Jupyter Notebook基础使用

2.1.1 安装与配置Jupyter Notebook

Jupyter Notebook 是一款开源的交互式计算和科学文档应用程序,它可以创建和共享包含实时代码、方程式、可视化和解释性文本的文档。这一工具在金融分析领域特别受欢迎,因为它能够将分析过程、结果和解释集成在同一个文档中。

首先,要安装 Jupyter Notebook,您需要确保您的系统已经安装了 Python 和 pip(Python 包管理器)。在命令行中执行以下命令进行安装:

pip install notebook

安装完成后,启动 Jupyter Notebook 服务:

jupyter notebook

上述命令会启动一个本地服务器,并在默认的网页浏览器中打开 Jupyter Notebook 的主界面。

2.1.2 Notebook的基本操作和扩展功能

安装并启动 Notebook 后,用户可以进行创建新的笔记本、导入已有笔记本、保存工作和运行代码单元格等基本操作。以下是具体操作步骤:

- 创建新的笔记本:在主界面点击 “New” 按钮,然后选择 “Python 3” 选项,以创建一个新的 Python 笔记本。

- 运行代码单元格:在代码单元格中输入代码后,按

Shift + Enter运行该单元格,并自动跳转到下一个单元格。 - 导入已有笔记本:可以将其他用户的笔记本导入到 Jupyter Notebook 中,也可以将自己的笔记本导出为不同格式(如 HTML、PDF)。

扩展功能方面,Jupyter Notebook 支持各种扩展插件来增强用户体验。用户可以通过安装 nbextensions 来获取额外功能,例如代码高亮、表格格式化等。安装和配置 nbextensions 的步骤如下:

pip install jupyter_contrib_nbextensions

jupyter contrib nbextension install --user

安装完成后,通过 Jupyter Notebook 的界面在 Nbextensions 选项卡中启用所需的扩展。

2.1.3 Jupyter Notebook在金融数据处理中的优势

Jupyter Notebook 作为金融分析的工具,它最显著的优势之一就是其交互性。分析师可以在同一个文档中尝试不同的方法和模型,而不用重启整个应用程序。这对于金融分析来说至关重要,因为分析通常需要频繁地调整模型和参数。

此外,Jupyter Notebook 允许用户创建丰富的可视化图表,直接嵌入在笔记本中。这对于向客户或决策者展示分析结果非常有帮助。例如,可以使用 matplotlib、seaborn 或者 Plotly 等库来创建图表,并直接嵌入到分析报告中。

金融分析人员还可以利用 Jupyter Notebook 进行协作,可以实时共享笔记本,允许团队成员同时工作在同一项目上。这一点在需要多人协作的金融分析项目中尤为有价值。

2.2 Jupyter Notebook在金融数据处理中的优势

2.2.1 交互式分析环境的搭建

搭建一个交互式分析环境是 Jupyter Notebook 的核心优势之一。通过 Jupyter Notebook,分析师可以快速搭建一个分析环境,进行探索性数据分析(EDA)和模型构建。在这个环境中,分析师可以执行以下任务:

- 导入和处理数据:加载金融数据,执行数据清洗和预处理操作。

- 构建模型:使用诸如 NumPy、pandas、SciPy 和 scikit-learn 等库来构建和测试统计模型和机器学习算法。

- 可视化数据:使用 matplotlib 或 seaborn 等可视化库来展示数据和结果。

交互式环境的搭建首先需要准备数据。例如,使用 pandas 库导入数据集的代码如下:

import pandas as pd

# 读取CSV文件

data = pd.read_csv('financial_data.csv')

# 显示前5行数据

data.head()

2.2.2 金融数据可视化和报告生成

在 Jupyter Notebook 中,可视化是传达金融分析结果的关键。通过可视化,复杂的金融数据可以转换为易于理解的图表。例如,可以创建折线图来展示股票价格的变化趋势,或者生成直方图来分析投资组合的收益分布。

使用 matplotlib 库可以绘制基本的图表。以下是一个绘制股票价格走势的折线图的示例:

import matplotlib.pyplot as plt

# 假设 data['Price'] 是包含价格信息的列

plt.plot(data['Date'], data['Price'])

plt.title('Stock Price Trend')

plt.xlabel('Date')

plt.ylabel('Price')

plt.show()

此外,还可以使用 Jupyter Notebook 的富文本编辑功能来添加说明和分析,这样可以将代码、结果和解释整合在一个文档中,从而生成一份完整的分析报告。生成的报告可以转换为 HTML 或 PDF 文件,并通过电子邮件、网页或其他平台分享给同事和利益相关者。

这些特性使得 Jupyter Notebook 成为金融分析师强有力的工具,它不仅提供了一个强大的交互式分析平台,还能够帮助分析师更高效地展示他们的发现。

3. 数据收集与预处理方法

数据是金融分析的核心,而数据收集与预处理是这一过程中的关键步骤。一个完整、准确和可用的数据集是进行有效分析的前提。本章节将详细介绍数据收集技术和数据预处理与清洗方法,为后续投资组合分析和优化奠定基础。

3.1 数据收集技术

在金融分析中,数据来源多样且复杂,包括历史价格数据、基本面数据、宏观经济数据和新闻事件等。准确且高效地收集这些数据对分析的成功至关重要。

3.1.1 从金融市场API获取数据

金融市场API是获取最新和历史数据的便捷方式,它们提供了结构化、易于使用的数据接口。对于投资者和分析师来说,掌握如何使用API获取数据是必备技能之一。

-

常见的金融市场API :例如Yahoo Finance、Alpha Vantage、Quandl等,这些平台提供了多种金融数据类型,包括股票价格、外汇汇率、商品价格、宏观经济指标等。

-

API的使用步骤 :

- 注册并获取API密钥:大多数API服务都要求用户注册账户,并获取一个密钥(Key)来授权访问。

- 了解API文档:API提供商通常会提供详细的文档,其中包括可用的端点(Endpoints)、请求参数、返回数据格式等信息。

- 编写代码进行数据请求:根据API文档,可以使用Python、R等编程语言编写代码,向API发送请求并获取数据。

-

数据解析与保存:获取到数据后,通常需要解析JSON或XML格式的数据,并将其存储在本地文件或数据库中,以便后续分析。

-

Python代码示例 :

import requests

import pandas as pd

# API密钥和端点设置

api_key = "YOUR_API_KEY"

symbol = "AAPL"

url = f"https://api.yfinance.com/yfinance/v6/finance/search?q={symbol}"

# 发送GET请求

response = requests.get(url, headers={'X-RapidAPI-Key': api_key})

# 将JSON数据转换为DataFrame

data = response.json()

df = pd.json_normalize(data['quotes'][0])

print(df)

- 参数说明 :

-

api_key:用户注册API服务后获得的密钥。 -

symbol:要查询的股票代码或金融工具标识符。 -

url:API请求的端点URL,通常包含必要的查询参数。

3.1.2 网络爬虫在数据收集中的应用

网络爬虫是自动化地从互联网上收集信息的程序或脚本。在金融市场数据收集方面,爬虫可以用来抓取实时新闻、公告、论坛讨论等非结构化数据。

- 网络爬虫的基本工作流程 :

- 确定目标网站和数据需求。

- 分析目标网站的结构和数据呈现方式。

- 编写爬虫代码,使用合适的库(如Python的requests和BeautifulSoup)发送HTTP请求并解析响应内容。

- 提取所需数据,并将其保存到指定格式(如CSV或数据库)。

-

设置爬虫的运行频率和时间,确保数据的时效性和准确性。

-

Python爬虫代码示例 :

import requests

from bs4 import BeautifulSoup

# 目标网站URL

url = "https://finance.yahoo.com/quote/AAPL/history?p=AAPL"

# 发送HTTP请求

response = requests.get(url)

soup = BeautifulSoup(response.text, 'html.parser')

# 解析数据,以提取股票历史价格信息

table = soup.find('table', {'class': 'Bdcl(b) Mend(20) H(570px) D(ib)'})

data = []

for row in table.find_all('tr')[1:]: # 跳过表头

cols = row.find_all('td')

data.append({

'Date': cols[0].text.strip(),

'Open': float(cols[1].text.strip()),

'High': float(cols[2].text.strip()),

'Low': float(cols[3].text.strip()),

'Close': float(cols[4].text.strip()),

'Volume': float(cols[5].text.strip())

})

# 将提取的数据保存到DataFrame

df = pd.DataFrame(data)

print(df.head())

- 逻辑分析 :

- 通过requests库发送HTTP请求获取网页源代码。

- 使用BeautifulSoup解析HTML内容,定位到数据所在的表格。

- 遍历表格的每一行,提取股票历史价格信息,并存储到字典列表中。

- 将数据列表转换为pandas DataFrame进行进一步分析或保存。

3.2 数据预处理与清洗

收集到的原始数据往往包含错误、缺失值和异常值,直接使用这些数据进行分析会得到不准确的结果。因此,进行数据预处理和清洗是数据分析师和金融工程师的必经之路。

3.2.1 缺失值和异常值的处理方法

- 缺失值处理 :

- 删除含有缺失值的记录 :适用于数据量较大时,缺失值较少的情况。

-

填充缺失值 :可使用均值、中位数、众数或其他模型预测值来填充。

-

异常值处理 :

- Z-score法 :计算数据的Z-score,通过设定阈值来识别异常值。

- 箱形图 :通过绘制箱形图识别出异常值。

-

条件判断 :根据领域知识设定条件判断并处理异常值。

-

Python处理缺失值示例 :

import numpy as np

import pandas as pd

# 假设df是已经加载的DataFrame

# 删除含有缺失值的记录

df_dropped = df.dropna()

# 用均值填充缺失值

df_filled = df.fillna(df.mean())

# 使用特定值填充缺失值

df_filled_specific = df.fillna(0)

3.2.2 数据的标准化和归一化

在金融分析中,数据标准化和归一化是常用的数据预处理步骤,目的是消除不同数据特征之间的量纲影响,便于后续分析。

- 标准化(Standardization) :通过减去平均值并除以标准差来调整数据分布。

$$ z = \frac{(x - \mu)}{\sigma} $$

其中,( \mu ) 和 ( \sigma ) 分别为数据集的均值和标准差。

- 归一化(Normalization) :将数据缩放到一定范围内,通常是0到1之间。

$$ x_{\text{norm}} = \frac{(x - x_{\text{min}})}{(x_{\text{max}} - x_{\text{min}})} $$

其中,( x_{\text{min}} ) 和 ( x_{\text{max}} ) 分别为数据集的最小值和最大值。

- Python数据标准化和归一化示例 :

from sklearn.preprocessing import StandardScaler, MinMaxScaler

# 标准化数据

scaler_standard = StandardScaler().fit(df)

df_standardized = scaler_standard.transform(df)

# 归一化数据

scaler_minmax = MinMaxScaler().fit(df)

df_normalized = scaler_minmax.transform(df)

- 逻辑分析与参数说明 :

- 使用

sklearn.preprocessing模块中的StandardScaler和MinMaxScaler类来标准化和归一化数据。 -

StandardScaler根据数据集的统计特征进行标准化处理。 -

MinMaxScaler将数据缩放到0和1之间,通过最小值和最大值进行转换。

数据预处理和清洗是金融分析的重要环节。一个精心设计的数据清洗流程可以显著提高后续分析和建模的质量和准确性。通过本章节的介绍,您应该已经对如何从金融市场API和使用网络爬虫获取数据有了基本了解,并且能够熟练处理和清洗数据,为数据分析和投资组合的构建做好准备。

4. 收益率和风险指标计算

4.1 收益率的计算和分析

4.1.1 简单收益率和复合收益率的计算

收益率是评估投资效益的关键指标,简单收益率和复合收益率是其基本形式。简单收益率的计算公式为:

[ R_{\text{简单}} = \frac{P_{\text{末}} - P_{\text{初}}}{P_{\text{初}}} ]

其中,( P_{\text{末}} )表示投资期末的总价值,而( P_{\text{初}} )表示投资期初的总价值。这种计算方式没有考虑时间价值的影响,即假设投资期为一年。

复合收益率的计算则考虑了多次投资的情况,其公式为:

[ R_{\text{复合}} = \left( \frac{P_{\text{末}}}{P_{\text{初}}} \right)^{\frac{1}{n}} - 1 ]

这里,( n )代表投资期的年数。复合收益率能够更好地反映投资的真实回报率,因为资金可以复利增长。

4.1.2 收益率的统计分析和比较

收益率的统计分析涉及到收益率分布的计算,包括均值、中位数、方差和标准差等。例如,均值可以帮助我们了解平均收益水平,而标准差则衡量了收益率的波动性。

import numpy as np

# 假设有一组投资收益率数据

returns = np.array([0.01, 0.02, 0.015, -0.005, 0.03])

# 计算收益率的均值和标准差

mean_return = np.mean(returns)

std_return = np.std(returns)

print(f"均值: {mean_return}")

print(f"标准差: {std_return}")

在比较不同投资的收益率时,不仅要比较其均值,还需要结合标准差等风险指标,以便对风险和收益进行全面评估。这将涉及到在不同投资之间进行权衡。

4.2 风险指标的计算和评估

4.2.1 标准差和方差在风险度量中的应用

风险是投资中不可忽视的部分。方差和标准差是量化风险的常用统计工具。方差可以衡量投资收益率的波动程度,而标准差是方差的正平方根,用相同的单位表示风险大小。

# 继续使用之前的收益率数据

variance = np.var(returns)

print(f"方差: {variance}")

# 标准差是方差的平方根

print(f"标准差: {std_return}")

方差越大,标准差也越大,表明收益率的波动性越大,投资的风险越高。在投资决策中,投资者通常会根据自己的风险承受能力来选择合适的投资组合。

4.2.2 Value at Risk (VaR) 和 Conditional Value at Risk (CVaR)

VaR是一种估计在正常市场条件下,在给定的置信水平下,一定时间内投资组合价值可能遭受的最大损失的方法。CVaR,又称尾部VaR或期望短缺,考虑了超过VaR损失部分的平均值,提供了风险的另一个维度。

计算VaR的一个简单方法是使用历史模拟法,这种方法不需要假设收益率的分布:

# 假设我们有一个投资收益率的分布情况

# 此处使用numpy的percentile方法计算95%置信水平下的VaR

var_95 = np.percentile(returns, 5)

print(f"95% VaR: {var_95}")

# 计算CVaR,即超过VaR损失部分的平均值

cvar = np.mean(returns[returns <= var_95])

print(f"CVaR: {cvar}")

VaR和CVaR为风险管理提供了重要的信息,帮助投资者理解可能面临的最大损失以及预期损失,从而做出更加理智的投资决策。

结语

在本章中,我们深入探讨了收益率和风险指标的计算以及它们在投资分析中的应用。从简单收益率和复合收益率的计算,到统计分析的均值和标准差,再到风险度量的VaR和CVaR,本章节内容的丰富性为金融专业人士提供了一套全面的分析工具。这些工具不仅帮助投资者评估过去的投资表现,还能帮助他们预测未来潜在的风险,并据此做出更加明智的投资决策。

5. 投资组合的高级分析与优化

5.1 协方差矩阵的计算和应用

5.1.1 协方差矩阵的数学基础

在金融分析领域,协方差矩阵是衡量多个变量之间相互关系的重要工具。协方差是衡量两个随机变量在变化时如何相互关联的统计量。当两个资产的收益率一起上升或下降时,它们之间存在正的协方差;如果一个上升而另一个下降,则存在负的协方差。协方差矩阵的每个元素(i,j)表示第i个资产与第j个资产收益率之间的协方差。如果i=j,则对角线上的元素表示资产自身的方差。

协方差矩阵的数学表达式如下: [ \Sigma = \begin{bmatrix} \sigma_{1}^2 & \sigma_{1,2} & \cdots & \sigma_{1,n} \ \sigma_{2,1} & \sigma_{2}^2 & \cdots & \sigma_{2,n} \ \vdots & \vdots & \ddots & \vdots \ \sigma_{n,1} & \sigma_{n,2} & \cdots & \sigma_{n}^2 \ \end{bmatrix} ] 其中,(\sigma_{i}^2) 是第i个资产的方差,(\sigma_{i,j}) 是第i个和第j个资产之间的协方差。

5.1.2 协方差矩阵在投资组合风险评估中的应用

协方差矩阵在投资组合风险评估中的应用至关重要。它可以帮助我们了解投资组合中各个资产之间的相关性,进而估算整个投资组合的风险。投资组合的总风险不仅取决于各资产自身风险的大小,也受资产间相关性的影响。通过协方差矩阵,我们可以计算出投资组合的总体风险,即投资组合的标准差。

投资组合的总体风险计算公式为: [ \sigma_p = \sqrt{w^T \cdot \Sigma \cdot w} ] 其中,(w) 是资产权重向量,(\Sigma) 是协方差矩阵,(\sigma_p) 是投资组合的标准差。

5.2 现代投资组合理论(MPT)

5.2.1 MPT的理论基础和假设条件

现代投资组合理论(Modern Portfolio Theory, MPT)由Harry Markowitz于1952年提出,它主要基于以下假设:

- 投资者是风险厌恶的,他们会尽量选择风险较小的投资组合。

- 投资者根据资产的预期收益和风险来进行投资决策。

- 资产收益率分布呈正态分布。

- 市场是完全有效的,即所有信息都已经反映在资产价格中。

MPT的核心是构建一个预期收益最大化且风险最小化的投资组合,这通常通过调整不同资产的权重来实现。

5.2.2 基于MPT的投资组合构建与优化

基于MPT的投资组合构建与优化过程通常包括以下步骤:

- 收集资产的历史收益率数据。

- 计算各资产的期望收益率和协方差矩阵。

- 利用优化算法(如均值-方差优化)来确定最优资产权重。

- 分析有效前沿,确定风险和收益的最佳平衡点。

在Python中,我们可以使用 cvxpy 这样的库来构建和解决优化问题。以下是构建基于MPT的优化模型的一个简单示例:

import cvxpy as cp

import numpy as np

# 假设我们有三个资产的预期收益率和协方差矩阵

expected_returns = np.array([0.12, 0.10, 0.08])

covariance_matrix = np.array([[0.04, 0.002, 0.002],

[0.002, 0.09, 0.001],

[0.002, 0.001, 0.06]])

# 创建优化变量

weights = cp.Variable(3)

# 目标函数:最大化预期收益

objective = cp.Maximize(expected_returns @ weights)

# 约束条件:权重总和为1,权重非负

constraints = [cp.sum(weights) == 1, weights >= 0]

# 定义问题并求解

problem = cp.Problem(objective, constraints)

problem.solve()

# 输出最优资产权重

print("Optimal weights:", weights.value)

通过上述步骤和代码,我们可以找到最优的资产配置,使得投资组合在给定的风险水平下有最大的预期回报。

[继续到下一章节:有效前沿的计算和理解...]

简介:投资组合分析是一个涉及金融领域的重要项目主题,通过使用Jupyter Notebook这样的数据分析工具进行多样化投资的风险管理和最优回报追求。在这个项目中,我们会通过一系列步骤来执行投资组合分析,包括数据收集与预处理、计算收益率和风险指标、协方差矩阵、有效前沿、最小方差组合、夏普比率计算、模拟回测和动态调整等,最后通过可视化功能展示分析结果。本项目文件夹内包含完成分析的Jupyter Notebook文件,涵盖数据分析的全过程。

420

420

被折叠的 条评论

为什么被折叠?

被折叠的 条评论

为什么被折叠?