雷递网 雷建平 10月1日

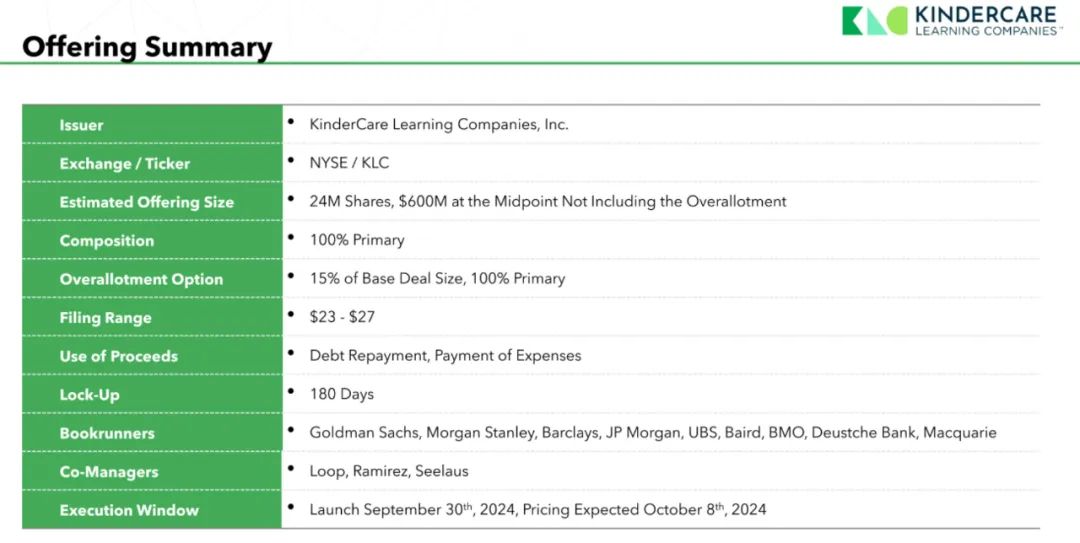

儿童保育提供商KinderCare Learning Companies(简称:“KinderCare”,股票代码为:“KLC”)日前更新招股书,预计2024年10月9日在纽交所上市。

KinderCare发行价为23美元到27美元,发行2400万股,最高募资6.48亿美元。以此计算,公司估值超过30亿美元。

KinderCare打算利用此次发行的收益偿还5.48 亿美元贷款并支付另外730 万美元的费用。

KinderCare最初曾在2021年10月申请上市,但未能成功,这是时隔多年后再次重启美股IPO。

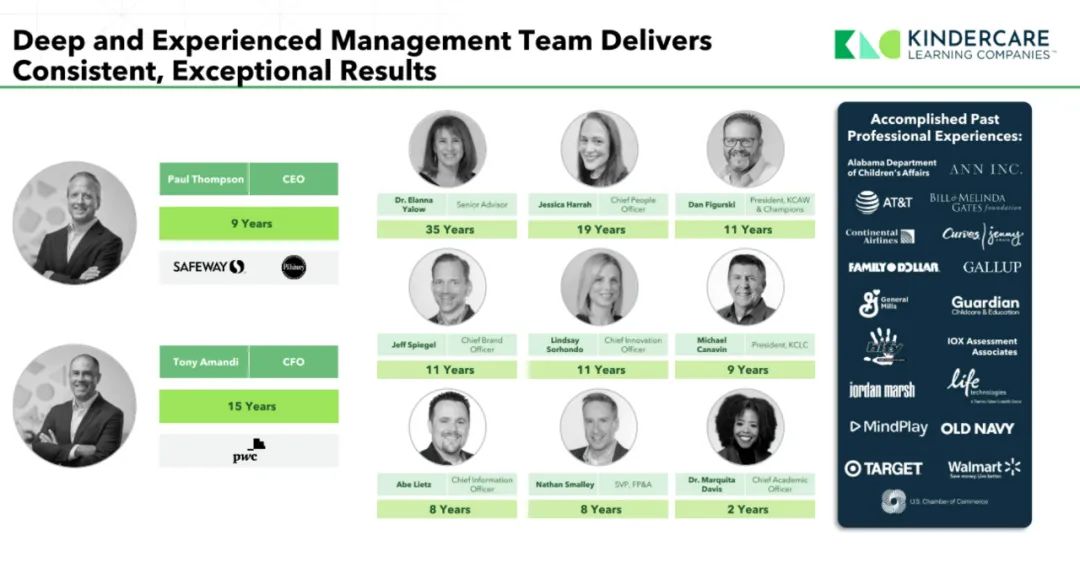

此次IPO将是KinderCare新任首席执行官Paul Thompson的首批重大举措之一,Paul Thompson于6月接替其前任Tom Wyatt的任期。

半年净利2678万美元 同比降63%

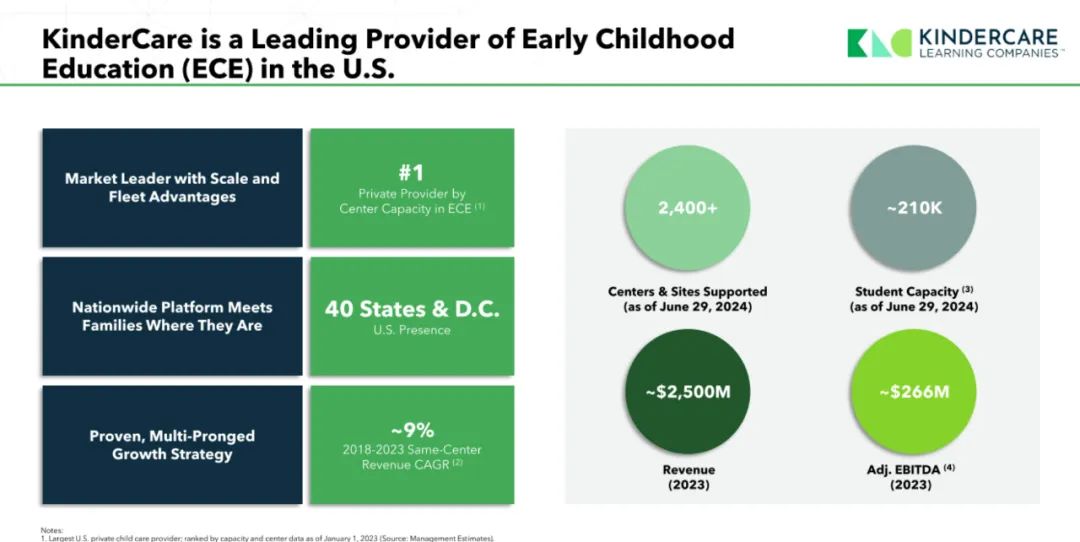

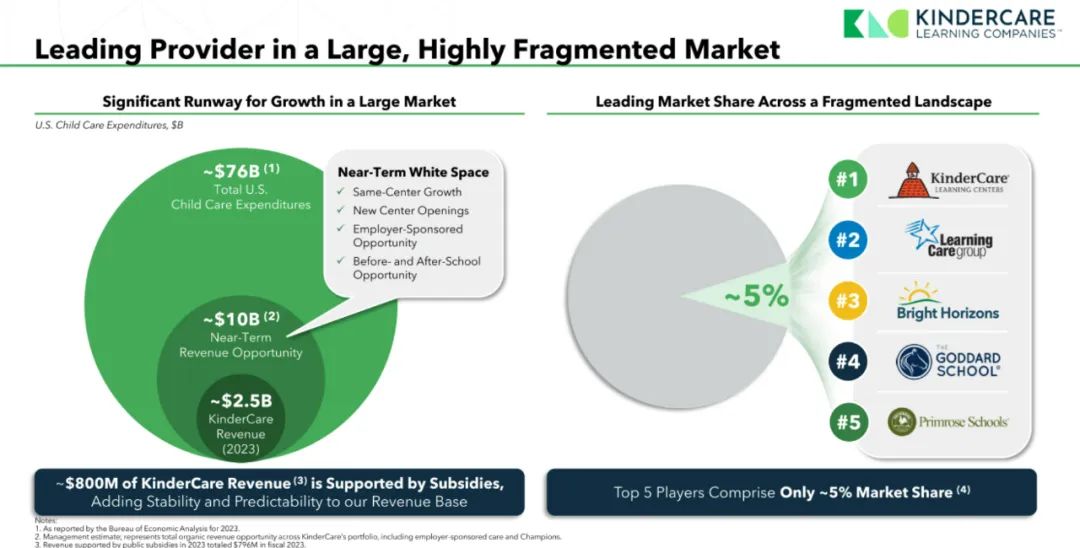

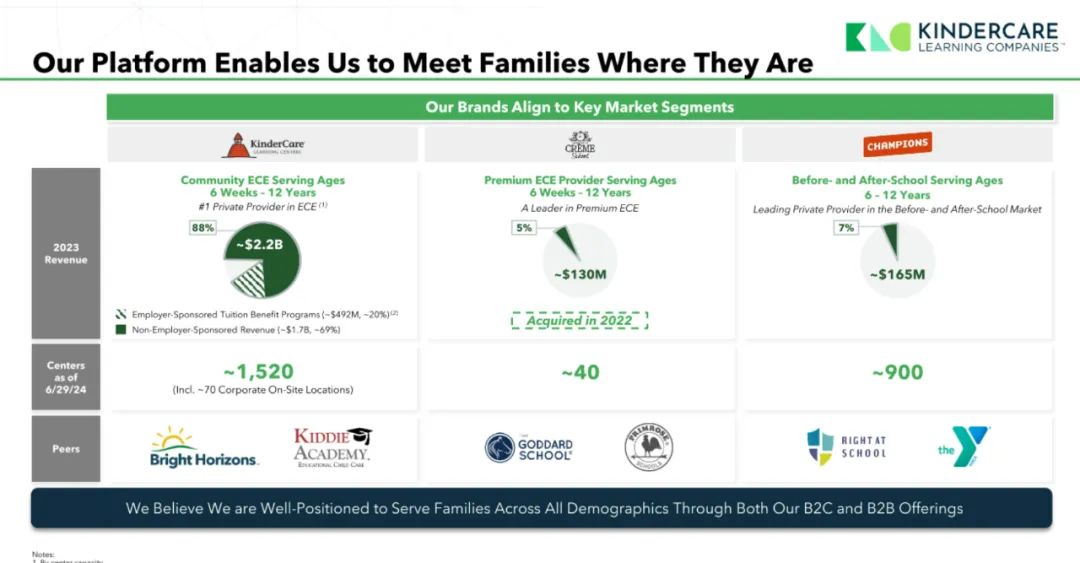

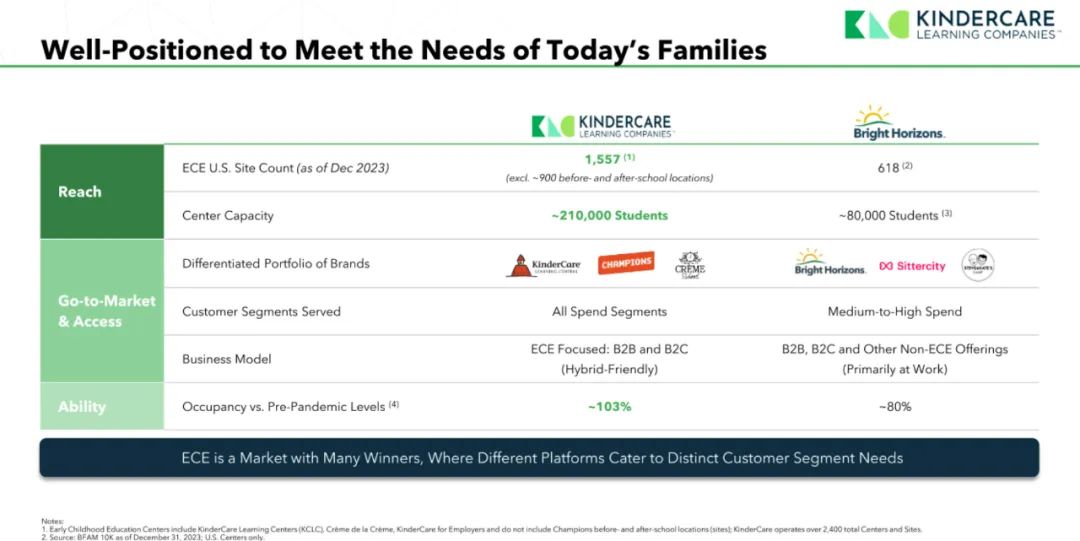

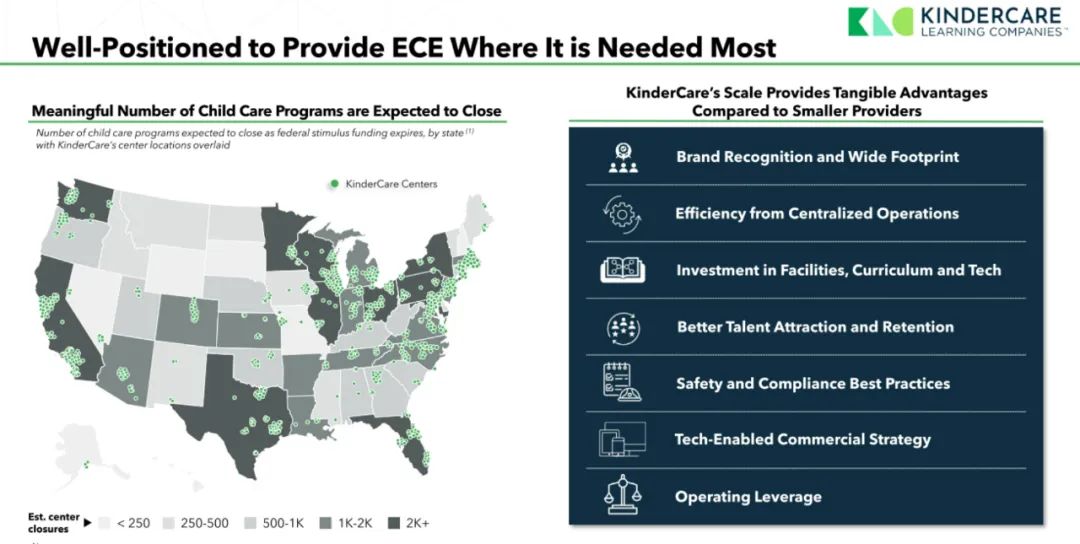

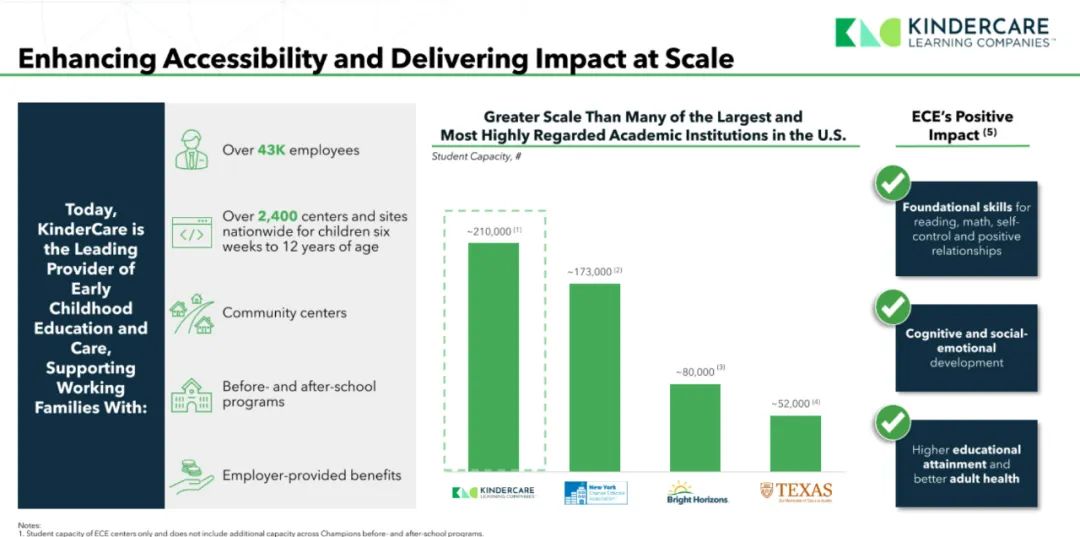

KinderCare总部位于美国俄勒冈州、拥有55年历史的公司是高度分散市场中最大的参与者之一。2015 年,KinderCare被投资公司Partners Group收购。

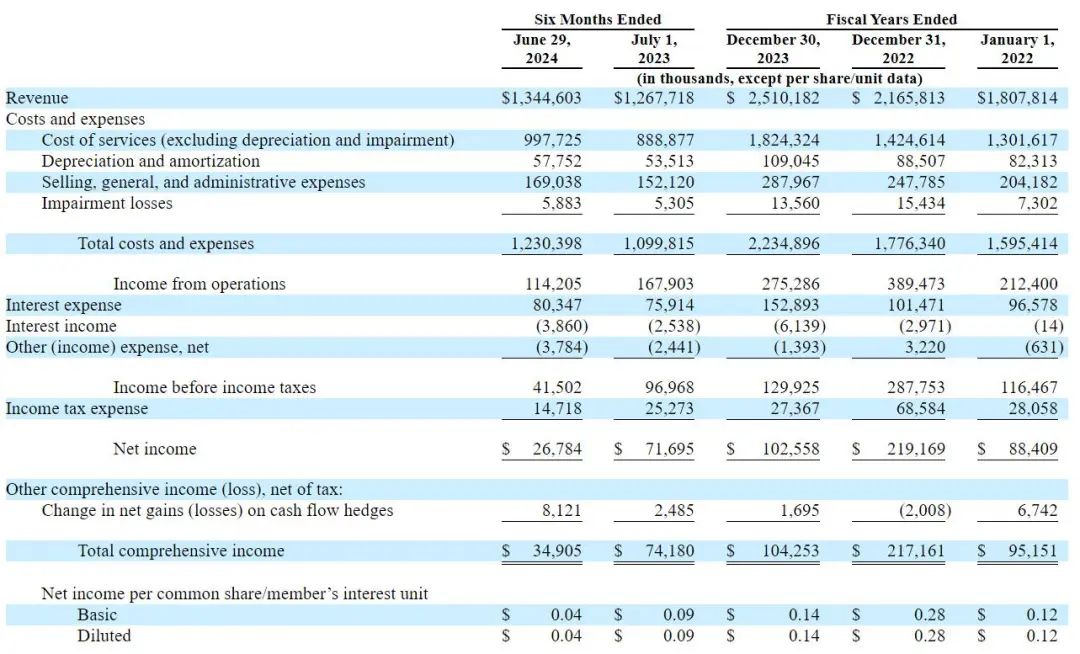

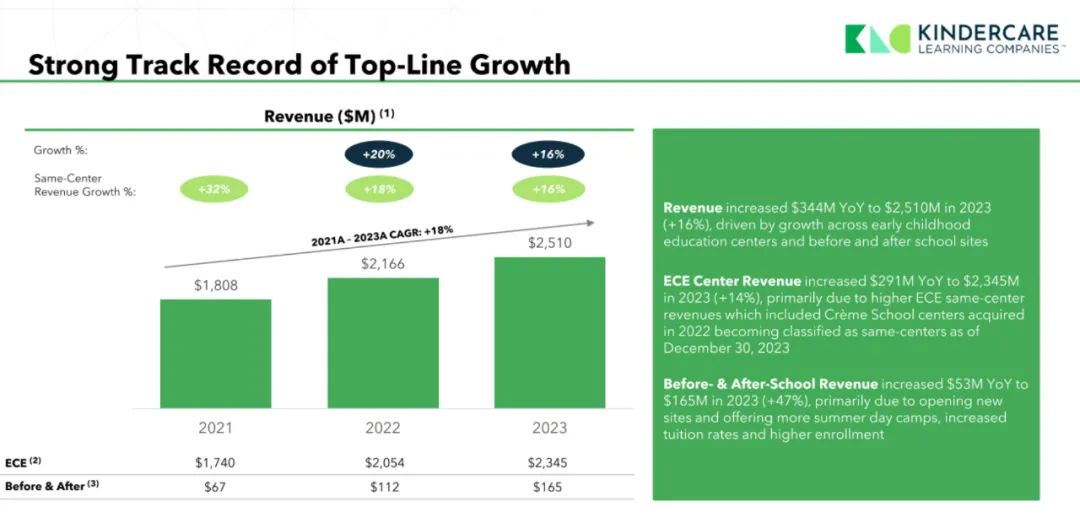

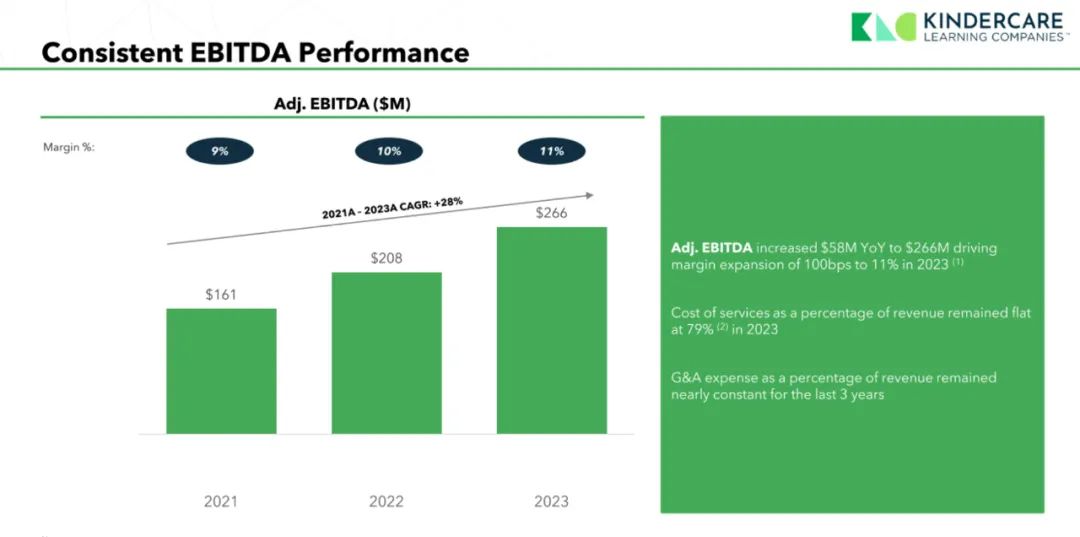

招股书显示,KinderCare在2021年、2022年、2023年营收分别为18.08亿美元、21.66亿美元、25亿美元;净利分别为8841万美元、2.19亿美元、1.03亿美元。

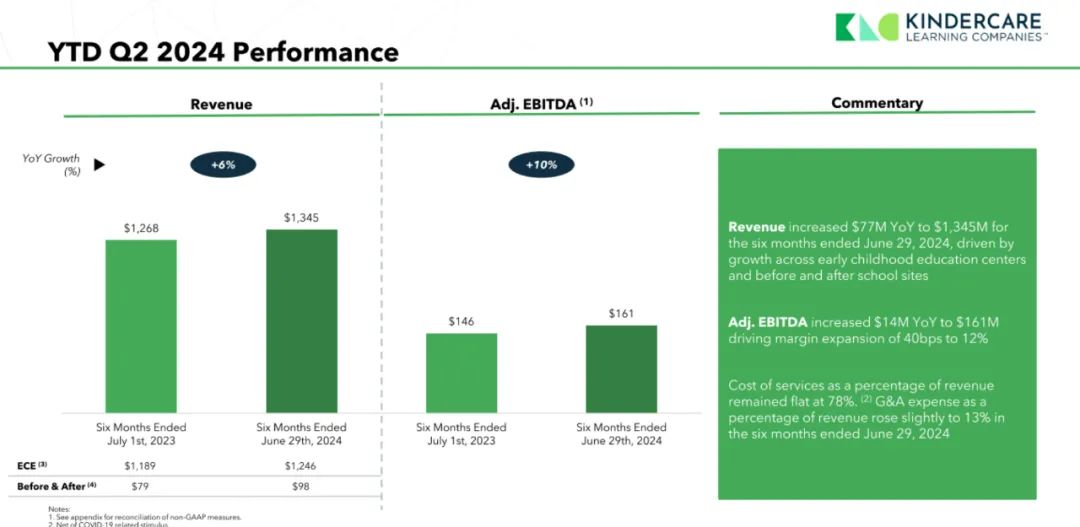

截至2024年6月29日的半年,KinderCare营收为13.45亿美元,上年同期的营收为12.68亿美元;运营利润为1.14亿美元,上年同期的运营利润为1.68亿美元;净利为2678万美元,较上年同期的7170万美元下降62.6%。

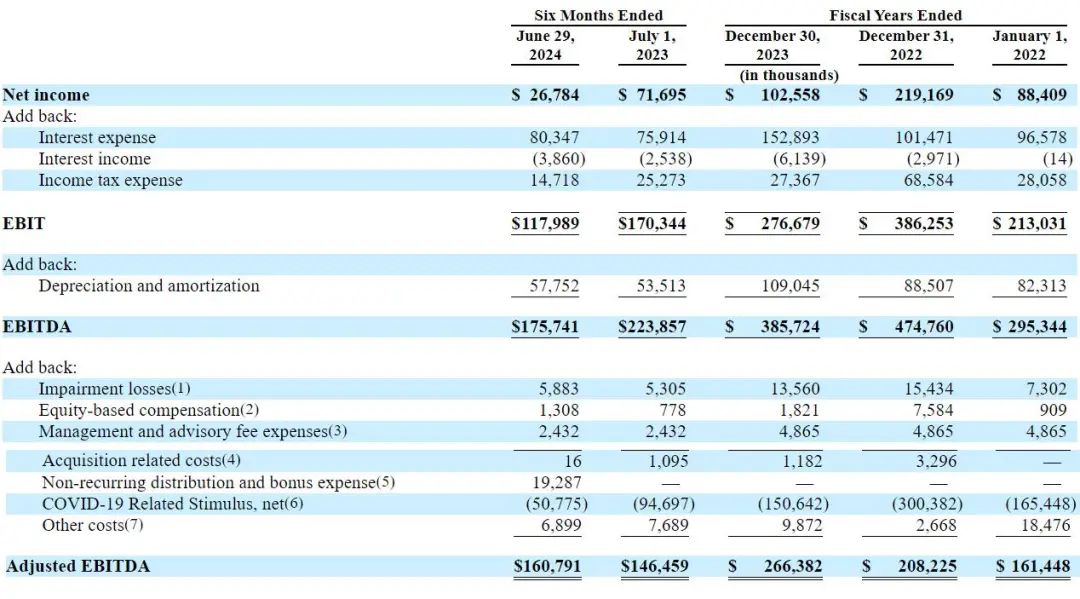

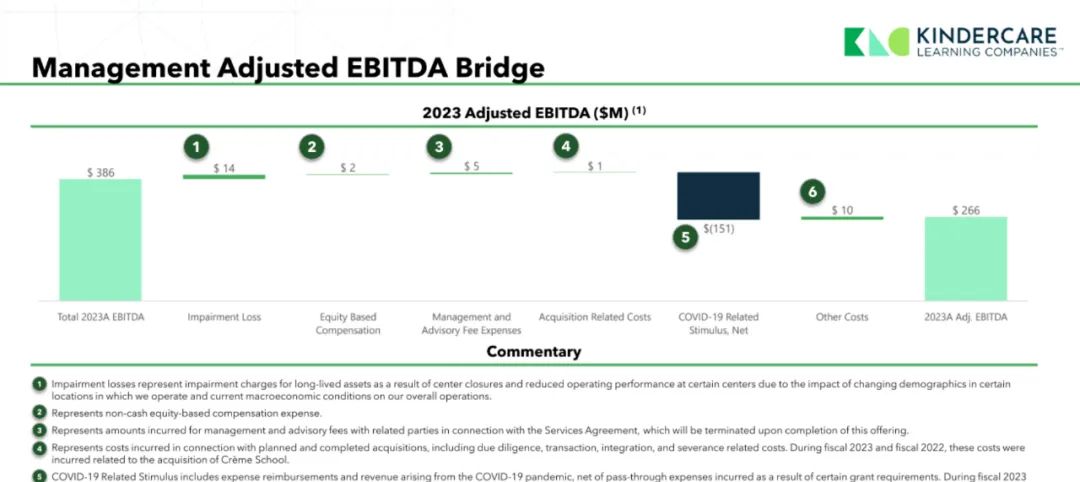

截至2024年6月29日的半年,KinderCare Adjusted EBITDA为1.61亿美元,上年同期为1.46亿美元;经调整净利为2309万美元,上年同期的经调整净利为1811万美元。

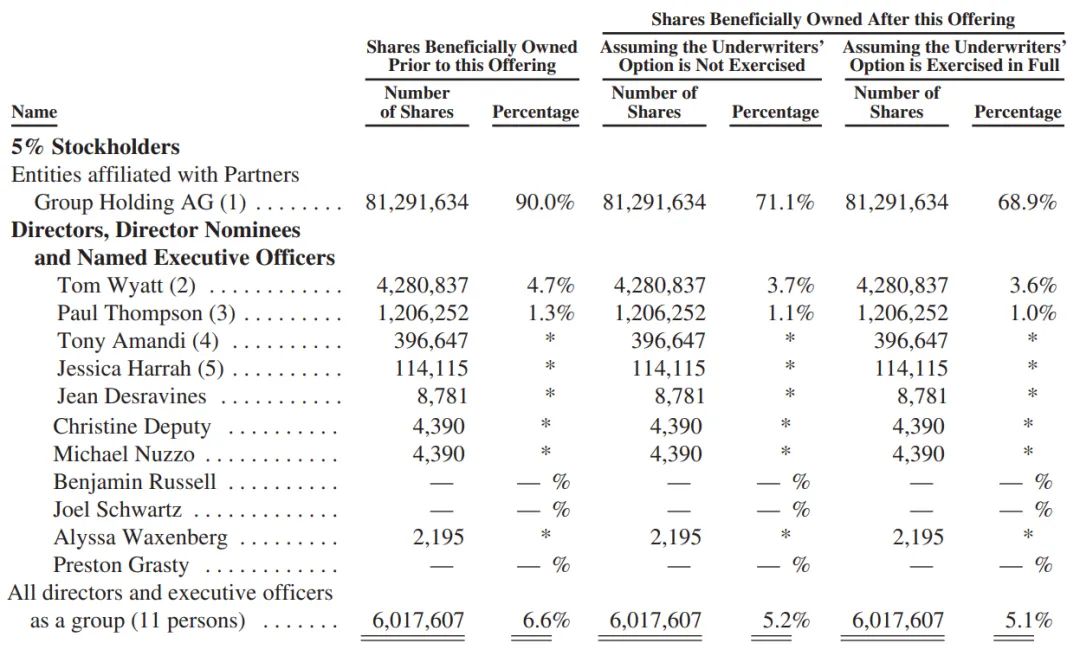

Partners Group Holding AG为大股东

IPO前,Partners Group Holding AG持股为90%,Tom Wyatt持股为4.7%,Paul Thompson持股为1.3%。

IPO后,Partners Group Holding AG持股为71.1%,Tom Wyatt持股为3.7%,Paul Thompson持股为1.1%;

若承销商的选择权全部行使,Partners Group Holding AG持股为68.9%,Tom Wyatt持股为3.6%,Paul Thompson持股为1%。

以下是路演PPT:

———————————————

雷递由媒体人雷建平创办,若转载请写明来源。

228

228

被折叠的 条评论

为什么被折叠?

被折叠的 条评论

为什么被折叠?