持有股票的投资者担心什么?持有股票的投资者最担心股价持续下跌,导致买高卖低,造成巨大损失。那么如何才能避免或减轻这种情况的发生呢?使用期权就可以有效减轻股价持续下跌造成的风险。期权交易一共有四种基础的单腿策略,分别是看大涨对应的买入认购期权、看大跌对应的买入认沽期权、看不涨(盘整或缓跌)对应的卖出认购期权、看不跌(盘整或缓涨)对应的卖出认沽期权。

当投资者持有股票时,如果担心未来行情下跌造成损失,就需要在期权上进行空头操作,最基础的策略就是进行买入认沽期权或卖出认购期权的操作。然而,目前并没有场内个股期权,而场外期权由于价格相对较高,无法满足大部分投资者的对冲需求。那么可以利用上证50ETF期权来对冲个股风险吗?笔者认为,只要通过股票、上证50ETF、上证50ETF期权三者之间的关系转换,就可以有效避免个股下跌风险。

风 险 对 冲

利用上证50ETF期权对冲个股风险,简单来说,就是先把个股风险利用做空上证50ETF的方式对冲,再把做空上证50ETF替代为相应的上证50ETF期权策略,比如,买入认沽期权,其中个股与上证50ETF之间的关系可以通过Beta来转换,上证50ETF与上证50ETF期权之间的关系可以通过Delta来转换。

第一步,通过上证50ETF对冲个股的非系统性风险,需要考虑个股和大盘的关系,由Beta来表现。Beta代表了指数与个股的关系,例如,上证50ETF与个股的Beta值为0.5,当上证50ETF上涨1%时,个股上涨0.5%;当上证50ETF下跌1%时,个股下跌0.5%。

案例:概念股交通银行的Beta系数为0.6,说明当上证50ETF上涨1%时,概念股交通银行可能上涨0.6%。若持有100000股交通银行,每股5.78元,总额为578000元,若用上证50ETF进行对冲,10000份上证50ETF,每份为2.2610元,总额为22610元,对冲需要卖出578000×0.6/22610≈150000(份)上证50ETF。

第二步,通过期权策略代替做空上证50ETF对冲个股风险,需要考虑上证50ETF和上证50ETF期权之间的比例关系。Delta是衡量标的资产价格变动时,期权价格的变化幅度的参数,例如,期权的Delta值为0.5,代表上证50ETF增长0.1,该期权价格增长0.05;期权Delta值为-0.5,则代表上证50ETF增长0.1,该期权价格减少0.05。Delta计算公式为,其中V是期权价格,S是标的价格。

案例:Delta为-0.4443的认沽期权,当上证50ETF上涨1个单位时,期权会下跌0.4443。在第一步案例中,如果利用买入上证50ETF的认沽期权代替做空上证50ETF的方式对冲100000股交通银行股票,需要买入150000份/0.4443=34手认沽期权。因此,利用上证50ETF期权对冲个股风险需要数量关系的速算,公式为股票市值×Beta/上证50ETF市值/Delta。

案 例 操 作

2018年10月24日,某投资者持有10000股中国平安股票,考虑利用上证50ETF期权进行对冲。该投资者需要进行为期20个交易日的对冲,当日上证50ETF的收盘价为2.525元,中国平安的收盘价为66.25元,此时20个交易日的Beta值根据计算公式得出为1.11。

如果用上证50ETF对冲,10000份上证50ETF对应的市值为2.525×10000=25250(元),持有的10000股中国平安对应市值为66.25×10000=662500(元)。因此,考虑Beta后,该投资者需要卖出662500×1.11/25250≈28.86(万份)上证50ETF进行对冲。

如果该投资者选择利用上证50ETF期权对冲,他可以采用买入认沽期权、卖出认购期权、构建领口策略这三种方法建立期权头寸,并计算使用需要构建的数量。

第一,买入认沽期权对冲。由于付出权利金,收益减少,换取大幅下跌止损功能。

平值认沽期权“上证50ETF沽11月2.55”的Delta值为-0.51,期权权利金为963元/手;对冲需要买入的上证50ETF份数/Delta=28.86万份/-0.51≈57手“50ETF沽11月2.55”期权进行对冲,占用资金为付出的权利金57×963=54891(元)。

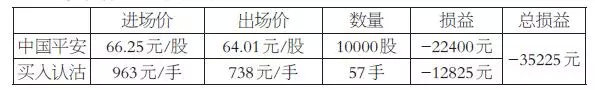

对冲结果如下表所示:

该对冲组合亏损是由于行情变化幅度较小,并且买入认沽期权时间价值损失较多,导致期权价值缩水。

第二,卖出认购期权对冲。由于收入权利金,收益增多,但是限制大幅上涨潜在收益。

平值认购期权“上证50ETF购11月2.55”的Delta值为0.49,期权权利金为814元/手,保证金为3594元/手;对冲需要买入上证50ETF份数/Delta=28.86万份/0.49≈59手“50ETF购11月2.55”期权进行对冲,占用资金为卖方保证金-收取的权利金为59×(3594-814)=164020(元)。

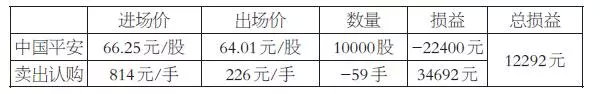

对冲结果如下表所示:

上证50ETF期权盈利较多,原因是卖方收取了时间价值,并且行情没有大幅变化。

第三,构建领口期权策略。限制大幅上涨潜在收益,换取大幅下跌止损功能。

平值认沽期权“上证50ETF沽11月2.55”的Delta值为-0.51,期权权利金为963元/手;平值认购期权“上证50ETF购11月2.55”的Delta为0.49,期权权利金为814元/手,保证金为3594元/手。由于使用平值期权对冲,买认沽期权和卖认购期权的比例约为1︰1,买入认沽+卖出认购的总Delta=(-0.51)-0.49=-1。

对冲需要构建上证50ETF份数/Delta=28.86/1≈29组领口期权策略组合进行对冲,即买入29手“上证50ETF沽11月2.55”期权,卖出29手“上证50ETF购11月2.55”期权,占用资金为付出的权利金+卖方保证金-收取的权利金=29×(963+3594-814)=108547(元)。

对冲结果如下表所示:

更多期权知识,欢迎扫码关注公众号:白话股票期权

2147

2147

被折叠的 条评论

为什么被折叠?

被折叠的 条评论

为什么被折叠?