课程预期达到的目标

组合优化是人们在进行投资风险产品时根据对未来的预期实现最佳回报策略的量化计算,是风险资产管理的重点之一。

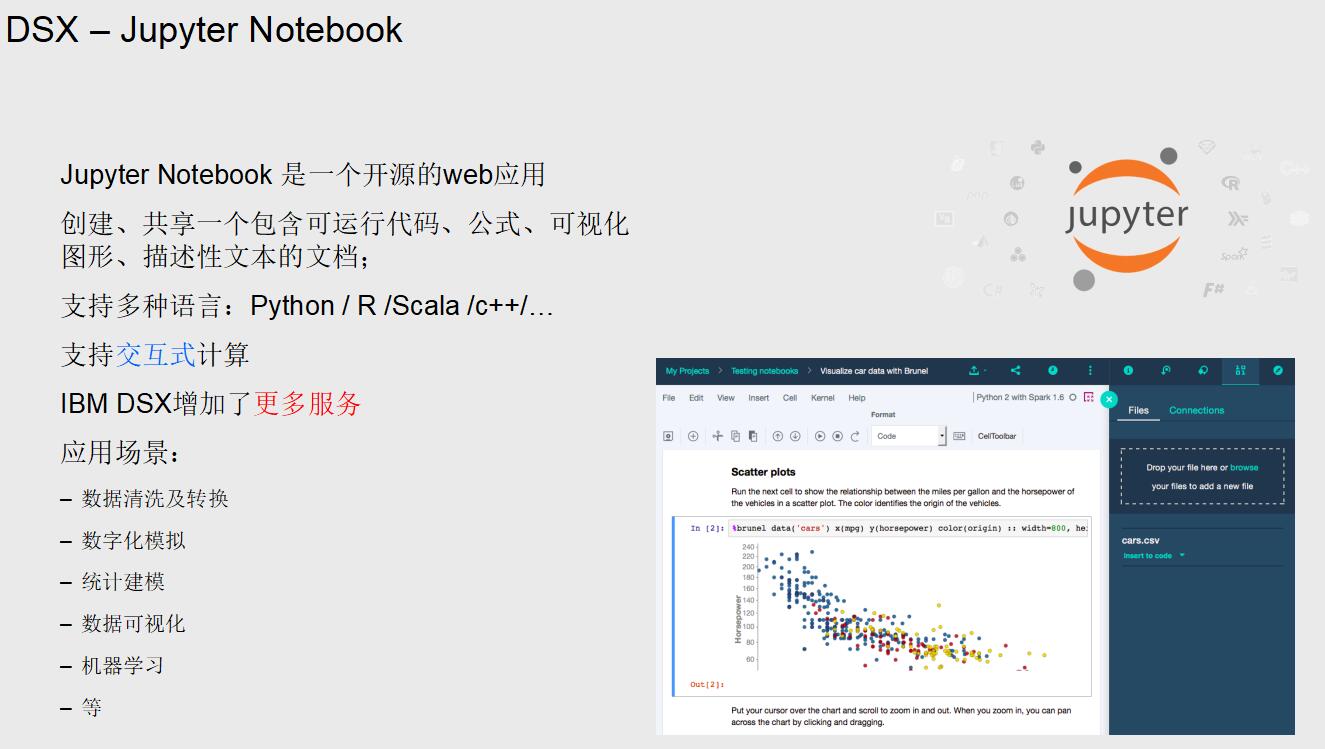

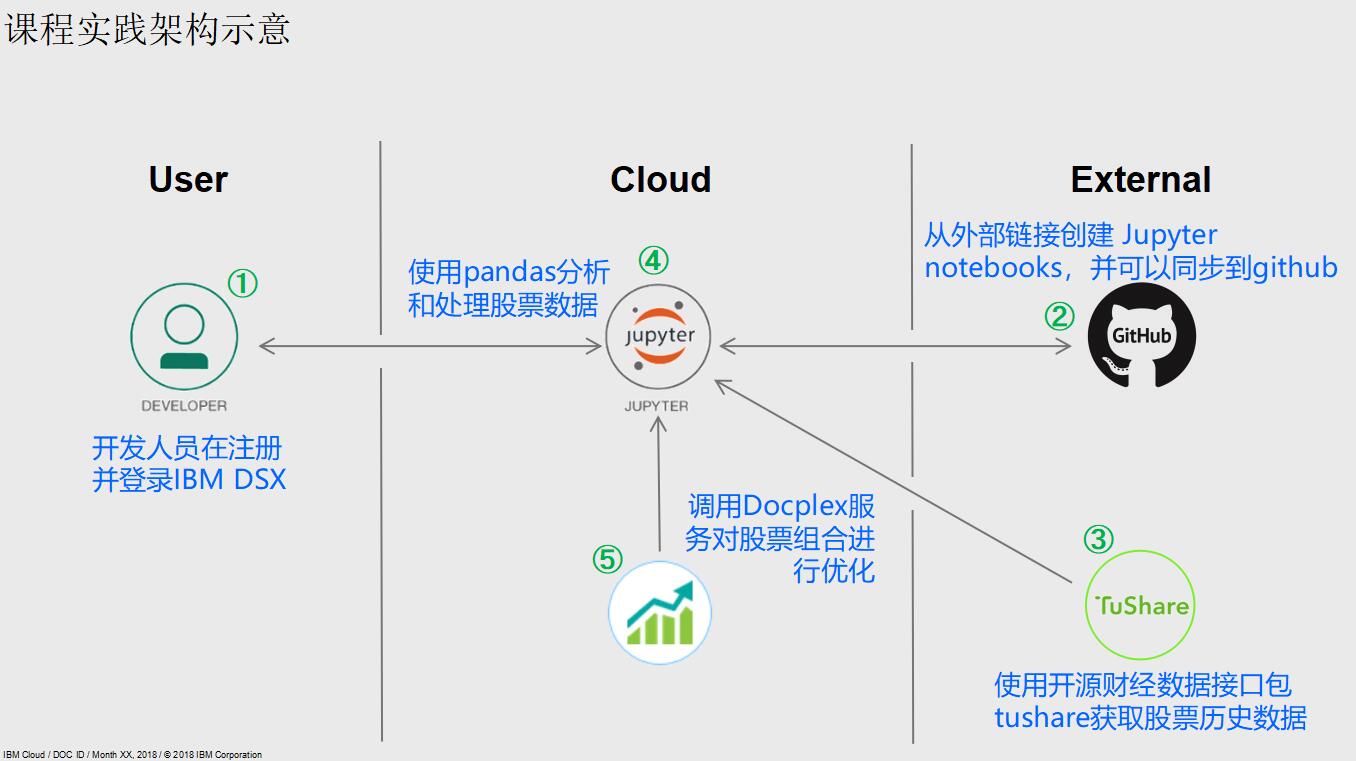

在此教程,我们使用 Jupyter Notebooks 和docplex规划引擎对股票组合进行实际优化计算,实现马科维茨的期望-方差模型,以获得预期收益下的最佳个股配比。

完成此次课程,期望您可以达到如下目标:

理解期望-方差投资模型

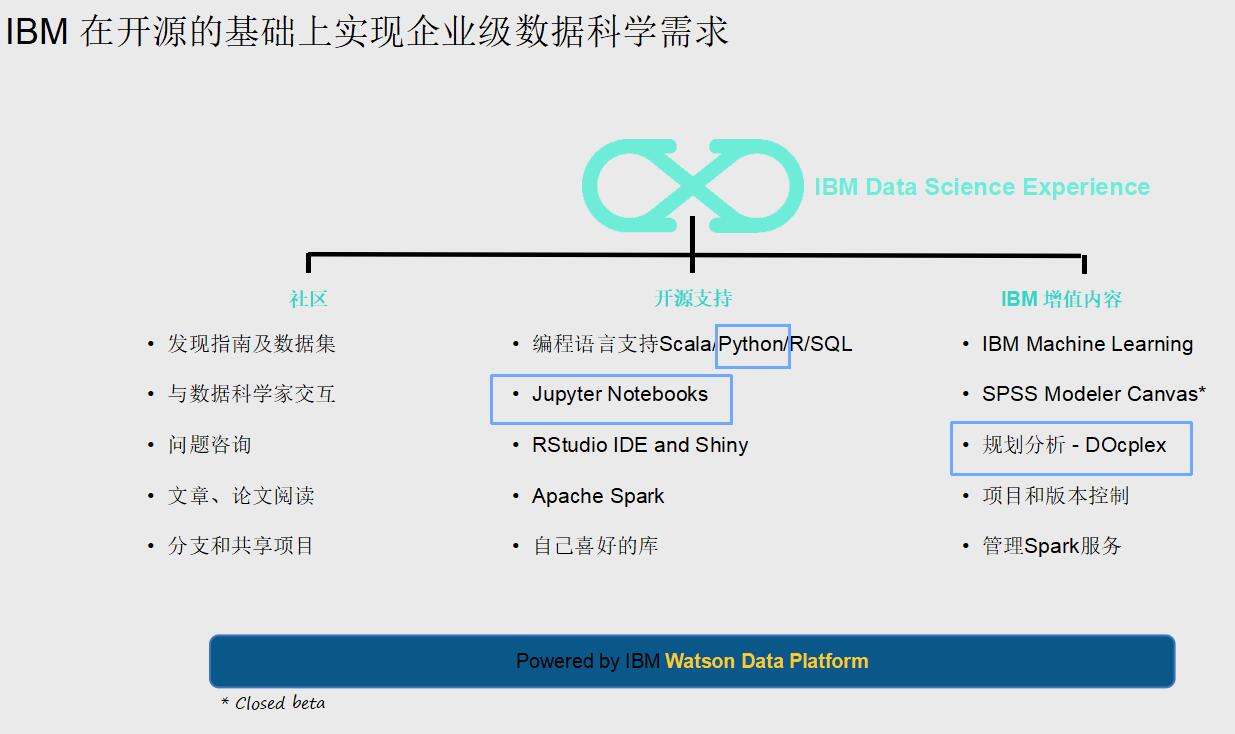

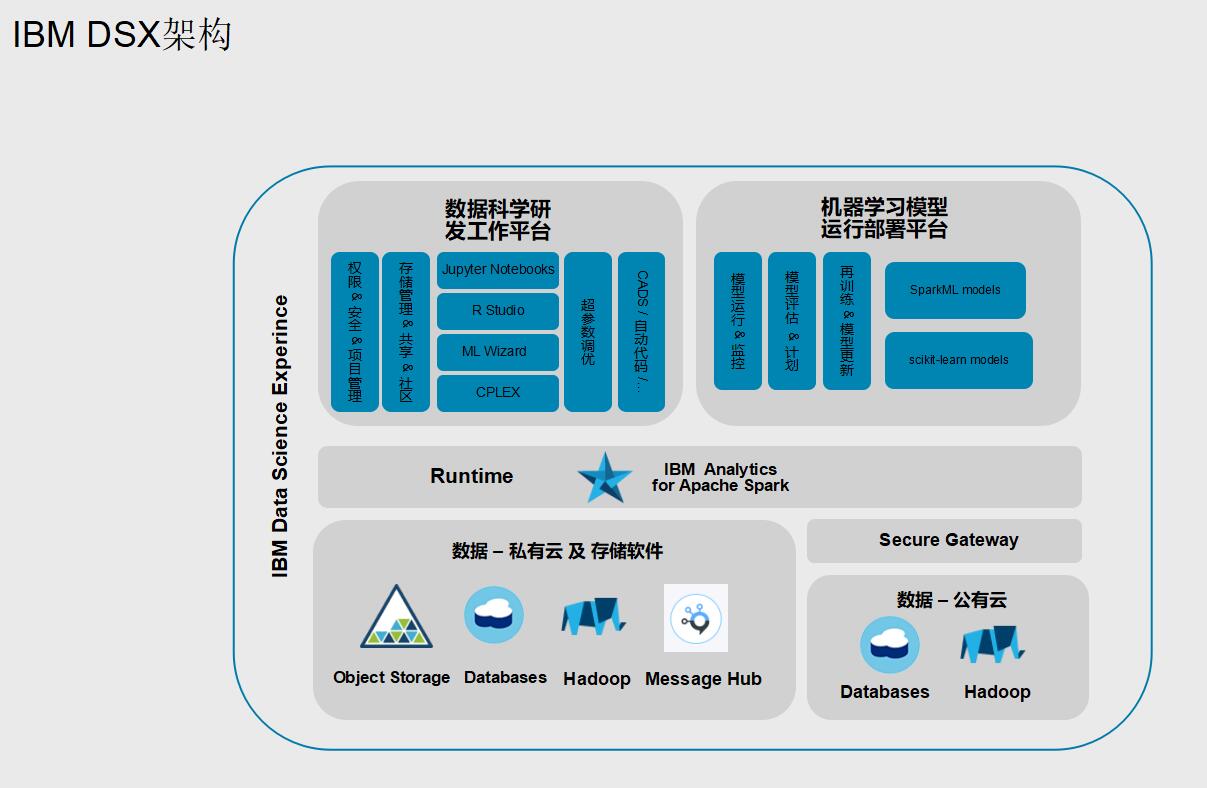

在IBM Data Science Experience (DSX)中创建和运行 Jupyter Notebook

针对个股获取历史价格,并完成对数收益率等计算

使用docplex python api

可以使用docplex 建立二次规划模型

图形化展现马科维茨投资组合有效前沿曲线

使用模型计算期望收益的个股最佳配比

背景知识 – 投资学基础

投资的基本属性 – 收益与风险

投资有风险,入市需谨慎

不要把鸡蛋放在一个篮子里 收益越高,风险越大 … …

投资学中把风险划分为两部分

系统风险 – 共性的、不可分散的风险

非系统风险 – 可分散的风险 组合投资的重点就是分散风险

背景知识 – 有效市场假设

有效市场假说认为,证券价格已经充分反映了所有相关的信息,资本市场相对于这个信息集是有效的,任何人根据这个信息集进行交易都无法获得经济利润。

弱式有效市场假说(Weak-Form Market Efficiency)

市场价格已充分反映出所有过去历史的证券价格信息,包括股票的成交价、成交量,卖空金额、融资金额等;

推论一:如果弱式有效市场假说成立,则股票价格的技术分析失去作用,基本分析还可能帮助投资者获得超额利润.。

半强式有效市场假说(Semi-Strong-Form Market Efficiency)

价格已充分反映出所有已公开的有关公司营运前景的信息。这些信息有成交价、成交量、盈利资料、盈利预测值、公司管理状况及其它公开披露的财务信息等。假如投资者能迅速获得这些信息,股价应迅速作出反应。

推论二:如果半强式有效假说成立,则市场中利用技术分析和基本分析都失去作用,内幕消息可能获得超额利润。

强式有效市场假说(Strong-Form Market Efficiency)

价格已充分地反映了所有关于公司营运的信息,这些信息包括已公开的或内部未公开的信息。

推论三:在强式有效市场中,没有任何方法能帮助投资者获得超额利润,即使基金和有内幕消息者也一样。

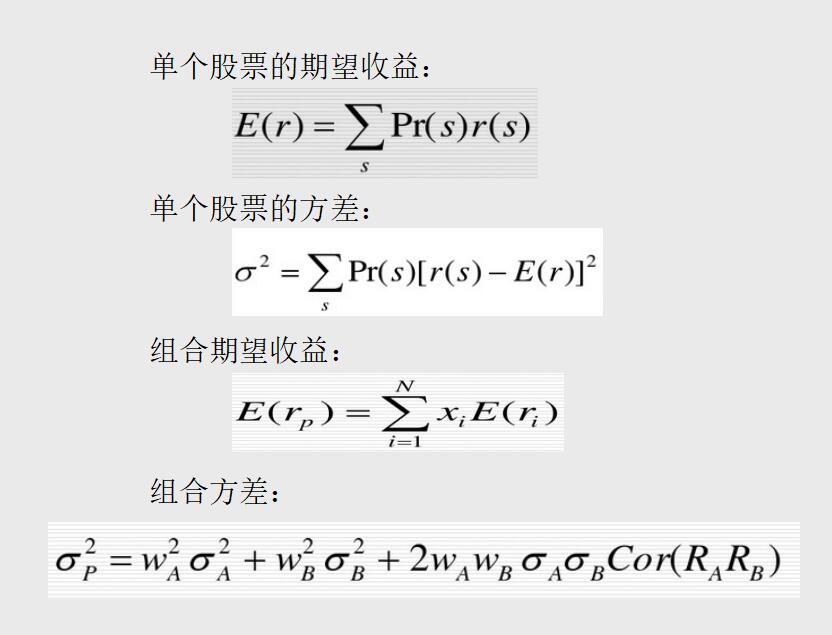

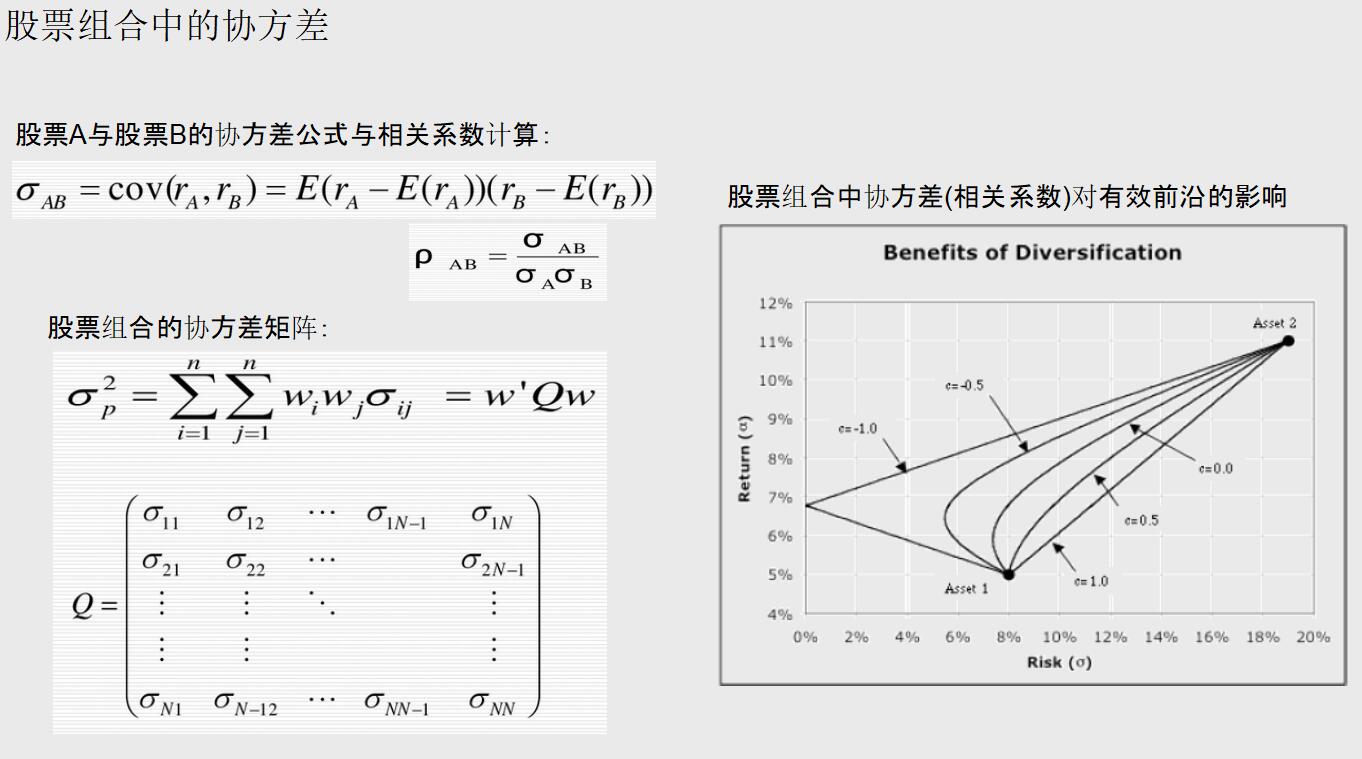

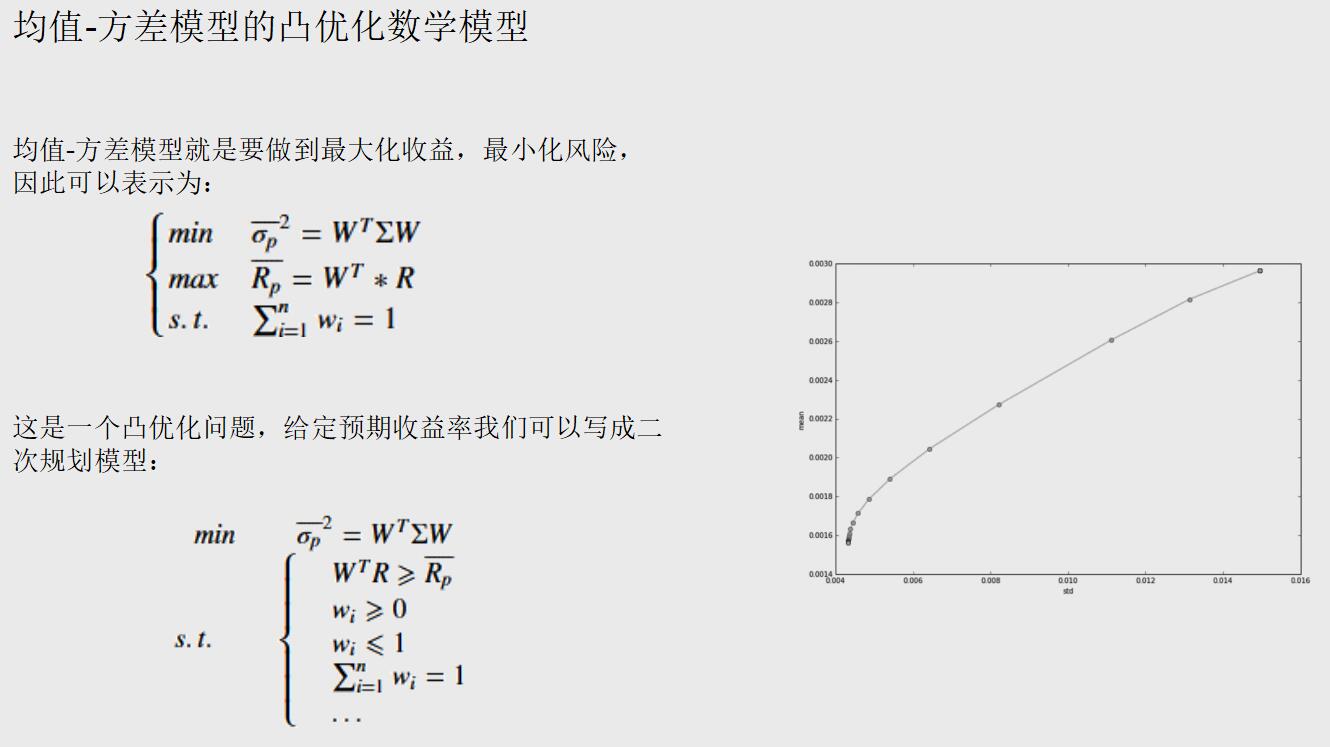

马科维茨的期望-方差模型

1952年马科维茨提出期望-方差模型,该模型在无借贷情况下股票组合中以收益率和方差找出投资组合的有效边界,即一定收益率下最小方差的组合。

涉及概念:

收益 – 组合的期望回报

风险 – 组合方差

风险和组合权衡 – 二次规划求解

链接: http://datascience.ibm.com

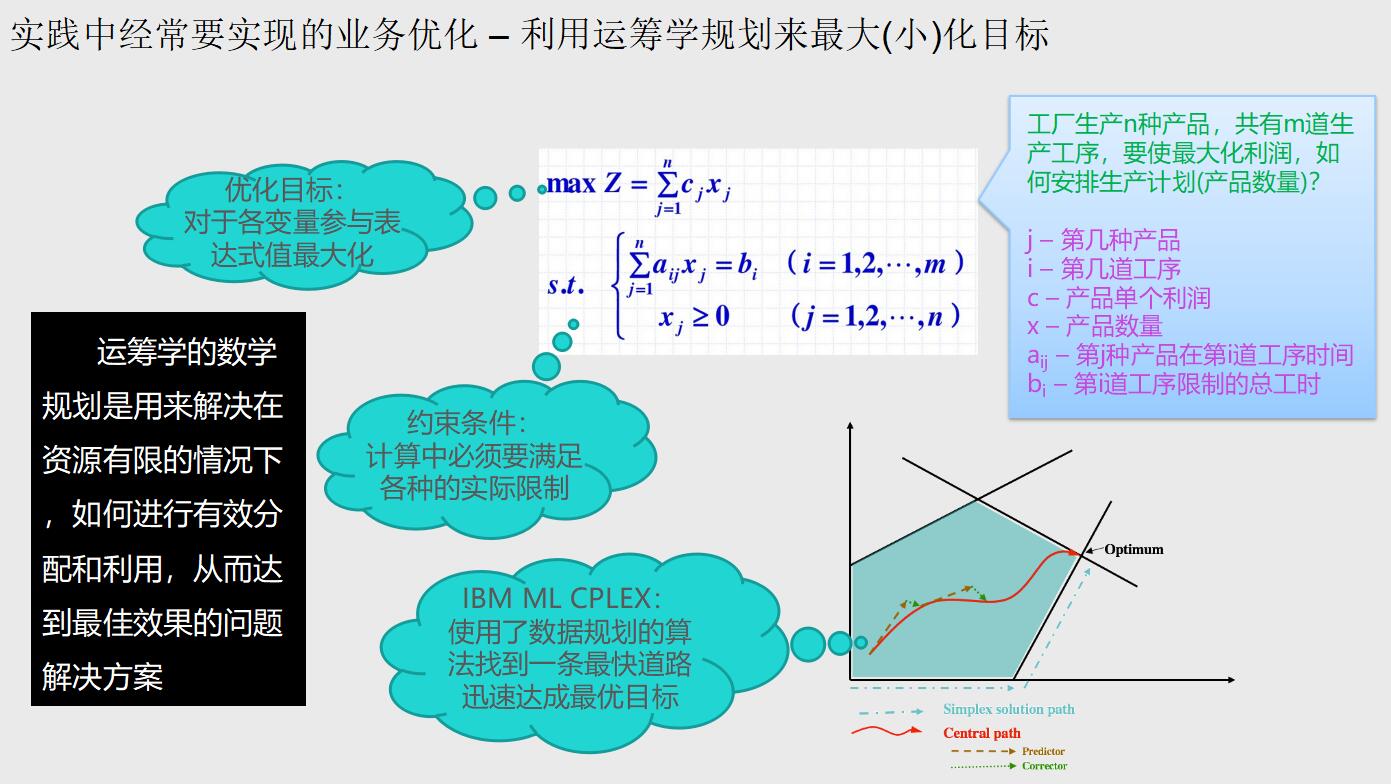

IBM CPLEX 决策优化功能可以帮助处理各种资源优化问题

1. 情况通常是一个业务问题,如复杂的规划,调度,定价,库存或资源管理。它是许多操作问题之一,超出了人脑或标准办公软件的功能。

2. 解决方案从优化模型开始,是引擎可以解释和解决的数学公式。模型规定了涉及的目标,限制和选择之间的关系。

3. 优化引擎应用数学算法找到解决方案,一组达到目标的最佳价值和尊重限制的决策。决策优化使用已被证明对真实应用程序特别有用的IBM CPLEX优化引擎。

4. 解决方案详细描述了模型中表示的所有决策的建议值。代表目标的度量值同样重要。这些值根据业务目标衡量解决方案的质量。

5. 所有这些都通过对应应用程序提供给业务用户。

先使用邮件注册IBM Cloud,将会有1个月免费体验的权限,并可以使用最多4个服务

注册成功后,登录IBM DSX https://dataplatform.ibm.com/

点击“试用”(Try it for Free),点击右下方“已有IBM 云账户”的链接

根据提示登录 创建一个新项目(Project)

创建一个notebook

所需文件的链接

https://github.com/dongpo2/datascience

Create notebook link:

https://raw.githubusercontent.com/dongpo2/datascience/master/Portfolio_cplex.ipynb

视频教程如下

更多云客堂视频点击进入

https://www.oschina.net/ibm/page/ykt

1万+

1万+

被折叠的 条评论

为什么被折叠?

被折叠的 条评论

为什么被折叠?