期权主要使用的定价方法有偏微分方程法、鞅方法和数值方法。而数值方法又包括了二叉树方法、有限差分法和蒙特卡洛模拟方法。

想了解下不?

不想?滚

想,那得先知道 Black-Scholes 期权定价公式

Black-Scholes 期权定价公式(偏微分方程SDE)

简单推导期权定价模型:https://zhuanlan.zhihu.com/p/399851702

说人话就是:模型在推导过程中运用到了一个很重要的微分方程:

其中,式子中的 f 表示看涨期权价格,S表示期权基础资产的价格,r为连续复利的无风险收益率,σ为基础资产价格百分比变化(收益率)的波动率,t是时间变量。

欧式看涨期权

欧式看跌期权

L=K(不同版本的表达)

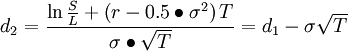

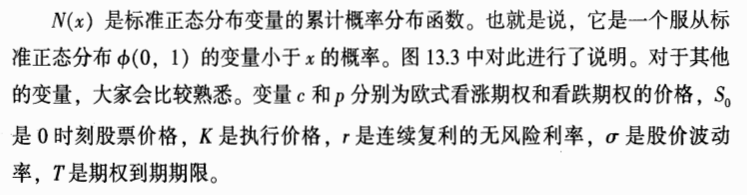

其中

Code:

function Call = blsprice(S,K,r,T,sigma)

% BS formula for European call pricing

d1 = (1./(sigma.*sqrt(T))).*( log(S/K) + (r+sigma.^2/2).*T);

d2 = d1 - sigma.*sqrt(T);

Z1 = normcdf(d1,0,1);

Z2 = normcdf(d2,0,1);

Call = Z1*S - Z2*K*exp(-r*T);

end

python代码实现

import numpy as np

from scipy.stats import norm

def call_BS(S,K,sigma,r,T):

'''用bs模型计算欧式看涨期权价格

S 期权基础资产价格

K 期权执行价格

sigma 基础资产价格百分比变化(收益率)的年化波动率

r 无风险收益率

T 期权合约剩余年限

'''

d1 = (np.log(S/K) + (r + pow(sigma,2)/2)*T) / (sigma*np.sqrt(T))

d2 = d1 - sigma*np.sqrt(T)

return S*norm.cdf(d1) - K*np.exp(-r*T)*norm

本文探讨了期权定价的主要方法,包括Black-Scholes公式、隐含波动率计算、看跌-看涨平价关系式、蒙特卡洛模拟和二叉树模型。介绍了这些方法在实际中的应用,并提供了Python代码示例,帮助理解期权定价的原理和实践。

本文探讨了期权定价的主要方法,包括Black-Scholes公式、隐含波动率计算、看跌-看涨平价关系式、蒙特卡洛模拟和二叉树模型。介绍了这些方法在实际中的应用,并提供了Python代码示例,帮助理解期权定价的原理和实践。

最低0.47元/天 解锁文章

最低0.47元/天 解锁文章

470

470

被折叠的 条评论

为什么被折叠?

被折叠的 条评论

为什么被折叠?