《与天为敌》伯恩斯坦著:

在中世纪和远古时期……人类已经试图进行决策,预估他们的收成并且交易,但他们并不真正了解风险或者决策的本质。现在我们不再像过去那样依赖迷信或传统习俗,不是因为我们变得更理性了,而是因为我们了解了风险,能够以更理性的方式做出决策。

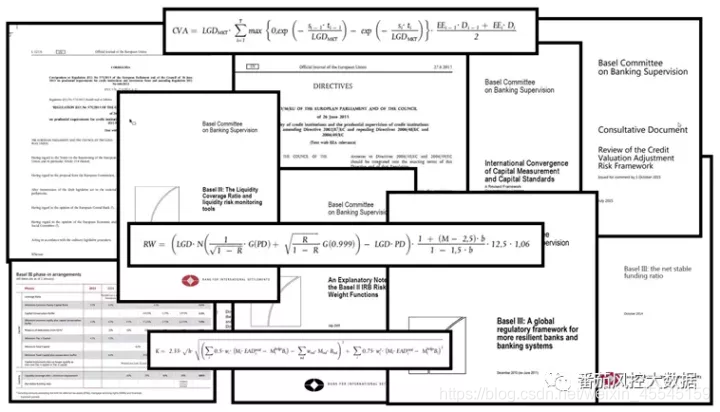

巴塞尔协议

金融系统史与人类文明史同寿,

曾有多次系统性金融风险爆发。

1634-1637 郁金香球茎热

1929.10.29 华尔街大崩盘

2007 次贷危机

1933 格拉斯-斯蒂格尔修正法案

1999 金融服务现代化法

2010 多德-弗兰克法案

回归巴塞尔协议的演进历程

巴塞尔协议是当之无愧的量化先驱

运用巴赛尔协议,本文我们实操演练资产分池的量化实战。

资产分池介绍

分池是指将同质、风险特征类似的债项放至同一个组合或资产池(Pooling)中,并一致估计资产池的巴塞尔风险参数,包括违约概率(下称“PD”)、违约损失率(下称“LGD”)和违约风险暴露(一般指信用卡,包含EAD和CCF两部分)。

以信贷资产为例

非零售贷款每笔单独计算信用风险三要素。

零售贷款在标准情形下分为三类:

1.房屋按揭贷款(Mortgage)

2.合格的循环零售贷款

3.其余类型的非应收账款

PD、LGD、EAD的分池过程类似。

如上述所述,pd跟lgd分池是资产分池中的重点与难点。

以pd为例,在巴塞尔协议框架内,PD被明确定义为12个月内违约的概率,对于多年期的违约率,有对应的M(有效存续期限),其计算方式一般为普通的麦考利久期。

因此,如果在巴塞尔协议的框架下考虑PD的建模问题,零售产品的表现期如果设定为6个月,一定要考虑在计量资本时将PD模型校准至符合监管要求。实际上,对于市场风险,PD的主要工作就是校准,因为可交易产品大多数有公开的债项评级。

那在实战中如何进行pd的分池实操,文中提及的另一重点lgd分池又是怎样的,如何实操?

本次关于银行零售资产分池,详细可关注:8月29日的星球课堂《银行零售及资产分池》,课程将涉及具体的实操代码与数据集,本次真正手把手教会大家资产分池。

~原创文章

…

end

601

601

被折叠的 条评论

为什么被折叠?

被折叠的 条评论

为什么被折叠?