01

引言

随着金融市场的快速发展,量化交易成为投资者追求收益的一种重要手段。在众多的量化交易策略中,网格交易策略(Grid Trading Strategy)因其简单易用、风险控制灵活等优点而备受青睐。网格交易策略的核心思想是“低买高卖”,通过分段买卖来赚取市场波动中的差价。在不同的市场环境下,网格交易都展现出了独特的魅力。然而,尽管网格策略在震荡市场中表现优异,但在趋势行情或极端市场波动中也存在一定的局限性。

本文将详细介绍网格交易策略的基本原理和核心逻辑,分析其优缺点,结合实战案例展示其应用场景,并通过Python代码演示如何基于股票指数在Backtrader平台上进行回测,以帮助读者更好地理解和运用这一策略。

02

基本原理

网格交易策略是一种基于价格波动的量化交易策略。其基本原理是将市场价格按照一定的间隔划分为多个价格层,并在这些价格层之间进行买卖操作。在价格较低的层次买入,在价格较高的层次卖出,从而在震荡市场中通过波动获利。

网格交易策略首先是设定价格区间的上限和下限,并根据该区间划分出多个等距的价格层(网格)。例如,如果价格区间为10元到12元,可以将其划分为0.2元为单位的多个网格(10, 10.2, 10.4,…, 12)。当价格跌破某个网格时买入,当价格上涨超过网格时卖出。例如,价格从10.4下跌到10.2时买入,从10.2上涨到10.4时卖出。该过程重复进行,持续捕捉每个网格内的波动收益。网格交易策略的核心在于不预测市场的具体趋势,而是基于市场的波动性进行操作。只要价格在设定的网格范围内上下波动,策略便能够盈利。

网格交易策略适用于波动性较强的市场,尤其是震荡市或无明显趋势的市场。在这些市场环境下,网格策略能够通过频繁交易赚取差价。而在单边上涨或下跌的市场中,网格策略的表现则相对较差,因为此时价格可能会持续向单一方向偏移,导致买入订单积累而无法卖出获利。

网格交易策略的优点在于无需预测市场方向,只依赖于价格的波动性,且很容易地被程序化,交易者只需设定好网格区间和规则,便可自动进行买卖操作,有助于减少情绪波动带来的主观决策失误。

缺点则表现在:

(1)适应性差。网格交易策略的最大风险在于市场趋势性强烈时效果不佳,尤其在单边上涨或下跌的行情中,可能会造成买单无法及时卖出,或者卖单没有买回的机会。

(2)资金占用高。为了在不同的价格区间内进行操作,网格策略通常要求较高的资金量。尤其是在价格大幅下跌时,可能需要更多的资金进行补仓操作。

(3)交易频繁,手续费高。由于网格策略依赖频繁的买卖操作,手续费和滑点可能会对收益产生较大影响,特别是在交易成本较高的市场环境下。

03

策略回测

在网格交易策略中,寻找合适的网格间距、最低价、最高价等参数,是提高策略效果的关键。手动设置这些参数可能不适合所有市场环境,因此自动化调整这些参数有助于提升策略的灵活性和适应性。自动化寻找这些参数的方法可以通过历史数据的统计分析、技术指标、机器学习优化等手段实现。以下是一些常见的自动化方法和步骤。

自动寻找网格参数的基本思路

要自动化确定网格间距、最低价和最高价,通常需要考虑以下几个关键步骤:

(1)确定价格波动区间:

使用历史价格数据的最大值和最小值作为初步参考,从而确定网格的最低价和最高价。

(2)确定网格间距:

使用市场波动率、历史价格数据的均值和标准差,或根据技术指标如ATR(平均真实波幅)来计算合适的网格间距。

(3)网格优化:

可以使用回测优化技术(如网格搜索或遗传算法)来自动调整这些参数,最大化策略的收益率或某个其他性能指标(如夏普比率)。

import qstock as qs

import pandas as pd

import backtrader as bt# 创建自定义网格交易策略

classGridStrategy(bt.Strategy):

params =(

('grid_size',0.03), # 网格间距

('grid_min',2.23), # 网格最低价

('grid_max',3.89), # 网格最高价

('order_pct',0.1), # 每次买入卖出的仓位比例

)

def __init__(self):

self.buy_orders =[]

self.sell_orders =[]

self.grid_levels =[]

# 生成网格层次

self.grid_levels =[self.p.grid_min + i * self.p.grid_size for i in range(int((self.p.grid_max - self.p.grid_min)/ self.p.grid_size)+1)]

def next(self):

current_price = self.data.close[0]

# 买入条件:当前价格低于某个网格层次且未持有该层次买单

for level in self.grid_levels:

if current_price <= level andnot any([order for order in self.buy_orders if order.price == level]):

size = self.broker.getcash()* self.p.order_pct / current_price

order = self.buy(price=level, size=size)

self.buy_orders.append(order)

# 卖出条件:当前价格高于某个网格层次且未持有该层次卖单

for level in self.grid_levels:

if current_price >= level andnot any([order for order in self.sell_orders if order.price == level]):

size = self.broker.getvalue()* self.p.order_pct / current_price

order = self.sell(price=level, size=size)

self.sell_orders.append(order)qs.bt_result(code='上证50ETF',

start='20200101',

end='20240927',

strategy=GridStrategy,

startcash=1000000.0,

commission=0.0001,

)

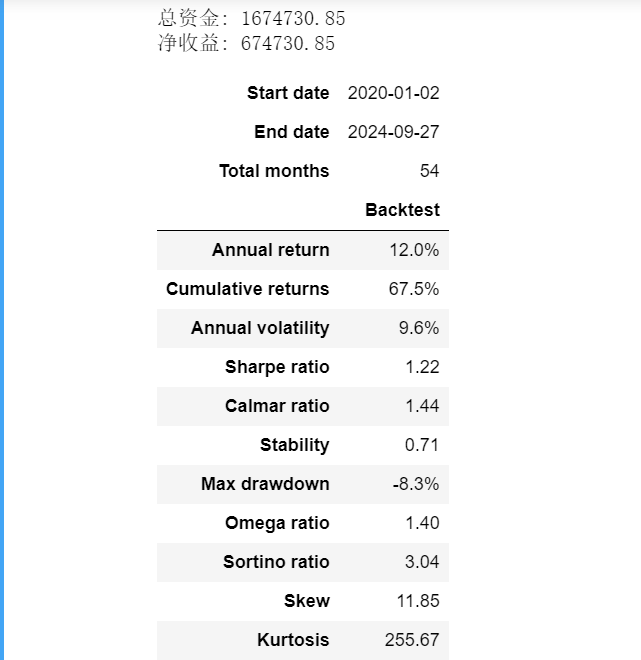

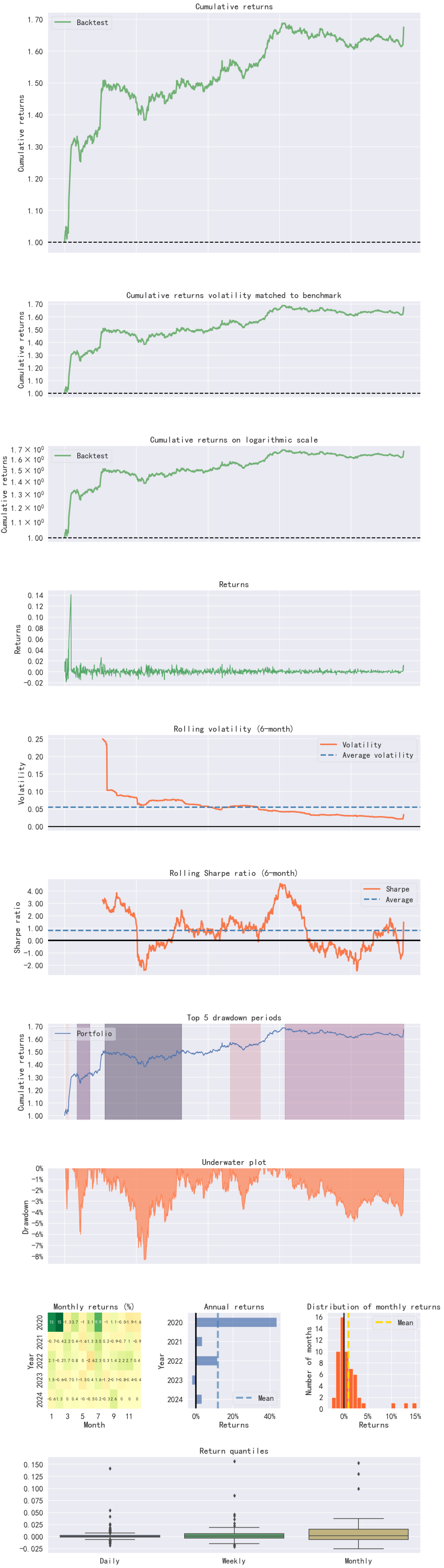

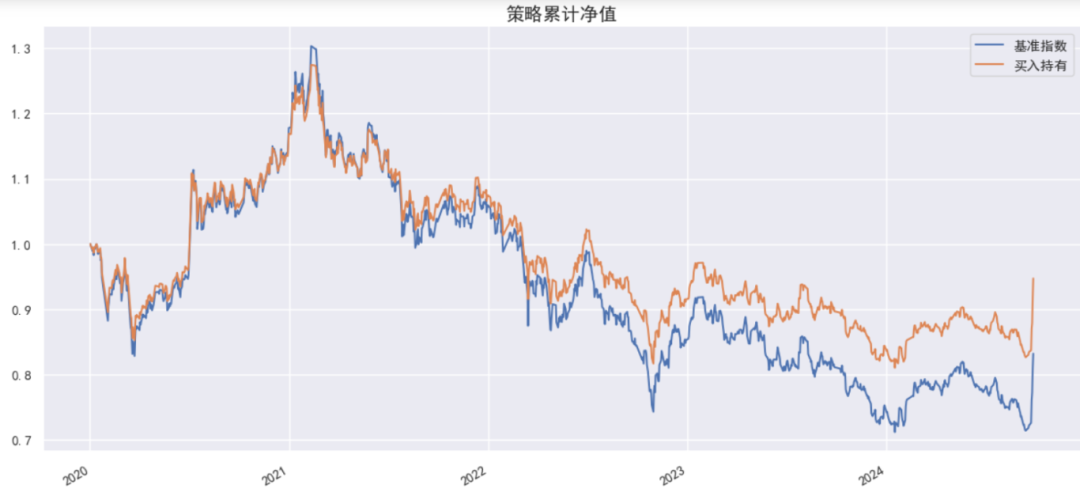

回测期间买入持有该指数ETF的收益如下,该回测样本期间,网格交易策略要远远优于买入持有策略:

df0=qs.data_feed('上证50ETF',index='sz50',start='20200101',end='20240927')

qs.start_backtest(df0)

上述网格交易策略的网格间距、最低价、最高价等参数均是手动指定的,实际交易中,可能需要自动化寻找这些参数,下面提供两种方法仅供参考,由于篇幅有限,完整代码略(见知识星球)。

方法一:基于历史数据的统计分析

通过分析历史价格数据的统计特征,可以较为直观地确定网格策略的参数。使用历史数据的最大值和最小值,也可以使用一定的历史窗口,比如最近一年的最高和最低价,来动态调整最低价和最高价。将网格参数与时间窗口相结合,根据一定的窗口期(例如过去30天、60天等)的统计特征动态调整网格参数。

classDynamicGridStrategy(bt.Strategy):

params =(

('lookback',250), # 回看250天确定历史区间

('grid_multiple',1.5), # 网格间距倍数,乘以标准差

('order_pct',0.1), # 每次买卖的仓位比例

)

passqs.bt_result(code='上证50ETF',

start='20200101',

end='20240929',

strategy=DynamicGridStrategy,

startcash=1000000.0,

commission=0.0001,

)方法二:基于技术指标(ATR)的网格间距

ATR(平均真实波幅)是衡量市场波动性的技术指标,适合作为动态调整网格间距的工具。在市场波动较大时,ATR值会升高,反之则会降低。因此,ATR可以帮助我们动态调整网格的间距。使用ATR作为网格间距,ATR反映了市场的波动性,可以自适应调整网格间距,使得在波动较大时增大间距,波动较小时减小间距。当ATR值变大时,网格间距随之增大,反之当ATR值减小时,网格间距变小。

classATRGridStrategy(bt.Strategy):

params =(

('atr_period',20), # ATR的计算周期

('grid_multiple',1.5), # 网格间距倍数

('lookback',90), # 回看60天确定历史区间

('order_pct',0.1), # 每次买卖的仓位比例

)

passqs.bt_result(code='上证50ETF',

start='20200101',

end='20240929',

strategy=ATRGridStrategy,

startcash=1000000.0,

commission=0.0001,

)

04

结语

网格交易策略以其简洁、适用性广的特点吸引了众多投资者,尤其在震荡行情中有着较为出色的表现。本文介绍了网格交易的基本原理和应用场景,并通过Python代码展示了如何在Backtrader上对股票指数ETF基金进行回测。尽管网格策略有一定的局限性,但通过合理的资金管理和对市场行情的适应性调整,网格策略依然可以为投资者带来稳定的收益。在实际操作中,投资者需结合自己的风险偏好与市场环境,灵活应用网格策略。

关于Python金融量化

专注于分享Python在金融量化领域的应用。加入知识星球,可以免费获取qstock源代码、30多g的量化投资视频资料、量化金融相关PDF资料、公众号文章Python完整源码、与博主直接交流、答疑解惑等。添加个人微信sky2blue2可获取相关优惠。

5266

5266

被折叠的 条评论

为什么被折叠?

被折叠的 条评论

为什么被折叠?