看这部分前可以温习下 基本的APT模型

风险的定义

MFM 多因子模型

- 宏观经济因子模型:

- 统计因子模型:

- 基本面因子模型(最有效):基本面因子模型使用可观察到的股票自身的基本属性,比如分红比

例、估值水平、成长性、换手率等指标,作为股票市场收益率变动的主要解释变量。基

本面因子主要是进行横截面分析,确定股票收益率对因子的敏感性(Beta值),基本面

因子一般可以归纳为基本面类、估值类、市场类。

基本面多因子模型最基本的假设是:具有类似“属性”的股票,在市场上应该有相似的收益

率。这些类似的属性可以是相同的行业、相似的交易属性(比如交易价格、交易量、市值大

小、波动率等)、相似的财务属性(来自于三张财务报表的各种比例或者增长率等)、相似的

估值属性(PB、PE、PS、PCF等)。

多因子模型识别这些共同的基本面因子,并且估计收益率对这些因子的敏感性,得出股票或

者组合的预期收益率,最后通过风险模型,根据投资者的收益—风险偏好挑选合适的股票并

进行权重分配。

假设一个投资组合由N个股票组成,它们在组合中的权重分别是hpi,hp2,.…,hpN,则组合的

收益率为:

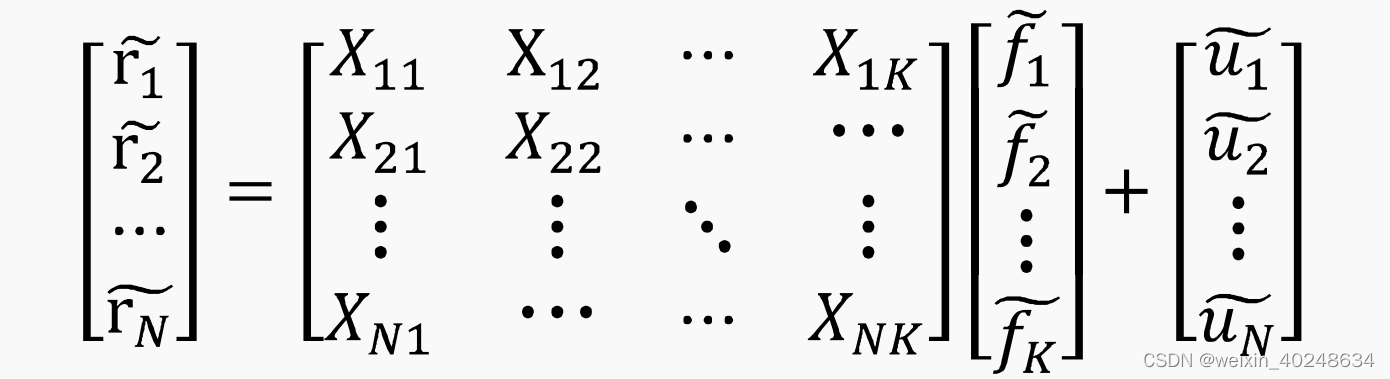

对于一个包含N只股票和K个因子的系统,多因子模型本质上是将对于N只股票的收益一风

险预测转变成对于K个因子的收益—风险预测。对于一个使用多因子模型的投资经理而言,

她/他原本面对的操作对象是N只股票,通过多因子模型,操作对象转换成了K个因子。

多因子模型并不是一个因果关系的模型,即所谓的因子只是在统计上和收益率存在相关关系,

是试图解释收益风险的维度,多因子模型并不关心他们是否存在因果关系。

Alpha的定义和业绩的衡量(IR):

Alpha定义

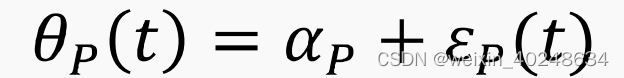

Alpha和Beta是相辅相成的,分别是使用线性回归将组合收益率分解为与业绩基准相关的

部分和业绩基准不相关的残差部分。如果rp(t)是投资组合在时点t =1,2,3,…,T上的超额收

益率,rg(t)是业绩基准在同时期的超额收益率,那么回归模型为:

。组合P的残

差收益率是:

根据定义,业绩基准组合的残差收益率总是等于零,即θg=0总是成立。因此,业绩基准组合的Alpha必然等于零,为了保证αg =0,我们要求股票层面的Alpha列向量满足业绩基准中性的约束。

业绩的衡量 IR:

的业绩衡量指标是信息比率IR(Information Ration),IR是年化残差收益率对年

化残差风险的比值。

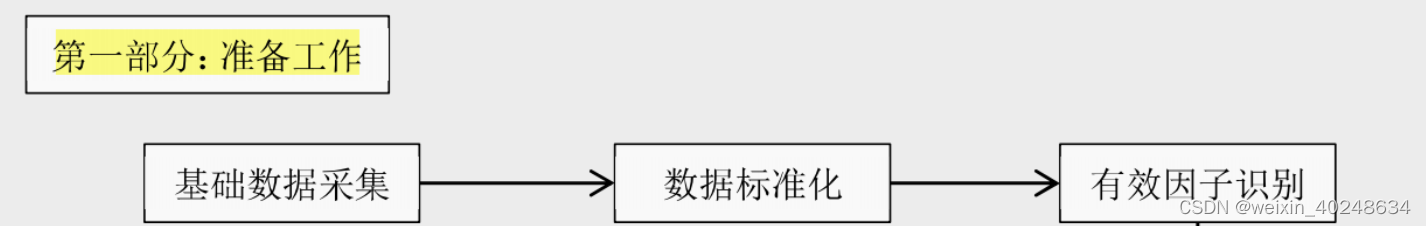

多因子模型构建

1. 准备工作

有效因子识别之因子IC值:https://blog.csdn.net/weixin_40248634/article/details/129161702

2. 收益模型

- 异方差分析:对于模型是否存在异方差的检验,可以采用Breusch-Pagan test或者White test两种方法

- 多元线性回归

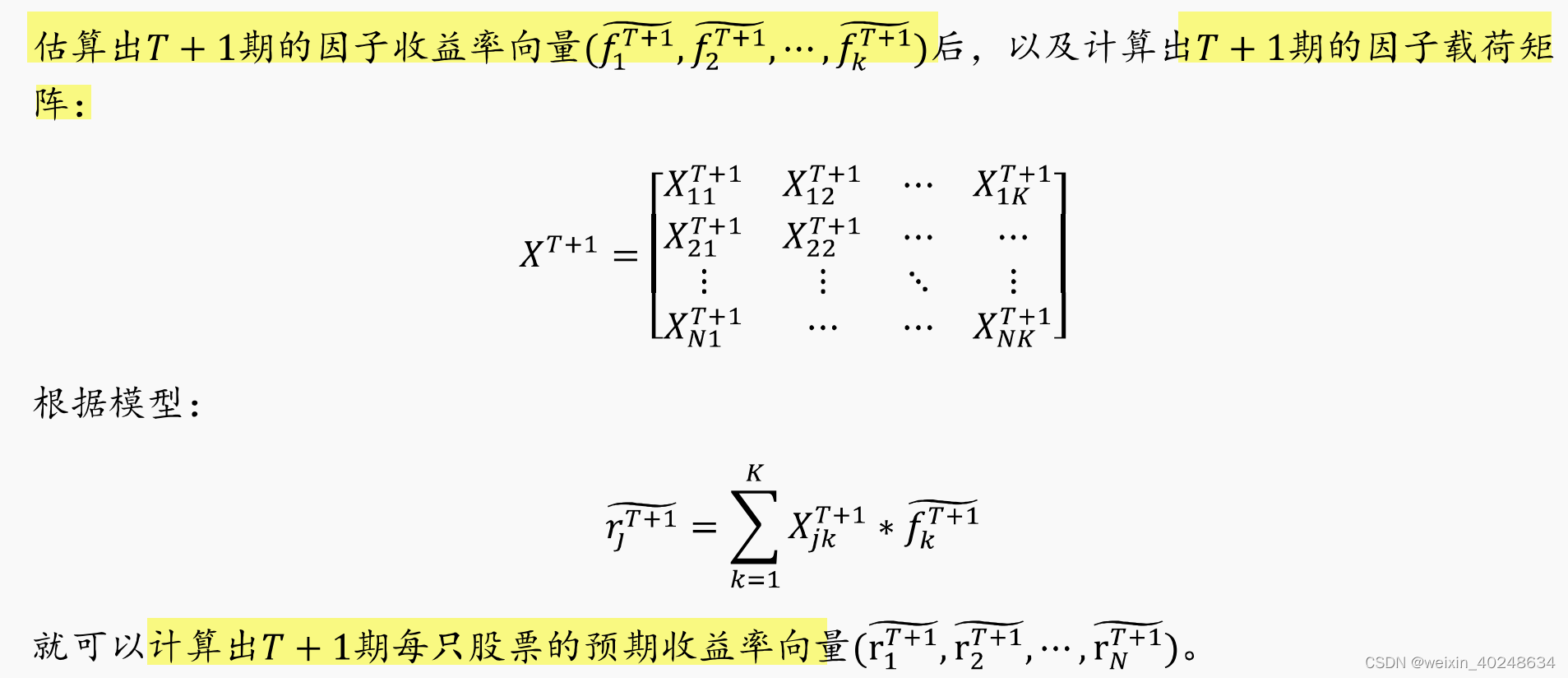

- 估计因子预期收益:

目的: 从过去得到的因子收益率(也就是回归的系数)来预测T+1 应该使用的因子收益率,进而才能用于预测T+1 的股价

也可以用指数加权移动平均法(Exponentially Weighted Moving Average,EWMA):时间序列预测法:1 AR(q), MA§, ARMA(q,p) 等。 - 计算股票预期收益

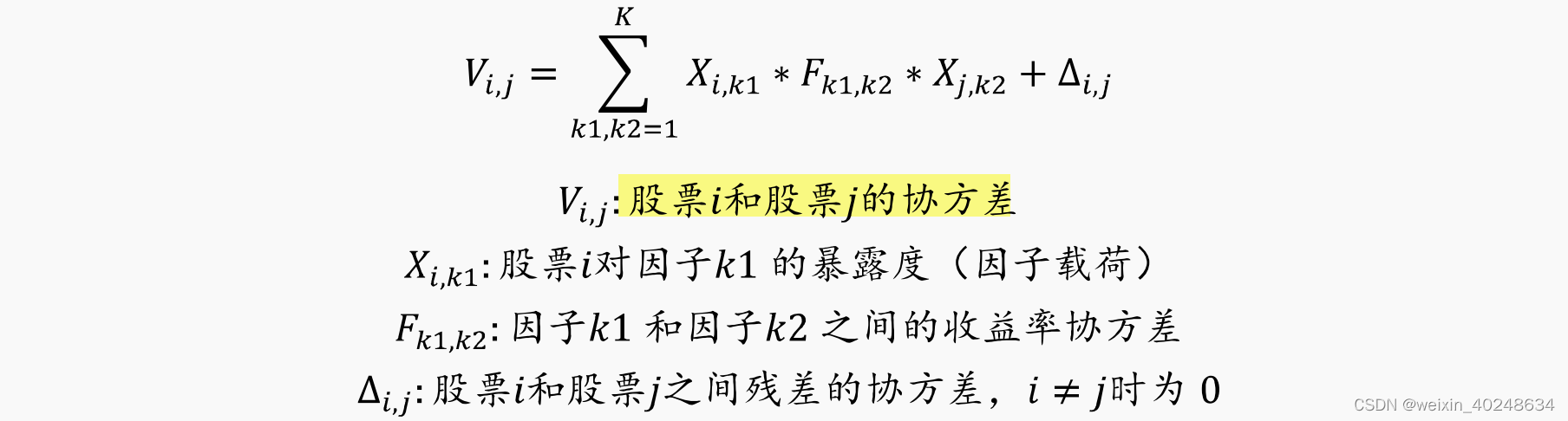

3. 风险模型:

多因子风险模型的主要观点是,股票的收益率可以被一组共同因子和一个仅与该股票有关的

特异因子解释,即任何股票的收益率来自两个方面:共同(因子)部分,特异部分。

多因子模型并不是一个因果关系的模型,即所谓的因子只是在统计上和收

益率存在相关关系,是试图解释收益风险的维度,多因子模型并不关心他们是否存在因果关

在多因子模型的框架下,市场的风险结构变为:

4. 优化模型

投资组合的优化问题 是一个二次优化模型,

要求解的目标是投资组合P的权重向量hp,

- 第一个模型是控制风险,最大化收益的模型

- 第二个模型是保证收益,最小化风险的模型;

matlab 求解:https://ww2.mathworks.cn/help/optim/ug/quadratic-programming-portfolio-optimization-problem-based.html

多因子模型(MFM)是一种投资分析工具,它通过宏观经济、统计和基本面因子来预测股票收益率。基本面因子模型基于股票的属性如分红比例、估值和成长性等。Alpha衡量的是投资组合超越基准的收益,而信息比率(IR)则是评估收益与风险的指标。在构建模型时,包括识别有效因子、考虑收益和风险模型以及使用优化模型来确定投资组合权重。MATLAB可以用于解决相关的二次优化问题。

多因子模型(MFM)是一种投资分析工具,它通过宏观经济、统计和基本面因子来预测股票收益率。基本面因子模型基于股票的属性如分红比例、估值和成长性等。Alpha衡量的是投资组合超越基准的收益,而信息比率(IR)则是评估收益与风险的指标。在构建模型时,包括识别有效因子、考虑收益和风险模型以及使用优化模型来确定投资组合权重。MATLAB可以用于解决相关的二次优化问题。

5517

5517

被折叠的 条评论

为什么被折叠?

被折叠的 条评论

为什么被折叠?