中信期货财务因题专题报告:财务因子之单因子测试

报告时间:2022-02-09

R语言 Python 量化选股 因子选股 pandas numpy seasonal plotly

报告摘要

对财务报表、财务指标、财务因子进行

step1:数据分析和处理

step2:财务单因子的有效性

财务单因子的检测框架为:

RankIC 测试法

分层回溯检验法

1.财务因子介绍

上市公司财务数据分为两类:

①原始财务数据

②衍生财务数据

原始财务数据是:

①资产负债表

②利润表

③现金流量表

衍生财务数据是:原始财务数据结合交易数据计算出的财务指标。

①每股净资产BPS

②每股收益EPS

③市净率

量化研究投资主要采用:

①单子因有效性检测

②多因子模型回归分析

本文将财务指标分为6类:

①偿债能力

②资本结构

③营运能力

④盈利能力

⑤估值类因子

⑥成长类因子

1.1.偿债能力类因子

偿债能力影响:

①企业健康生存和发展的关键

②反应企业财务状况和经营能力的重要标志

偿债能力因子:

①流动比率

②速动比率

③保守速动比率

④营业利润/负债合计

| 因子x | 结果y | 方向 | 指标区间 | 备注 |

|---|---|---|---|---|

| 流动比率 | 企业短期偿债能力 | ⬆,正相关 | 不统一 | 流动比率越高,表明企业短期偿债能力越强。 流动比率不存在统一,标准的流动比率,不同行业的流动比率通常有明显差别。 |

| 速冻比率 | 企业短期偿债能力 | ⬆,正相关 | 不统一 | 速动资产的变现能力比流动比率强, 所以速动比率优先于流动比率用来评价短期偿债能 力且更具有说服性。 |

| 保守速冻比率 | 企业短期偿债能力 | ⬆,正相关 | 不统一 | 保守速动比率更能体现企业的短期债务的能力。 因为流动性资产中,包括变现速度较慢而且可能已经贬值的存货。 |

| 营业利润/负债合计 | 企业短期偿债能力 | ⬆,正相关 | 不统一 | 考察企业经营活动产生的利润是否可以偿还企业的债务。 |

1.2.资本结构类因子

资本结构:

①是指企业各种资本的价值构成及其比例关系

②是企业一定时期的筹资组合

③反应的是企业债务与股权的比例关系

④决定企业的偿债和融资能力

资本结构因子:

①资产负债率

②权益乘数

③产权比率

④长期资本负债率

权益乘数:

总资产

股东权益

=

总资产

总资产

−

负债

=

1

1

−

资产负债率

\frac{总资产}{股东权益}=\frac{总资产}{总资产-负债}=\frac{1}{1-资产负债率}

股东权益总资产=总资产−负债总资产=1−资产负债率1

产权比率:

产权比率

=

负债

股东权益

产权比率=\frac{负债}{股东权益}

产权比率=股东权益负债

| 因子x | 结果y | 方向 | 指标区间 | 备注 |

|---|---|---|---|---|

| 资产负债率 | 企业负债水平+风险程度 | 40%-60% | 企业资产负债率高好还是低好,并没有明显定论 |

1.3.营运能力类因子

营运能力:

①企业资产的周转运行能力,

②资金的使用能力

营运能力因子:

①流动资产周转率

②总资产周转率

③存货周转率

④应收账款周转率

⑤固定资产周转率

存货周转率:

存货周转率

=

主营业务成本

存货平均额度

存货周转率=\frac{主营业务成本}{存货平均额度}

存货周转率=存货平均额度主营业务成本

| 因子x | 结果y | 方向 | 指标区间 | 备注 |

|---|---|---|---|---|

| 存货周转率 | 存货周转速度和销货能力 | ⬆,正相关 | 越高越好 | 存货周转率越高越好,表明其变现的速度越快,周转额越大,资金占用水平越低。 存货占用水平低,存货积压的风险就越小,企业变现的能力以及资金使用效率就越好。 |

| 应收账款周转率 | 应收账款变现速度的快慢及管理效率 | ⬆,正相关 | 越高越好 | 应收账款周转率越高表明收账迅速,资产流动性强,短期偿债能力强。 |

| 固定资产周转率 | 企业利用固定资产效果 | ⬆,正相关 | 越高越好 | 固定资产周转率越高,表明企业利用固定资产效果越好。 |

1.4.盈利能力类因子

盈利能力:

①获取利润的能力

②企业收益额

盈利能力因子:

①盈利利润率

②成本费用利润率

③盈余现金保障倍数

④总资产报酬率

⑤销售毛利率

⑥净资产收益率=股东权益报酬率=ROE

⑦年化总资产净利率=资产回报率

⑧营业收入/营业总收入

年化总资产净利率=资产回报率:

①衡量单位资产创造多少净利润

②衡量相对其总资产盈利能力

③越高越好

净资产收益率=股东权益报酬率=ROE:

①衡量股东资金使用效率

②适用于所有行业

③越高越好

增长率:同比和环比

1.5.估值类因子

估值类因子:

①将公司财务信息与上市公司股票信息相结合

②评估企业盈利能力,预测企业成长能力

估值类因子:

①每股账面价值=BPS

②基本每股收益=EPS

③EPS增长率指标

每股账面价值=BPS:

①每股股票所拥有的投资现值

②越高越好

基本每股收益=EPS:

①指税后利润与股本总数的比率

②普通股东每持有一股所能享有的企业净利润或者需要承担的企业净亏损

③越高越好

基本每股收益

=

E

P

S

=

税后利润

股本总数

基本每股收益=EPS=\frac{税后利润}{股本总数}

基本每股收益=EPS=股本总数税后利润

1.6.成长类因子

成长类因子:

①预测企业的成长空间

成长类因子:

①股东权益增长率(同比)

②营业利润增长率(同比)

③利润总额增长率(同比)单季度

④营业利润增长率(环比)

⑤总资产增长率(同比)

⑥每股经营活动产生的现金流净额

⑦营业收入增长率(同比)

⑧经营活动产生的现金流量净额增长率(同比)

2. 数据处理和因子构建流程

2.1.因子构建方法和财务报表数据

财务报表属于基本面分析,季报,半年报,年报。

| 分类 | 报告期 | 披露期 |

|---|---|---|

| 一季报 | 1月1日至3月31日 | 4月1日至4月30日 |

| 半年报 | 1月1日至6月30日 | 7月1日至8月31日 |

| 三季报 | 1月1日至9月30日 | 10月1日至10月31日 |

| 年报 | 1月1日至12月31日 | 1月1日至4月30日 |

半年报,如果企业下半年要分红,必须经过审计。

年报必须经过审计。

构建日频财务因子数据数据处理规则:

获取上市公司发布报告的发布时间以及报告期,并利用季频数据扩展为日频率数据。

①如果公司发布的时间为2012年3月20日,报告期为2011年12 月31的年报。把这条记录插入时间序列表的2012年3月20日,并往后延续此数据直到下一条发布记录获取。

②如果公司在同一天如2012年4月20日同时发布报告期为2011年12月31日的年报和2012年3月31日的季报,则认为2012年3月31日的季报为最新数据。

2.2.因子研究流程

step1:构建第一层股票池(剔除部分数据)

step2:时间筛选2012.1.4-2021.12.31,日频截面数据

step3:因子异常值处理和标准化

step4:计算因子的RankIC、RankIC累计值、ICIR值

step1:构建第一层股票池(剔除部分数据)

A股上市股票,剔除:

①剔除新股、次新股(最近6个月内上市的股票)

②剔除ST股票

③剔除ST股票恢复交易后的第一天

④剔除北交所股票

step3:因子异常值处理和标准化

①剔除因子缺失值

②异常值,缩尾法(winsorization),将小于 1%分位数和大于 99%分位数的样本点剔除。

③剔除异常值后,因子数据标准化处理。Z值标准化。

标准化处理的原因

为了消除指标之间量纲和取值范围差异的影响。当不同指标的量级差别很大时候,消除量纲是必须的。否则,数据的分析结果可能由量级较大的指标决定,从而忽略了量级小的指标。当数据进行标准化之后,可以使用不同单位或量级的因子进行比较和回归。

Z值标准化

标准化后因子值

=

原始数据

−

均值

标准差

标准化后因子值=\frac{原始数据-均值}{标准差}

标准化后因子值=标准差原始数据−均值

step1:构建第一层股票池(剔除部分数据)

step2:时间筛选2012.1.4-2021.12.31,日频截面数据

step3:因子异常值处理和标准化

step4:计算因子的RankIC、RankIC累计值、ICIR值

3. 因子行业分析

因子行业分析可以直观的看到因子在行业内的暴露度、集中度,可以在此之上预期构建的组合倾向哪些行业,从行业层面分析因子有效性。

通过直接计算每个行业的因子暴露均值和因子暴露标准化均值(均值/标准差)反应了因子在行业内的集中度。

净资产收益率因子在中信一级行业内2021年因子暴露值和集中度。

结合因子定义,传媒行业的盈利能力较差,且为负。

商贸零售行业的盈利能力相比于其他行业在 2021 年的表现较强。

银行虽然盈利能力较弱,但是标准化后的净资产收益率很高,说明这个行业盈利能力稳定性很好,是低波动性的行业。

4. 因子有效性检测

4.1.RankIC&ICIR

RankIC为T期因子排序和T+1期股票收益率排序的Spearman秩相关系数。

R

a

n

k

I

C

=

c

o

v

(

R

a

n

k

(

x

t

)

,

R

a

n

k

(

r

t

+

1

)

)

v

a

r

(

R

a

n

k

(

x

t

)

)

∗

v

a

r

(

R

a

n

k

(

r

t

+

1

)

)

=

当期因子排序和下期收益率排序的协方差

当期因子排序的标准差

∗

下期收益率排序的标准差

RankIC=\frac{cov(Rank(x_t),Rank(r_{t+1}))}{\sqrt{var(Rank(x_t))*var(Rank(r_{t+1}))}}=\frac{当期因子排序和下期收益率排序的协方差}{当期因子排序的标准差*下期收益率排序的标准差}

RankIC=var(Rank(xt))∗var(Rank(rt+1))cov(Rank(xt),Rank(rt+1))=当期因子排序的标准差∗下期收益率排序的标准差当期因子排序和下期收益率排序的协方差

R

a

n

k

(

x

t

)

=

第

t

期因子值的排序

Rank(x_t)=第t期因子值的排序

Rank(xt)=第t期因子值的排序

R

a

n

k

(

r

t

+

1

)

=

第

t

+

1

期股票收益率的排序

Rank(r_{t+1})=第t+1期股票收益率的排序

Rank(rt+1)=第t+1期股票收益率的排序

RankIC序列均值:因子的显著性。RankIC绝对值越大越好。

ICIR:因子的稳定性。ICIR的值越大越好。

I

C

I

R

=

R

a

n

k

I

C

均值

R

a

n

k

I

C

标准差

ICIR=\frac{RankIC均值}{RankIC标准差}

ICIR=RankIC标准差RankIC均值

4.2.RankIC值分析模型

RankIC值分析模型步骤如下:

step1:构建第一层股票池(剔除部分数据)

step2:时间筛选2012.1.4-2021.12.31,日频截面数据

step3:因子异常值处理和标准化

step4:计算因子的RankIC、RankIC累计值、ICIR值

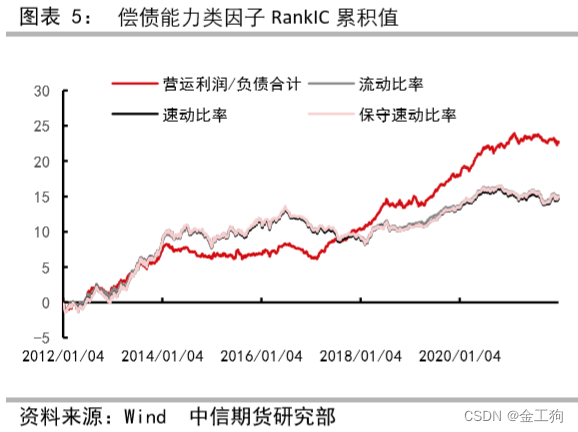

4.3.偿债能力类因子RankIC累积值

偿债能力因子:

①流动比率:

流动比率

=

平均流动资产

平均流动负债

=

流动比率=\frac{平均流动资产}{平均流动负债}=\frac{}{}

流动比率=平均流动负债平均流动资产=

②速动比率:

流动比率

=

平均流动资产

−

平均存货

平均流动负债

=

流动比率=\frac{平均流动资产-平均存货}{平均流动负债}=\frac{}{}

流动比率=平均流动负债平均流动资产−平均存货=

③保守速动比率:

④营业利润/负债合计:

| 简称 | 类型 | 字段 | 中文 |

|---|---|---|---|

| 平均流动资产 | 截面型数据 | B_total_current_assets@xbx | 【一般企业】资产负债表_流动资产的流动资产合计 |

| 平均流动负债 | 截面型数据 | B_total_current_liab@xbx | 【一般企业】资产负债表_流动负债的流动负债合计 |

| 平均存货 | 截面型数据 | B_inventory@xbx | 【一般企业】资产负债表_流动资产的存货 |

偿债能力因子中“流动比率”、“速动比率”、“保守速动比率”较为接近,而“营业利润/负债合计” 有明显正向趋势。

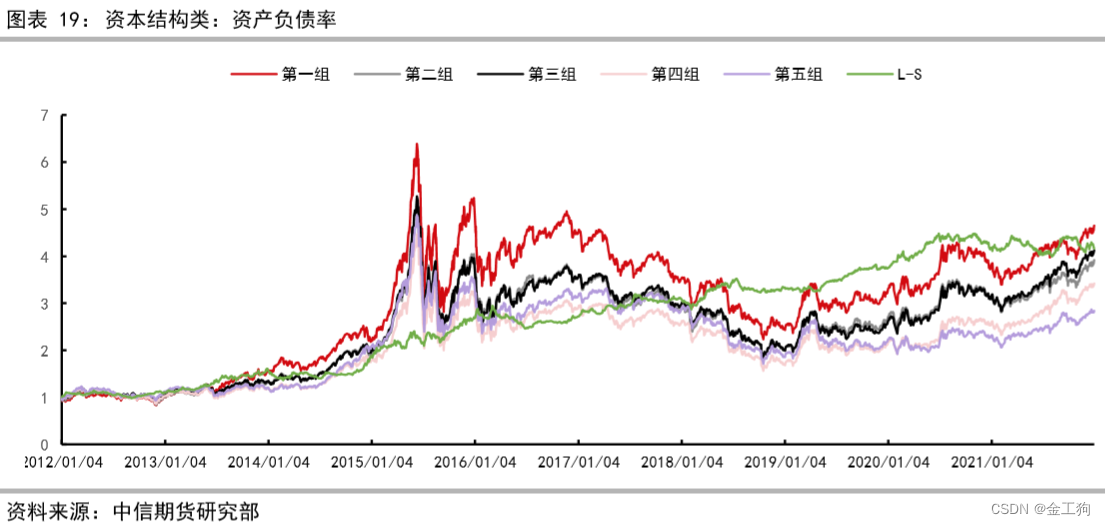

4.4.资本结构类因子RankIC累积值

原句:资本结构中的资产负债表具有明显的负相关性。

博主理解:资本结构中的流动负债率具有明显的负相关性。

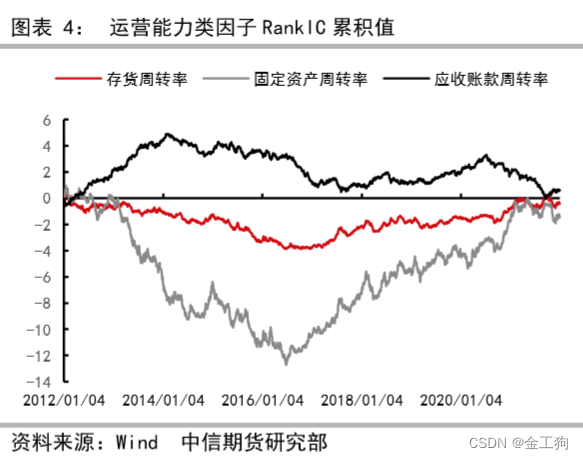

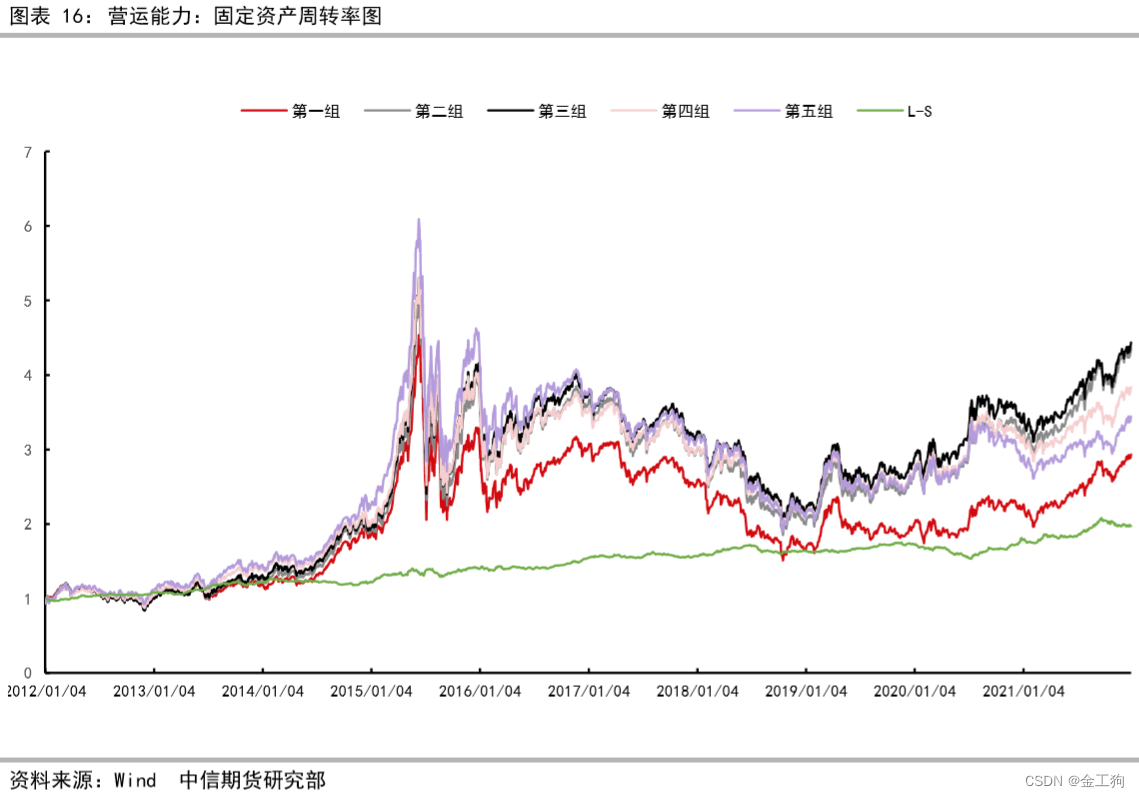

4.5.营运能力类因子RankIC累积值

营运能力类因子预测能力则相对分散,“固定资产周转率”在2012年至 2017年 中,有着负相关性,而在2016年2月之后则呈现正向的预测能力。因此长期来看,“固定资产周转率”并不具有预测能力。

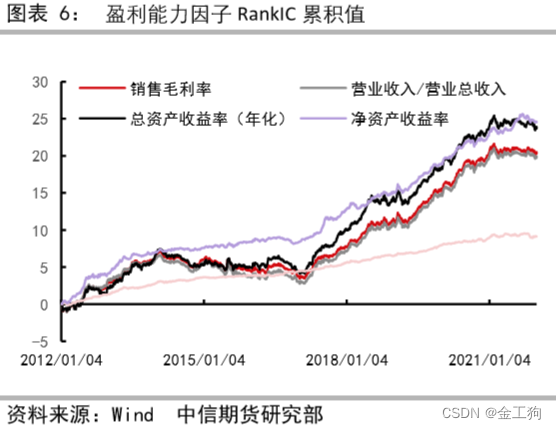

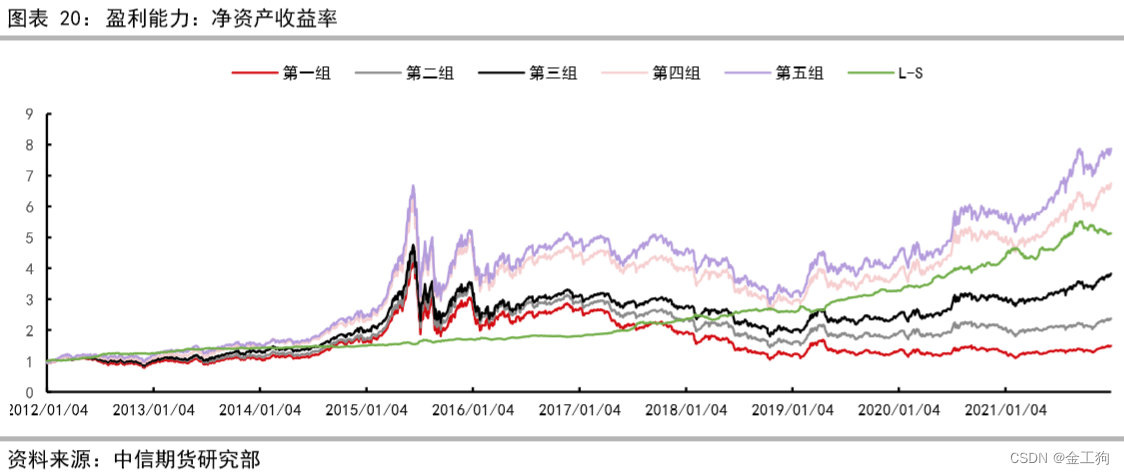

4.6.盈利能力类因子RankIC累积值

盈利能力类因子的RankIC累积值长期有正向的预测能力,净资产收益率预测效果显著。

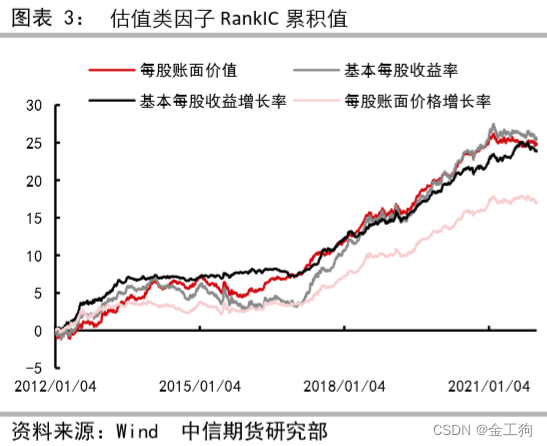

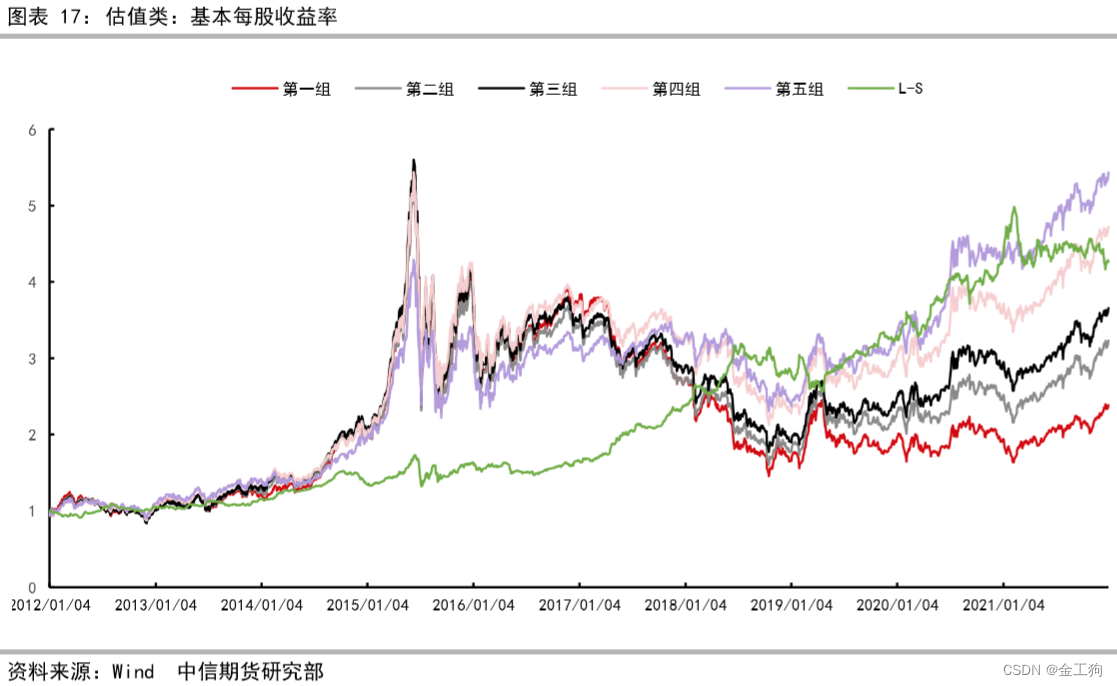

4.7.估值类因子RankIC累积值

对于估值类因子,从2017年开始,“基本每股收益增长率“具有明显的正向趋势且表现最平稳,未出现较大回撤。

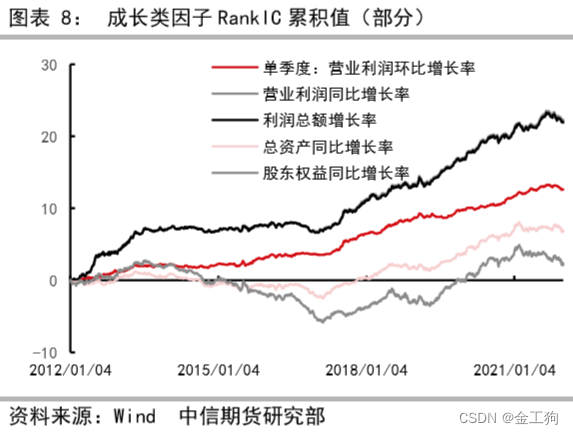

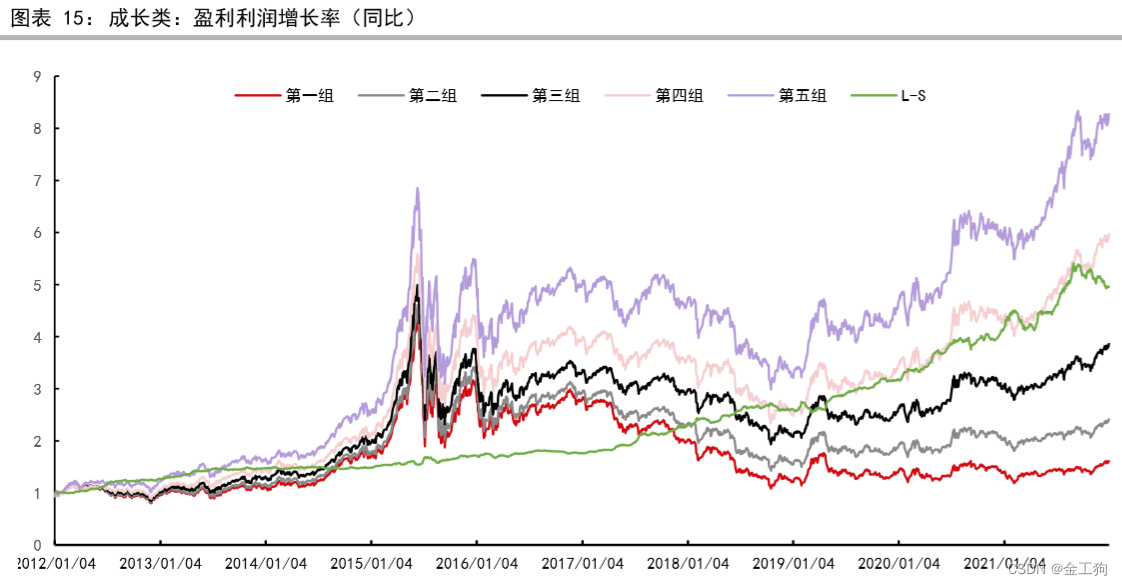

4.8.成长类因子RankIC累积值

成长类因子在2017年1月之后因子具有正向预测能力。整体来说,在长期来看,基本每股收益率增长率,净资产收益率长期具有正向的预测能力,且趋势明显。

4.9.六类财务因子RankIC累积值比较

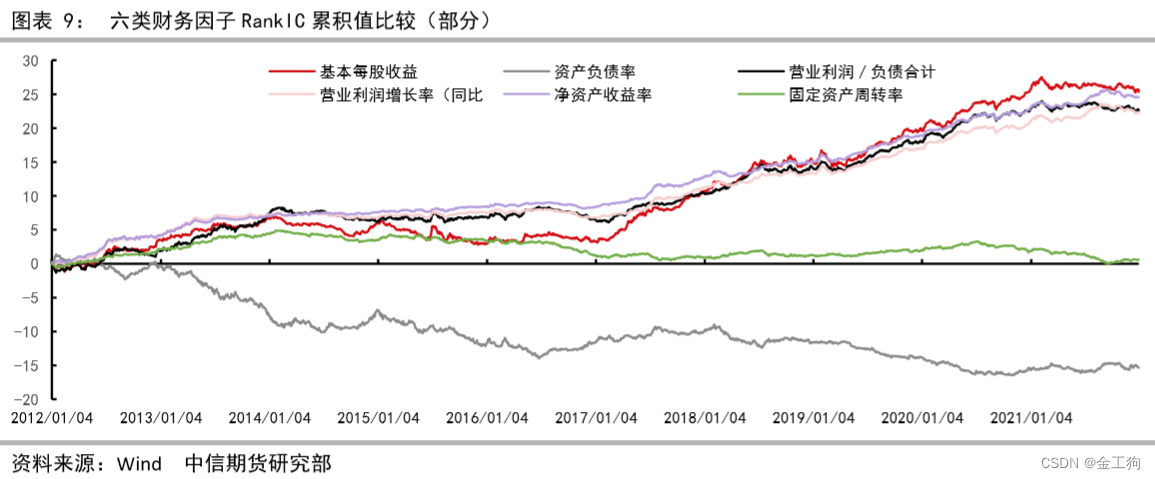

如图表9所示,“固定资产周转率”RankIC累积值在0附近波动,没有预测能力。

从2012年至2021年间,可以看到财务因子在2017年前效果一般,在2017年之后出现较强预测能力。

原因可能是:

2017年之前市场偏好小盘股,在2017年之后,优质大盘股股价屡创新高。

2017年行情可以追溯到2016年中期,经历过2015年夏天市场巨震之后,风险偏好下降,外加监管政策挤压市场泡沫,长期资金入场,价值股迎来夏天,家电,白酒,中药,汽车等低估值,高分红,业绩稳健的蓝筹股进入连续上涨的通道。

2017年风格转变行情主要有三个原因:

①经济转型期,消费升级正在进行。

②震荡市,投资者追求正好的估值和业绩匹配度。

③监管层加强管理,引入IPO注册制,引导市场向价值投资回归。财务因子中的盈利能力类因子,估值类因子与规模因子具有强相关性,因此,这也是导致之后财务因子预测能力显著的原因。

4.10.三年财务因子RankIC均值

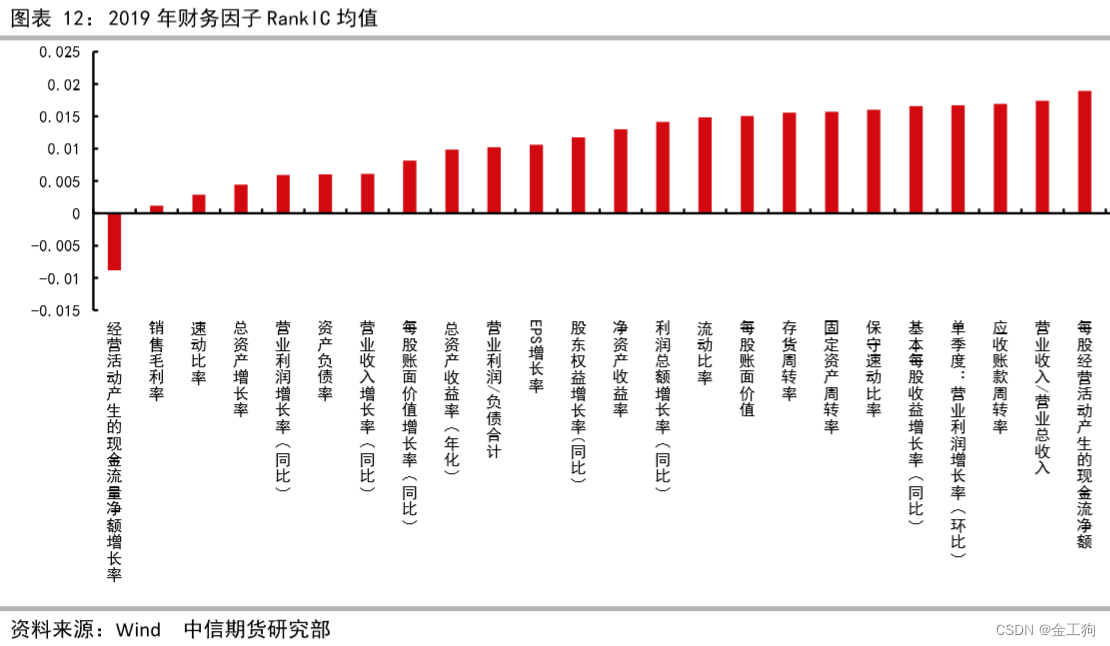

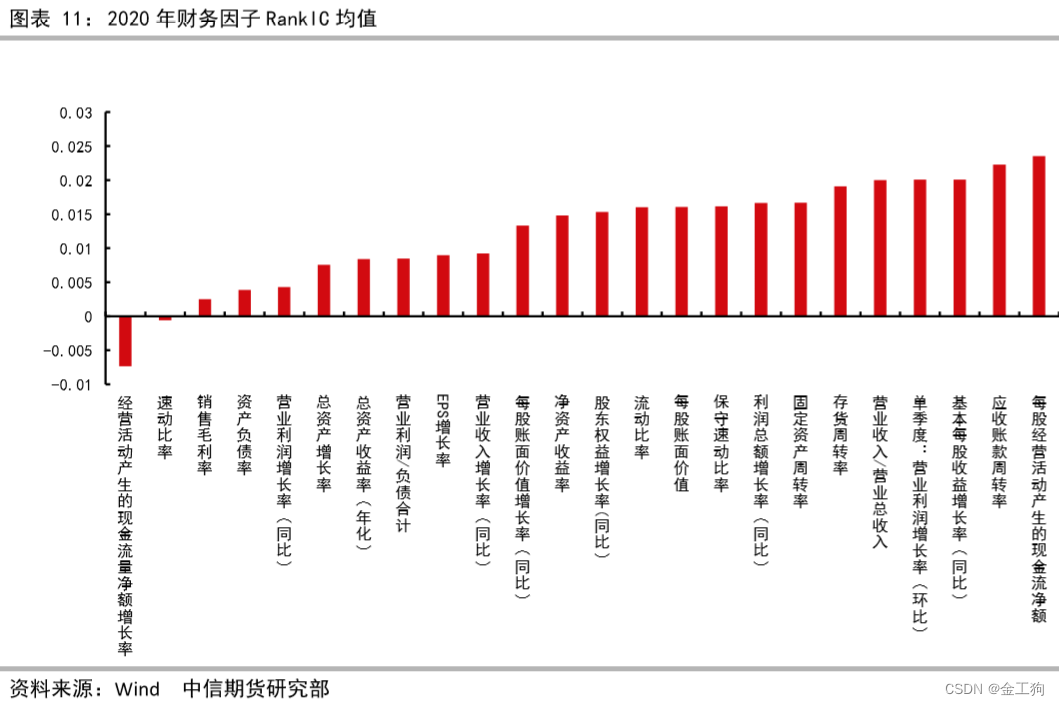

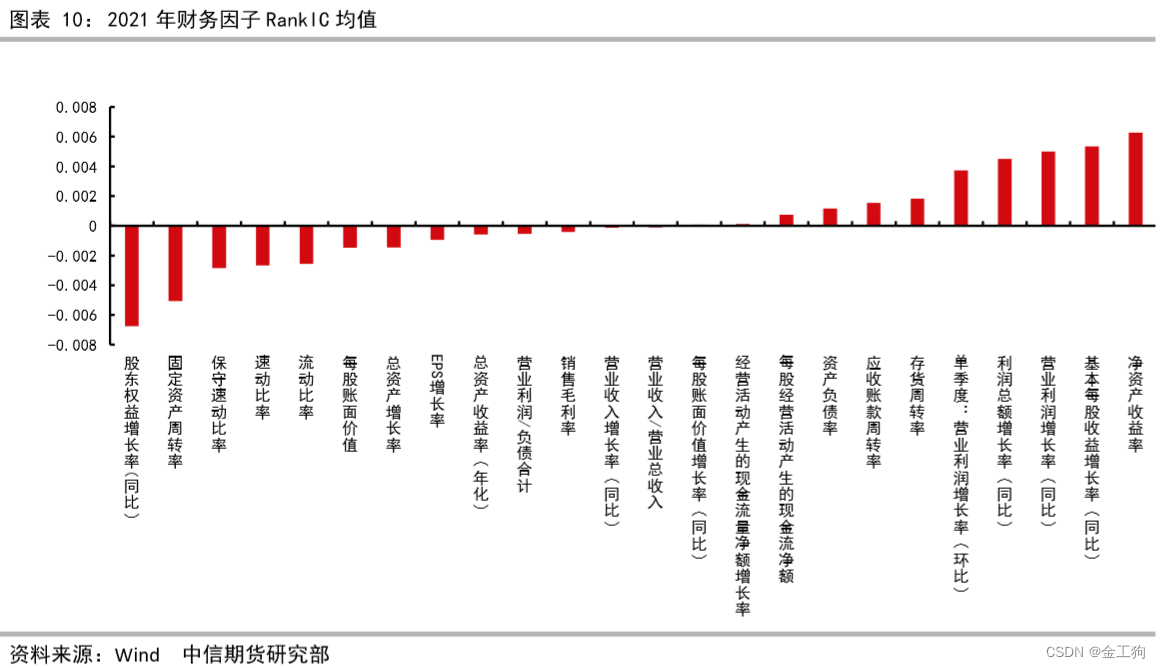

从图表10中,可以看到:2021年,“单季度:营业利润增长率(环比)”、“利润总额增长率”、“基本每股收益增长率”、“净资产收益率”具有较强的正向预测能力,说明这些因子的值越大越有可能在下期获得超额收益,“股东权益同比增长率”、 “固定资产增长率”则具有明显的反转效应,则说明未来收益率与之成反比, 同时也说明股东权益增长率低的未来表现可能较好。

2020年的RankIC和2019年的RankIC则只有资产负债率有反转效应,在这三年中,资产负债率一直成负相关,基本每股收益和净资产则是与未来收益率成明显正相关关系。从大类上来看,估值类因子、盈利类因子的RankIC均值在最近三年中均有较高的预测能力,说明这两类因子是判断企业股票收益率的有效指标。

4.11.最近两年表现好的财务因子ICIR

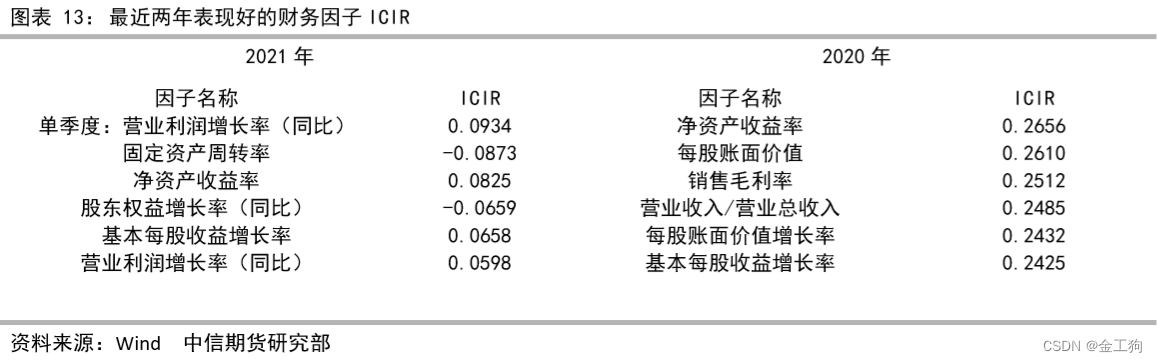

ICIR大于0.5代表着因子有稳定获取超额收益的能力。

图表13展示了2021年和2020年ICIR值比较高的因子。

在2021年中,单季度:营业利润增长率(同比)的ICIR值最大,为0.0934。2021年因子的ICIR值全部较小,代表着本文选取财务因子无法获取稳定超额收益的能力。

2020年中,净资产收益率ICIR值最大,最大为0.2656。相较于2021年,财务因子的表现显著且稳定。

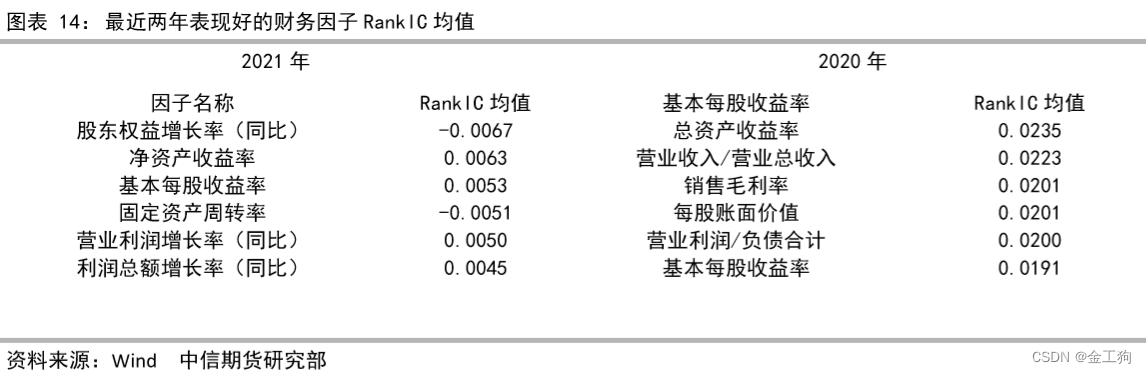

4.12.最近两年表现好的财务因子RankIC均值

2019 年,2020 年财务因子 RankIC 均值整体较高。纵观 2020年A股市场,以白酒为代表的饮料制造行业和以新能源汽车为代表的汽车行业上涨行情贯穿全年。此外,医药,家电行业也呈现明显的上涨。这些企业皆具有高ROA,ROE和高盈利能力的特征。因此财务因子在这两年内有强预测能力。

RankIC均值排名靠前的因子为“每股经营活动产生的现金流净额”、“基本每股收益增长率”的RankIC值为0.0235和0.0227。

而2021年,A股市值风格出现明显下沉,食品饮料,医药行业,家用电器等此前的热门行业均于高位出现阶段性回撤。A股波动较大,呈现“区间震荡”的横盘走势。

财务指标所有大类因子在 2021 年都不具备预测能力。

最大RankIC均值因子为“股东权益增长率”,RankIC值仅为-0.0067。

“净资 产收益率”的RankIC均值也仅为0.0062。

图表14展示了2021年和2020年RankIC均值比较高的因子。

2020年企业盈利能力类因子比较显著,而2021年则比较分散,其中没有明显的因子大类可以预测未来收益率,且整体RankIC均值相较于2020年不显著。

4.13.总结

在六类财务因子中,估值类因子、盈利类因子和成长类因子RankIC累计值有明显正向趋势,且因子间相关性较高;资本结构类因子的RankIC累计值有明显负向趋势;营运能力类因子则无明显线性趋势,在六类因子中预测能力最差。

5.分层回测法

依照因子值对股票进行分层,构建投资组合回测,是最直观的衡量因子优劣的手段。

与IC值分析法相比,分层测试法能够发掘因子对收益预测的非线性规律。

如果测试结果中,中间层的收益率比第一层和最后一层更稳定,那么该因子值与收益率之间可能存在非线性的预测关系;然而这样的因子在RankIC值分析中会直接被判为无效因子。

5.1.分层回测法构建方法

step1:构建第一层股票池(剔除部分数据)

A股上市股票,剔除:

①剔除新股、次新股(最近6个月内上市的股票)

②剔除ST股票

③剔除ST股票恢复交易后的第一天

④剔除北交所股票

step2:时间筛选2012.1.4-2021.12.31,日频截面数据

step3:根据单因子值的大小将股票池分为5组,每层内部等权配置

step4:多空组合收益计算方法

①用Top组每天收益率减去Bottom组每天收益率。每日多空组合收益率为r_1,r_2,r_3,r_4,…

②多空组合在第n天净值为(1+r_1)(1+r_2)(1+r_3)…(1+r_n)

**评测方法:**检测分层组合和多空组合的累积收益率,以及因子的单调性。好的因子应该会有区分明显,并且单调分层的曲线。

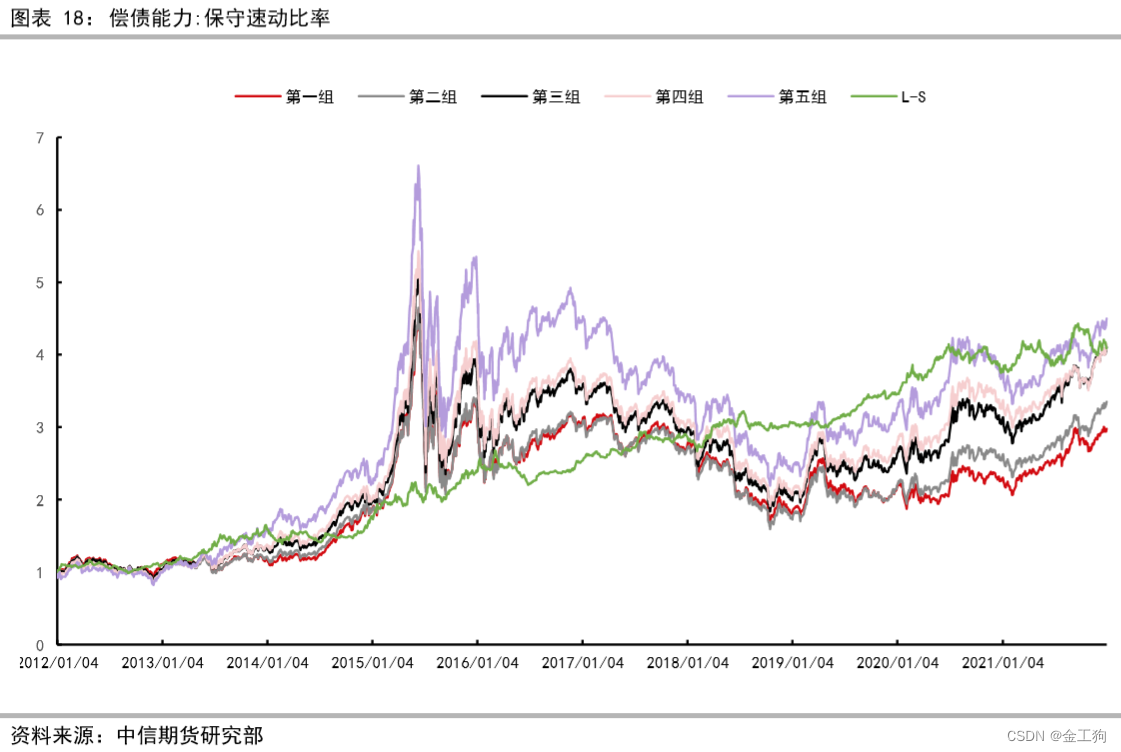

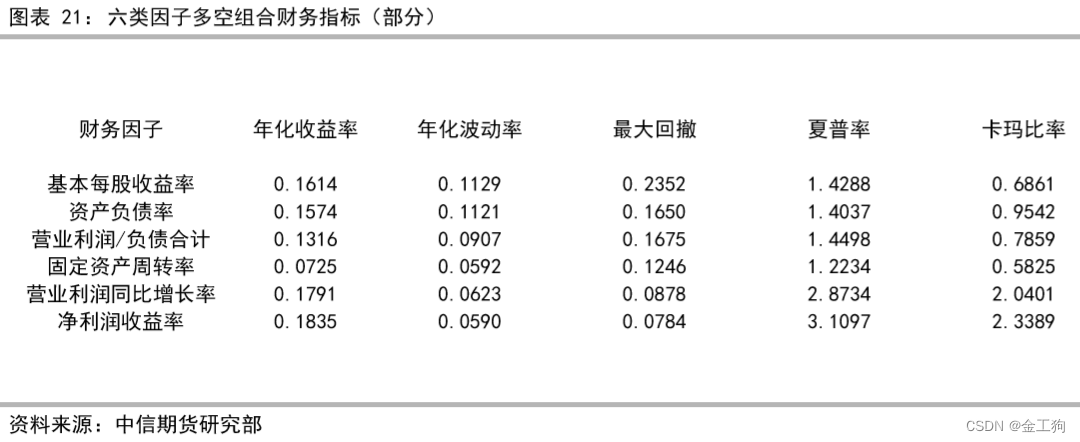

5.2.六类因子分层测试

在图中可以看出,“每股基本收益”,“资产负债率”,“保守速动比率”在多空组合整体趋势中表现良好,尤其是最近三年,累积收益率大于最优组合。

在图中可以看出,“每股基本收益”,“资产负债率”,“保守速动比率”在多空组合整体趋势中表现良好,尤其是最近三年,累积收益率大于最优组合。

“固定资产周转率”表现低于最低组合。其中“固定资产周转率”在最近 5 年中,第三组表现最好,说明该因子与收益率之间存在非线性的预测关系,也验证了RankIC 测试法中的“固定资产周转率”RankIC累积值长期在0附近,判为无效因子。

在图中可以看出,“每股基本收益”,“资产负债率”,“保守速动比率”在多空组合整体趋势中表现良好,尤其是最近三年,累积收益率大于最优组合。

从图表中可以看出“基本每股收益率”在2017年之后有着较为明显的反转效应:2017年前第五组表现较差,在2017年后第五组可以获得高额累积收益率。这充分说明了A股在2017年之后市场风格发生变化,价值股股票受到热捧。

“营业利润增长率”因子单调性比较明显,多层回测累积收益率有着明显的分层。

6.总结

本文将财务指标分为6大类(盈利能力,偿债能力,估值能力,营运能力,成长能力因子和资本结构类因子)进行测试,总共测试了24个因子。采用的策略是方法是RankIC法和分层测试法。

在RankIC测试法中,长期来看,基本每股收益增长率,净资产收益率选股能力较强,平稳且长期有正相关。资产负债率长期负相关,同时也说明负债较高的公司,股票收益较低。同时,营运能力类的因子从长期来看,不具有任何预测能力。

根据测试,财务因子在分层回测中具有明显的单调,盈利能力类因子的分成回测单调性更为明显。分层回测测试中,选股能力最强的是净利润收益率且在多空组合中,该因子的夏普率为3.109。

本文为财务因子专题的第一篇,主要聚焦在财务因子大类的有效性测试上,可以看出财务因子预测能力强的大类为盈利能力类和估值类因子,这些因子在大市值风格中表现优秀。2022年A股市场大概率将会演绎“成长,平稳的”风格。因此估值类,盈利能力类,成长类因子将继续有效。

数据更新

1.每月中国进出口

1.1.进出口数据 20220531 时间序列 ARMA ARIMA SARIMA

链接: link

2.宏观数据集

2.1.图01:剔除价格波动后工业增加值同比增速较为平滑_金工狗_数据包

链接: link

617

617

被折叠的 条评论

为什么被折叠?

被折叠的 条评论

为什么被折叠?