转载请注明出处 :https://blog.csdn.net/xiezhiliang22

参考书目:《投资学》 兹维博迪 第十版

实操对应章节:6、7、8 章 一定要先把书好好看几遍

1 内容概要

如果现在手里有空余的100万闲钱,基金经理或者投资者该如何去投资,让这100万充分地发挥作用,实现“滚利滚利再滚利”。本系列的文章将按照投资资产组合的原理,进行100万元实操,如何投资实现利润最大化,即单位承担的风险所获得的的收益达到最大。

2 数据解释

分析的数据采集自锐思金融数据库,研究的公司为中国境内一部分的人工智能上市公司,时间是2010-2020这十年,数据内容为证券各种收益率。

原始数据和整理后的数据在最上面的链接

2 马科维茨资产组合选择模型

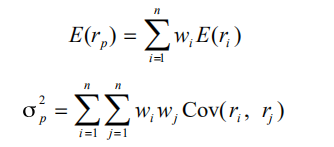

书中完整构造模型如下:

本篇主要就是几个步骤,如何用上面整理好的几家上市公司数据,在这几家公司之中,利用Excel选择最合适的投资风险资产比例。

2.1 具体步骤

资产组合最终期望收益与总的方差

实际在excel操作之中,实际使用的是向量的形式,wi构成行向量,E(ri))构成列向量相乘就是E(rp)最终的资产组合的收益。

方差也是如此,如下

(2)最优风险资产比例寻找

(3)整体最优解寻找

2.2 excel实操

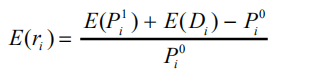

(1)计算月收益率,锐思数据应该是提前算好了的,如果没算好,要按照博迪第十版如下公式计算。【疑问一】

由于数据找的是11年,应该是132月,所以挑了四个公司数据是完整的,完整132个月的,如下

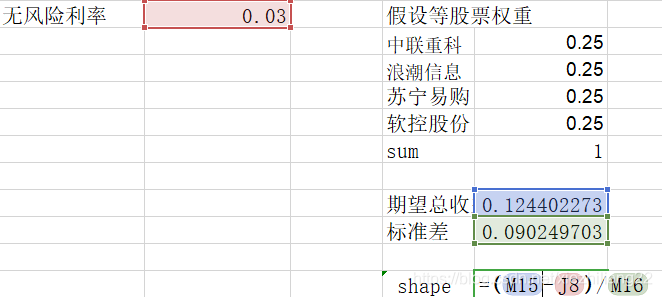

(2)计算平均月收益率,个人感觉还是使用几何平均比较好,但是看英文文献使用的是算术平均,暂且使用算术平均【争议1】。如下

(3)月方差var计算

换成百分比

(4)计算协方差矩阵

通过上面的计算我们已经知道四个公司的年收益如下

下面计算这个协方差矩阵

选中那132列命名为zl向量,依次类推有lc,sn,rk向量

计算完成

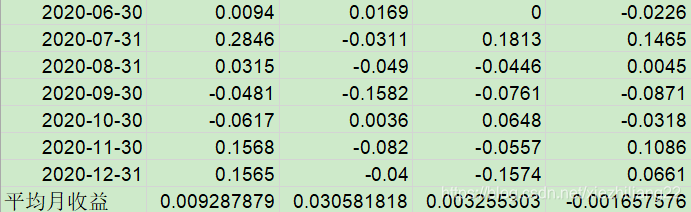

(5)计算各种股票之间的权重

假设等权重就是使用本文操作步骤中这句话

注意这里操作时候 要按住ctrl+shift 之后再enter

结果如下

计算标准差

还是使用上文提到的

结果如下

(6)计算上述假设等权重时候的的斜率

利用这个公式来计算无风险利率:

(7)使用excel 的slover进行规划求解最大的斜率

在excel的文件选项加载项,选中规划求解

最终的求解出来的情况是如下的结果:

(8)求解风险比例和无风险比例之间的比例关系

使用下面的公式来进行求解:

最终求解的结果:

3238

3238

被折叠的 条评论

为什么被折叠?

被折叠的 条评论

为什么被折叠?